DeFi堆栈中潜藏着哪些风险?

原文:

编译:ChinaDeFi

去中心化金融(DeFi)是一种基于区块链的金融形式,在没有任何中心化的中介的情况下提供金融服务。在2017年TVL(TVL或锁定总价值是锁定在DeFi智能合约中的加密资产的价值)不足1亿美元的小众生态系统在2022年的最后一轮牛市中增长到了2000亿美元以上。

这种巨大增长的另一面是,它已成为世界上一些最老练的黑客的“蜜罐”。数十亿美元因安全漏洞而被损失。

虽然这个生态系统对我们来说还太新,无法识别所有潜在的风险,但DeFi堆栈可以帮助我们理解事物出现的不同方式,从而告知我们如何参与这个生态系统。

DeFi堆栈

我们可以将DeFi生态系统看作以下五个层的组合。

- 区块链网络——所有DeFi协议都部署在区块链网络中。区块链网络为执行支持DeFi服务的智能合约提供了计算平台。

- 加密代币——代币是协议用来交付服务的底层资产。借贷协议可以使特定加密代币的借贷被交易者用作一种杠杆。去中心化交易所可能有一个池,允许用户将一个代币交换为另一个代币。

- 协议—— DeFi协议是运行在区块链网络上的开源计算机程序,提供金融服务。

- dApp接口——这些是用户用来与DeFi协议交互的web接口。一些钱包,如Argent, Coinbase和Brew Money,在钱包集成中直接从移动端提供协议。

- 钱包——加密货币钱包持有允许用户进行支付、部署和从DeFi协议提取资金等的私钥。

区块链网络层的风险

与大众的认知不同,区块链并非绝对正确。安全漏洞可以让恶意行为者窃取资金或控制网络。

51%攻击

对区块链网络的 51% 攻击是一个单一实体或组织控制超过 50% 的网络哈希率的情况。这意味着该组织可以审查交易,重新排序和重写区块,导致双花,网络参与者可以多次消费/利用相同的资产。

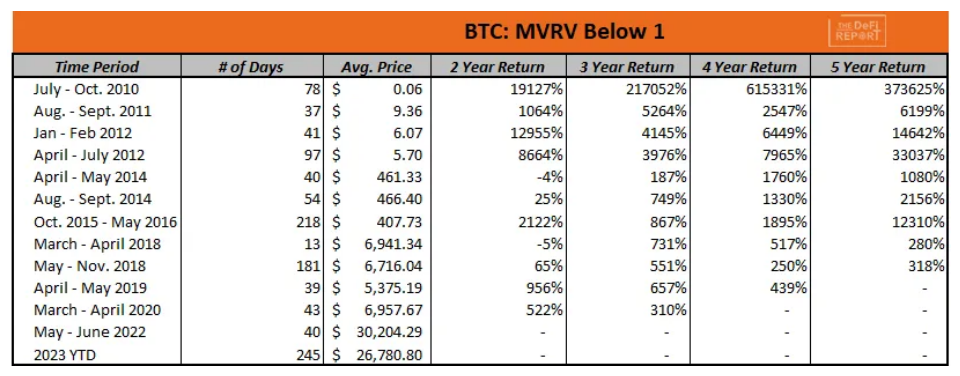

51%攻击虽然复杂且代价高昂,但即使是像比特币这样成熟的区块链网络也不得不在某个时间点面对这种风险。

比特币遭遇51%攻击

2014年,流行的比特币矿池 ghash.io 在 24-48 小时的短暂时间内拥有超过 51% 的比特币哈希率。虽然GHash没有显示出任何恶意的迹象,但它确实引发了关于比特币如何避免池或实体占据网络哈希率51%的情况的争论。在这个特殊情况下,池中的矿工自愿离开ghash。此外,ghash公开承诺将其哈希率限制在网络哈希率的40%。

矿池是矿工们的资源池,矿工们通过网络共享他们的处理能力,根据他们为找到一块区块的概率所做的工作的数量来平均分配报酬。

比特币哈希率在今天的分布更加广泛。例如,挖区块的最后几天数据如下所示。最大的矿池占网络哈希率的19%。

对以太坊经典的 51% 攻击

以太坊经典区块链诞生于臭名昭著的the DAO Hack之后。它的市值超过40亿美元。2020年8月,以太坊经典遭到三次攻击,超过 500 万美元因为双花而被吸走。

区块链网络漏洞

区块链网络是由代码驱动的,而代码可能有bug。2010年8月,一名匿名黑客利用一个漏洞创造了1840亿比特币。比特币供应量的上限应该是2100万。比特币社区很快发现了这一异常现象。中本聪编写了针对该问题的修复程序,并在5小时内推出了该修复程序,在错误区块被挖掘之前软分叉了网络状态。

在区块链技术中,软分叉是对软件协议的一种更改,其中只有以前有效的交易区块变得无效。因为旧节点会将新区块识别为有效区块,所以软分叉是向后兼容的。这种分叉只需要大多数矿工升级来执行新规则。

最近,Polygon(以太坊和侧链的领先扩展解决方案之一)因黑客攻击损失了超过80万个Matic,价值200万美元。两名白帽黑客报告了该漏洞,Polygon在48小时内推出了修复程序。Polygon基金会弥补了损失的资金,并向两名白帽黑客支付了350万美元的赏金。

加密货币资产的波动性

每种资产类别都有固有的波动性。加密资产更是如此。在股市中,1%的下跌会成为头条新闻,并被报道为崩盘。在加密货币市场,一个月内出现多次这样的价格波动是相当常见的。

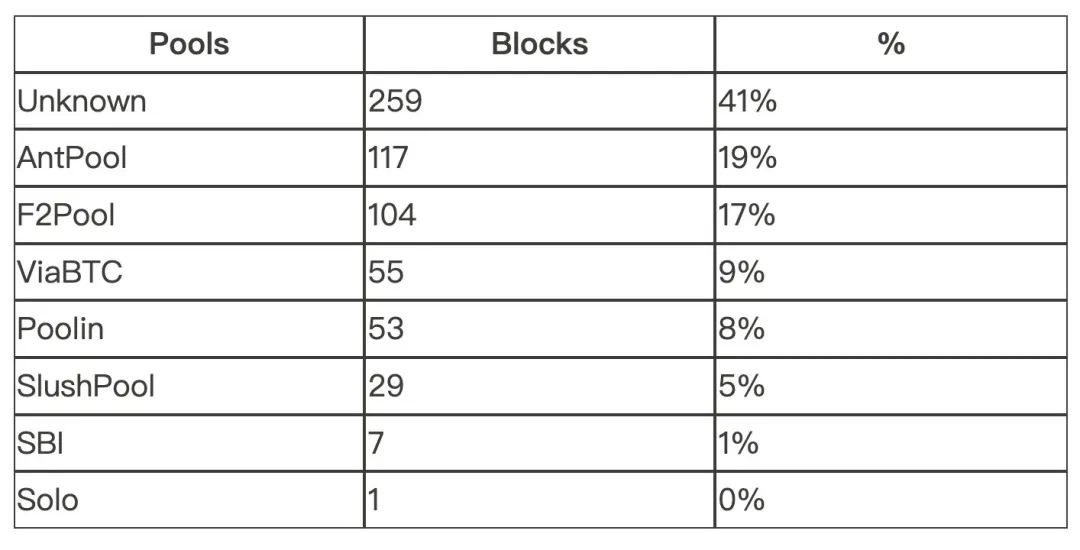

比特币 30 天波动率趋势

上图显示了比特币价格随时间的波动趋势。虽然这些年来,波动率似乎有所下降,但5%的上下波动并不罕见。

波动率是指与证券价值变化大小相关的不确定性或风险的数量。

代币价格是市场感知的一个函数。感知可以基于特定项目的执行情况,也可以是更宏观的,比如整个市场的走向。

例如,加密货币市场与比特币价格的相关性仍然非常高。每当比特币价格下跌时,我们看到人们会清算他们的其他加密货币资产,导致整个市场下跌。考虑到比特币现在占整个加密货币市场的近40%,这是可以理解的。

今年早些时候,在2022年5月,US Terra稳定币的银行挤兑从市场上抹去了400亿美元。Anchor Protocol 是 Luna 上最受欢迎的借贷协议之一,为US Terra稳定币存款提供约20%的APY。虽然协议本身按照预期运行,但Luna生态系统中的一个已知的经济弱点导致US Terra失去了与美元的挂钩。(目前1 US Terra = 3美分。)

协议中的问题

安全漏洞、代码漏洞和闪贷攻击导致了DeFi数十亿美元的损失。根据Chainanalysis,在2022年的前3个月,超过13亿美元被盗。

安全漏洞是指黑客控制了对协议具有管理员控制权的私钥或钱包密钥的情况。

Ronin是Sky Mavis开发和运营的以太坊侧链,以支持他们受欢迎的玩赚游戏 Axie Infinity。

Ronin Network有9个验证者来处理交易,只要他们中的大多数人批准交易,交易就会通过。问题是,这9个密钥仅由两个实体控制。Sky Mavis有4个密钥,Axie DAO有5个。然而,Axie DAO早前为Sky Mavis提供了代表其签署短期交易的权限。访问权限从未被撤销。这一失误使得黑客能够访问大部分密钥并处理交易。

代码漏洞是智能合约中的缺陷,可以让黑客窃取资金。Polynetwork黑客攻击了价值6.1亿美元的加密资产,是由于代码漏洞而发生的最大的黑客攻击之一。

Polynetwork是一种支持跨链资产转移的协议。

在这个特殊的情况下,黑客能够想出一个方法调用受限智能合约,使他们能够控制持有Polynetwork管理的资产的钱包,并将其转移到他们控制的钱包当中。

前端和DNS漏洞

用户与DeFi协议交互的方式是通过一个web界面将他们的钱包连接到一个协议。2022年5月,一名黑客利用DNS中的一个漏洞,在mm.finance的web界面上注入了恶意的智能合约,mm.finance是Cronos链上领先的DeFi协议,并将200多万美元转移到他们的钱包中。

域名系统(即“DNS”)负责将域名转换为特定的IP地址,以便启动客户端加载所请求的Internet资源。域名系统的工作原理很像电话簿,用户可以在其中搜索请求的人并检索他们的电话号码。

丢失私钥或助记词

加密货币钱包存储公钥和私钥。私钥用于访问和转移资金。公钥就是我们的地址。私钥或更流行的助记词,其中使用12 – 24个单词短语来生成私钥。

如果黑客能够访问我们的助记词或钱包的私钥,他们就可以接管我们的资产。在电脑或手机上的恶意软件,或者诱骗用户在网站上分享助记词的网络钓鱼攻击,都是黑客获取助记词并窃取我们钱包里资产的常见方法。

2022年4月,一名冒充苹果公司代表的黑客欺骗了一名iPhone用户,让他分享了发送到该用户号码的安全代码,并利用该密码入侵了其iCloud账户,导致一名iPhone用户钱包中丢失了加密货币和NFT。

安全的DeFi

在浏览DeFi时,考虑到堆栈中存在的不同风险,实践谨慎是必要的。当深入研究DeFi生态系统时,为我们的风险承受能力选择正确的平台和生态系统是关键的一步。有一些需要注意的东西:

记录

- 区块链或协议存在多久了?它们在动荡的市场环境中表现如何?

- 随着时间的推移,TVL的增长是什么样的?

- 在协议或链上工作的核心团队的能力如何?

独立审计

- 它是否通过了独立的安全审核?

- 他们的流程有多强大?

流动性

- 资产或协议有多少流动性?这在选择资产或协议时尤其重要。低流动性可能转化为更高的风险。

- DAO社区的金库有多少AUM ?

已经出现了很多产品来帮助这类研究。其中包括DeFiLllama、DeFi Safety和exponential。除此之外,作为用户,我们还可以做一些事情来确保资金的安全。

保持钱包安全

- 不要把所有的资产放在一个钱包里。使用硬件钱包。

- 永远不要在线上或离线分享助记词或私钥。

- 助记词的多个备份。

- 确保钱包所在的设备(桌面、移动设备或浏览器)的安全。

- 要小心所交互的DApp和所允许的权限类型。定期对资金进行审计。

保持消息及时—如果使用的dapp或协议已经被黑了,我们就可能会失去自己的资金。随时了解使用的链、资产和协议中发生的事情。

尽管存在这些风险,DeFi为早期采用者提供了多种机会,不仅可以增长他们的加密货币资产,还可以熟悉这个新兴现象,它为未来几年金融服务的交付方式提供了想象。