GameFi 2.0备受期待,最有可能在哪条公链上发生?

原文标题:《》

作者:bittracy,AC Capital

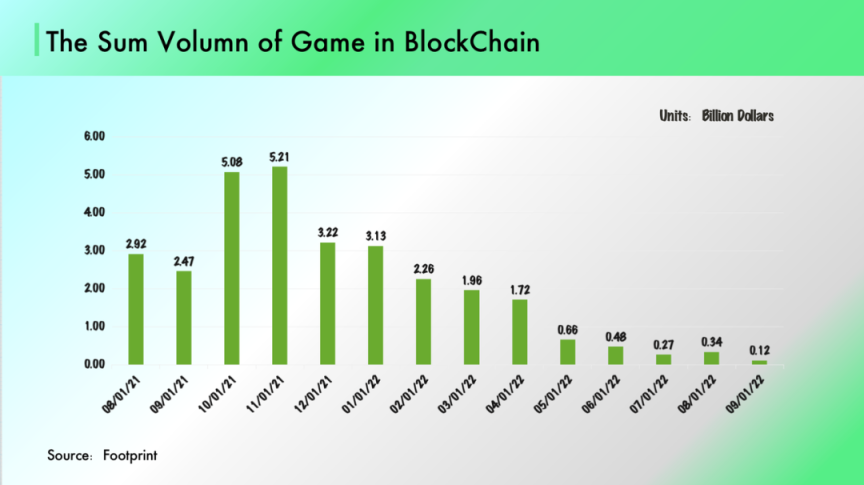

一、过去一年 GameFi 的发展

2020 年,DeFi 在以太坊上开枝散叶,Uni、AAVE、Compound 等协议为去中心化世界建立了完备的金融体系。2021 年链上基础设施经完成了高度堆栈,GameFi 生当其时。Axie Inifinity 的爆发让去中心化世界再次疯狂,「Play to Earn」带动了东南亚用户对链游的热情。项目方通过出售 NFT 来获得资金,吸引用户入局,随后通过调节回本周期吸引更多的用户进场。

2022 年初,StepN 将这样的模式推至本轮牛市的最高峰,而这场狂欢的背后,GameFi 的庞氏逻辑仍然没有改变:生态的繁荣需要依赖于后续用户提供的增量资金。在市场风格走熊之后,由于行业进场人数减少,游戏无法长期保持高回报,玩家逐渐离场。尽管后续开发者寄希望于从可玩性上来吸引用户,可实际上在缺乏投资收益的协议无法取得比较理想的效果。

GameFi 浪潮过去,随之而来的是以叙事为主的 NFT 行情。本篇文章会将视角放的更加长远,我们会讨论市场所期待的 GameFi 2.0 ,哪些公链具备最好的生态位。我们会总结公链生态环境以及未来发展主线,我们将会讨论的话题有:

- GamFi 玩家将会需要什么,以及未来 GameFi 2.0 潜在可能?

- 公链的生态环境以及如何匹配 GameFi 的需求

- 哪些公链占据着更好的生态位?

二、GameFi 2.0 将会有何种改变

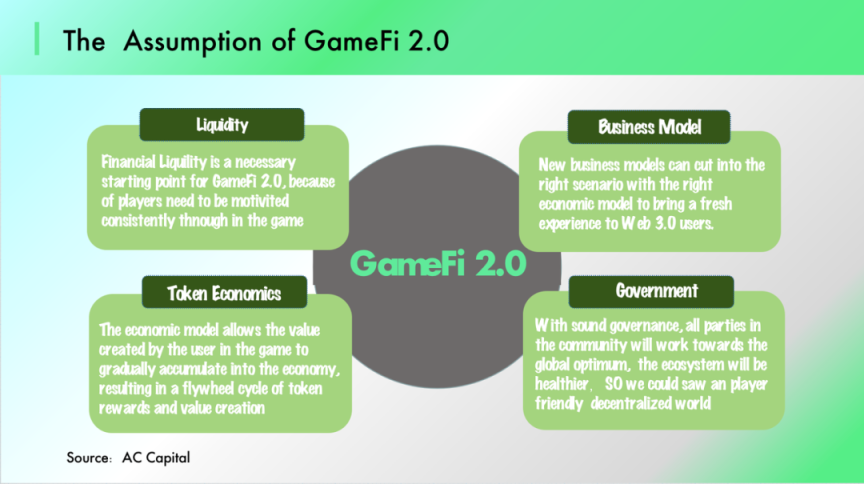

用户所期盼的 GameFi 2.0 将会有哪些改变呢?我们在复盘本次 GameFi 浪潮后,认为玩家对于「GameFi 2.0」的潜在需求在于以下几点:

- 市场流动性:GameFi 2.0 兴起的最重要条件是什么?我的回答是:宽松的资金流动性。链游作为高度堆栈化的协议,需要市场流动性的支持。作为一名从业者,Bittracy 所看到的情况是:当前链游代币二级成交萎缩,玩家无法在游戏中获得足够的经济激励,项目方也失去继续运营的动力,投资机构同样无法退出。当市场缺乏流动性支持的时候,GameFi 很难获得用户的支持。

- 新鲜体验感:不能否认的是当前链游在可玩性上存在很高的进步空间,但是在 2021 年下半年,高质量游戏并没有成功吸引玩家,接棒行情。反而切入健身场景的 StepN 在 2022 年大放异彩。Bittracy 不是很看好顶级 3A 级链游会成为 GameFi 2.0 的领航员。首先,玩家不大可能去接受过重的协议,因此 3A 游戏无法轻松嫁接到以手游为终端的 Web3.0 中。另外,如果开发者围绕游戏质量展开竞争,那么无异于「以己之短,攻彼所长」,链游在游戏质量上很难与 Web2.0 游戏进行竞争。我们可以看到,StepN 在功能性上与 Keep 差距不小,但是这并不影响它的成功。以正确方式通过恰当的经济模型切入场景,给 Web 3.0 用户带来新鲜的体验感与经济激励,这样的协议创新是我们所期待的。

- 有意义的确权资产:当游戏资产成为 NFT ,在技术的帮助下,用户可以对游戏角色进行确权。但是技术确权与经济确权是两个不同层面上的事情。经济确权具备实际意义的前提是资产有长久的价值,而当游戏发展陷入困境的时候,游戏资产往往会丧失效用,无法具有持久的价值,确权变得失去意义。当前 GameFi 还无法形成一个不依赖于 Tokenomics 激励补贴的 NFT 资产,社区不能娱乐 / 声誉 / 收藏等原因去持有并且认可游戏资产价值。因此当前代币经济模型与游戏模式还有很多的进步空间,持续发展的 GameFi 应当建立通证奖励和经济建设的飞轮循环,达成经济激励以外的价值认同 。如果可以让用户在游戏中创造的价值可以逐渐地累积到经济系统中,那可就太棒了!

- 社区治理话语权:社区应当将多方的博弈下局部最优转化为的全局最优。当前项目方是游戏发展的绝对主导者,玩家很难通过 DAO 参与游戏的治理。而在游戏运行的中,玩家为实现利益的最大化,将 NFT 与代币抛售套现离场。在治理机制失衡的环境下,玩家&项目方杀鸡取卵的事情屡见不鲜,为满足短期盈利调整奖励参数、脚本打金等行为伤害了协议的长远利益。社区应该给「健康用户」更多话语权,协调用户与项目方的治理权利。健康的治理模式方式在于:Build for Valuation,而不是互相博弈 Valuation Extraction。在健全的治理机制下,用户可以在治理中相应的话语权,社区中的各方会向全局最优而努力,GameFi 发展也会更为健康。

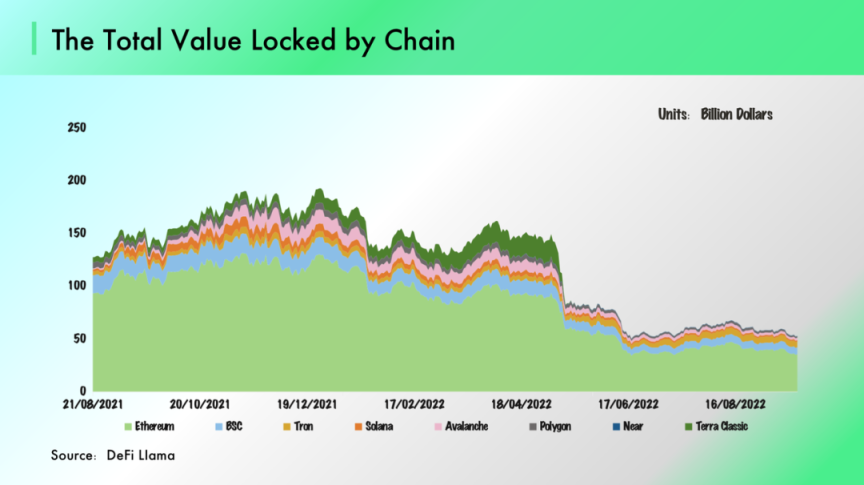

三、主流公链发展

本轮行情之后,投资者意识到了 GameFi 的价值。可以确定的是,GameFi 会作为市场的重要部分继续创造价值。公链作为承接去中心化应用的核心载体,是把握投资机会的 Beta。本节的重点在于对比各类公链的发展情况,思考令人激动 GameFi 2.0 最有可能在那条公链发生,这也将会是我们以后的关注方向。

ETH:创新者的大都市

作为 GameFi 的发源地,以太坊具备最丰富的生态,最庞大的开发群体,同时聚集着全市场 60% 的资金以及 80% 的用户,这些是我将它排在第一的原因。在某种程度上讲,以太坊的去中心化属性在未来难以复制。以太坊最大的问题在于网络性能,高昂网络使用费给用户增长带来了巨大的障碍。不过就目前情况而言,Gas 已经非常便宜,不会对交互带来的严重成本负担。在项目 Pitch 中,开发者认为以太坊的 Gas 价格对于用户非常友好。

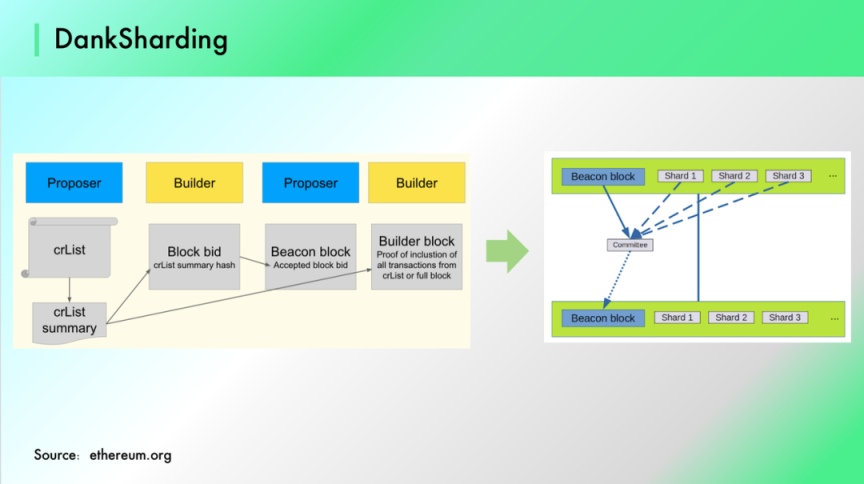

以太坊一直在为提升性能而努力:2021 年的伦敦升级,EIP-1559 增加了单个区块中 Gas 上限,提升区块处理的容量。2022 年 9 月以太坊完成 Merge,之后将会通过 Proto-Danksharding、Danksharding 实现 Sharding。

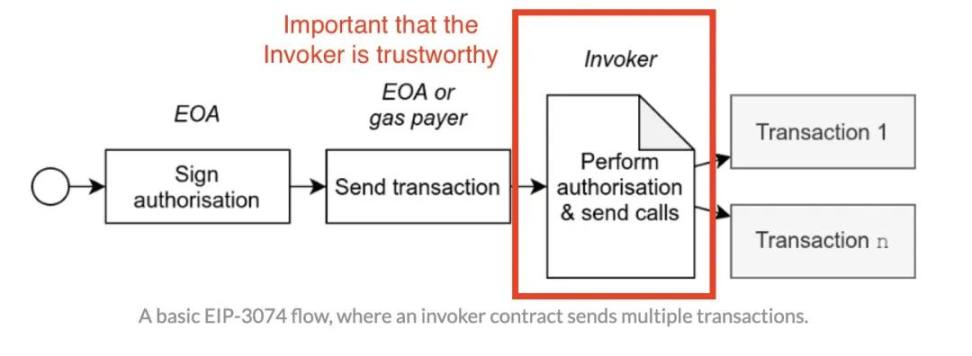

值得一提的是,按照 Danksharding 的计划,网络中信息提交者与打包者的角色将被分离:由提交者制定 Crlist,打包者只负责对 Crlist 内的交易进行哈希计算,以此解决 MEV 价值分配的问题。另外,Danksharding 通过建立数据可用性采样(DAS)机制,减轻验证节点的负担,让 Layer2 的验证费用将会大幅降低。

站在从业者的角度,以太坊既是生态最为全面的公链,同时又是一个积极的革新者。如果以太坊基金会可一样团结用户与开发者,那么它仍然是最有创新活力的公链。MakerDao、Compound、Uniswap、Punks、ENS。这些以太坊上建立的生态已经足够耀眼,用户与开发者没有理由不继续跟随。GameFi 2.0 会发生在哪里?如果让我现在回答这个问题,那就是以太坊。按照 Vitalik 的展望,以太坊将会以 Rollup 为主要方向,全力支持 Layer 2 的发展。

BSC:努力中的开发区

2020 年当时诸多交易所都希望复刻以太坊在 DeFi 上的成功,BSC 同期的对手有很多,例如 Heco、Okchain 等,而 Binance 跑在了最前面。回顾本轮牛市,BSC 几乎没有错过任何一次应用创新,优异的网络性能让他足以承接 EVM 的生态外溢。在 Binance 的努力下,BSC Chain 成功建立独立的 DeFi 生态,在 Axie Inifity 之后紧接推出 StarSharks、MOBOX、Tiny World。

在「Move to Earn」兴起之后,Binance 成功说服 StepN 团队,将这个当时最火热的协议部署到 BSC。BSC 的核心竞争力不仅在于背后金主对它的资金支持,还有 Binance Venture、Binance Labs 等投资团队对公链生态的输血,敏锐的市场判断与高效的执行力推动网络的 TVL、Dapps、用户的迅速增涨 。

展望未来,BSC 在资金、生态、用户等方面具备较强的竞争优势。另外 BNB 已经完成全部解锁,且大部分被 Binance 持有,这意味着在熊市时期 BNB 不会有严重的抛压。公链的价值中枢稳定,尽管有些中心化,但是开发者社区不用担心激励不足的问题。

Solana : 痼疾缠身的旧城区

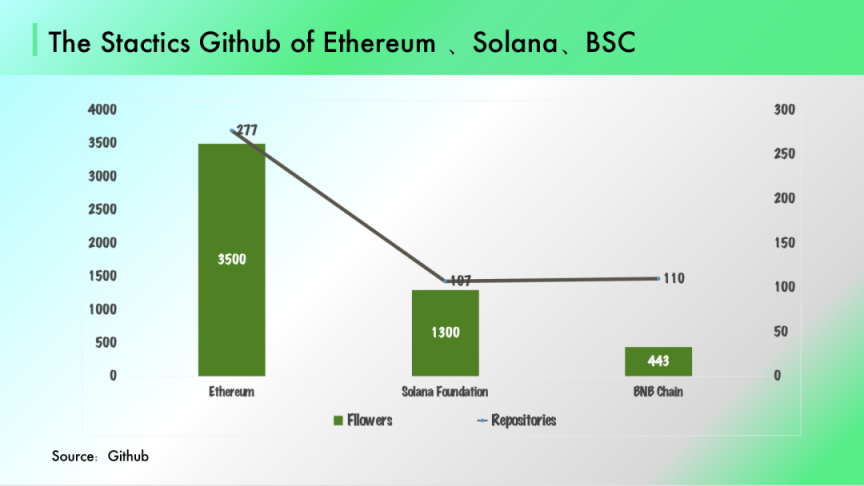

Solana 是 2021 年 Layer 1 浪潮中表现最优的公链。在 GameFi 爆发之前,Solana 已经建立丰富的基础设施来支持游戏生态。从性能上来看,Solana 通过 POH 将时间和状态解耦,从而提升网络的出块速度。另外,Solana 的资本团队在生态建设上为开发者提不少支持,参照 Github 的 代码库数量,Solana 仅次于以太坊。

而在过去的一年,Solana 发生过数次非常严重的宕机事件,网络长达几个小时无法出块。由于 Solana 采用 Tower BFT 结构,共识需要通过 Leader 节点最终达成。当链上发生大规模发送交易时,Leader 节点的算力达到瓶颈,可能导致网络拥堵。在某些特定情况下(热点 NFT 拍卖),用户会使用 BOT 来不断提交信息以此增加的被选中的概率,Leader 节点需要处理巨量的验证信息,可能会引发网络宕机。

Bittracy 不是看好 Solana 可以延续繁荣,原因有三:首先 Aptos、Sui 的出现将会分割 Solana 的开发者社区。出于安全性考虑,开发者很可能会放弃 Solana 而选择 Aptos,这会削弱 Solana 开发者群体,影响生态的创新能力。其次,Solana 所取得成功离不开 FTX、Multicoin 等投资机构的支持,而 Aptos 推出后,资方对于 Solana 资源支持会受到影响。

道理很简单,既然爸妈选择了再要个二胎,那么老大得到的关心和照顾必然会减少。最后,Solana 至今没能解决自己的网络拥堵问题,许多开发者对 Solana 的网络环境表示失望。

游戏公链:Polygon、Flow、WAX、IMX、Robin

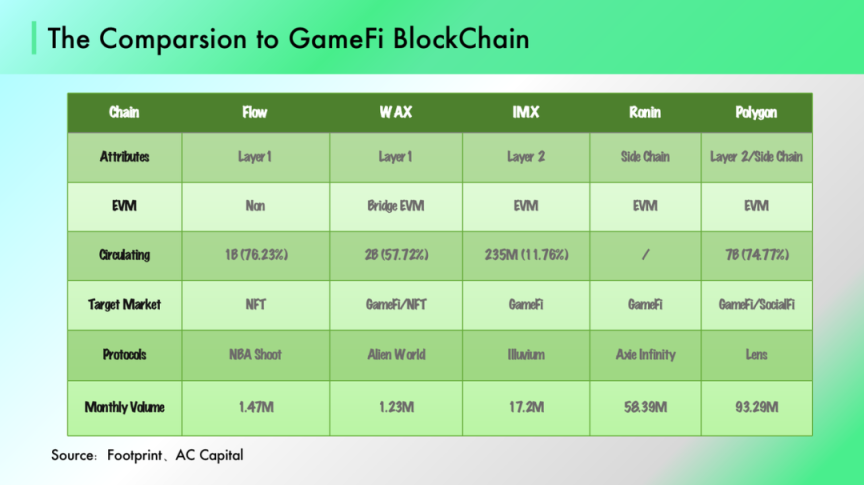

- Polygon:我们将 Polygon 摆在这里可能有些不准确,作为以太坊最为成功的 Layer2 or Side Chain,Polygon 在 GameFi 的成绩尤为耀眼。首先,兼容 EVM 让开发者可以很轻松地将以太坊的协议迁移过去,不需要花费太多的力气。Polygon 很好的承接那些以太坊生态外溢,协同头部协议建立起基础设施。不仅如此,为更好的健全公链生态,开发团队成立了 Polygon Studios 孵化 GameFi 协议。参考 Footprint 对于公链 GameFi Volume 的统计数据,Polygon 远高于其他竞争对手。

- WAX:WAX 成立于 2017 年,是本轮行情中表现最好的老牌公链之一。开发团队在网络性能、经济模型、价值循环、生态建设的建设上都有不少的亮点。首先,WAX 的区块链结构与 EOS 很像,优异的性能足够支持游戏所需的高吞吐量。其次,WAX 的价值以链上 NFT 经济活动为做价值支撑,这样既可以提升游戏体验,又可以保证 WAX 持有者在生态发展中获益。更为重要的是,为丰富链上生态,WAX 建立跨链桥来兼容以太坊,通过 WAXE、WAXG 和 WAXE-ETH 实现 WAX 与以太坊的深度绑定。WAX Labs 成功孵化出 Famers World、Alien Worlds 等游戏。然而随着市场向下调整,链游交易量缩水严重,WAX 同样进入发展的低潮期。

- Flow:得益于 Dapper Labs 强大的资源能力,Flow 推出的 NBA Top Shot 在 2021 年爆火,吸引大量用户进入社区。然而在 GameFi 快速发展期,Dapper Labs 并没有跟上节奏,团队没有及时将手中 Web2.0 资源向 Flow 赋能,导致生态建设陷入停滞。因为不兼容 EVM,Flow 相对于开发者没有那么友好,以高开低走来形容 Flow 过去两年的表现再为恰当不过。

- Ronin:Axie Infinity 在 2021 年引爆 GameFi 的浪潮后,以太坊的网络性能严重阻碍了游戏的发展。Axie Infinity 团队把协议迁移到 Ronin,网络容量大幅提升带来用户量的翻倍增长,截止当前,Ronin 仍然是交易量最高的游戏公链。虽然 Axie Infinity 是本轮 GameFi 浪潮中的最大赢家,但 Ronin 更像是 Axie 的单体链,而在市场陷入低潮之后,Ronin 推出的几款游戏表现平平,难以留住玩家,用户大都选择通过 Bridge 将 Ronin 资产撤回到以太坊主网。Ronin 没有展示出 GameFi 的创新与孵化能力。

- IMX:Immutable X 是基于以太坊的 Layer 2,依托于 StarkWare 的 ZK-Rollup,IMX 可以在扩展网络性能的同时保证安全。IMX 的一些设计非常亮眼,比如,用户可以零手续费 Mint / Transction NFT 、网络采用 Validium 验证方实现高吞吐量。由于投资阵容强大,网络性能优异,项目一上线就被投资者寄予厚望。可是相比于同为 GameFi Chain 的 WAX,IMX 后期的运营发展并不尽如人意。直到现在,头牌项目 ILV 依旧没有上线,在熊市时期,网络的交易数量已经远远落后于 Poylgon、WAX 等其他公链,2022 年底,IMX 将会有大量融资轮通证释放(与数量当前流动通证相当,相当于流动盘翻倍),尽管创始人宣称将会继续锁仓 1 年,但是机构轮的通证仍然会释放(占比为流通数量 50%)。在高通胀压力的环境下,团结社区将会变得更加困难,IMX 或许已经错过了发展的最佳时机。当一个经济体的发展陷入停滞,货币却正在加速膨胀,那结果只可能是资本外逃与汇率暴跌。

四、哪些公链占据更好的生态位

公链的价值在于哪里呢?从盈利模式上看,GAS & MEV 是公链主要收入,即:开发者和用户运行程序需要向公链缴纳的费用。如果这条逻辑成立,那么 TPS 越高的公链,其获取收益将会变少,它的通证价值将会越低,而这与实际情况背道而驰的。所以我们不能简单通过 GAS & MEV 收入来衡量公链价值。

按照 Bittracy 的视角,公链的价值在于网络价值创造的能力,通证更类似于公链经济的非通胀货币。具体来讲,公链的发展来自于链上经济的活动的发展,当资产被创造的同时,公链通证的作用是承接开发者创造的经济价值。以太坊的价值来自于其所构建的 DeFi、NFT、GameFi 的经济生态,以及它是无数 EVM Side Chain / Layer 2 的价值支撑。无数的 NFT、DID、Token 资产以 AMM 的方式通过 ETH 定价, 换一种说法就是 ETH 是以太坊创造的数字资产的货币表达。

那么公链如何实现价值创造呢?一些公链选择通过超额通胀吸引用户,以此刺激链上经济活动,但是滥用铸币权实际上损害了用户与开发者利益,长期难以奏效。价值创造的路径应当在于:公链可以通过自身的创新能力推动网络生态建设,实现价值创造与经济活动增长。这样既可以团结用户与开发者组成社区,又可以实现网络生态高质量发展。因此 Bittracy 认为那些发展方向明确,创新能力优异、低通胀的公链在 GameFi 2.0 可能拥有更好的胜率。

五、总结

AC Capital 在 2021 年 GameFi 浪潮中取得了不错的成绩,我们将继续帮助那些优秀开发者将有趣的想法变成现实,为此我们需要找到那些胜率更高投资机会。在文章中没有包含 Aptos 、Sui、以及 Cosmos 等公链。并不因为他们不好,而是这些公链还不具备成熟的 DeFi 生态系统、社区,以及部分新兴公链的连接性和巨大的技术风险导致它们可能缺少合适的评估体系进行分析,当然也同样不适用于我们对未来的预测。

参考文章

1.https://foresightnews.pro/article/detail/11194

2.https://mirror.xyz/hiweiwei.eth/b_BRjFAfaVuY7S1jm8FJTwwtq1KTd55LYQ-ZUQtj9-o

3.Mint Venture 公链估值之谜