从FTX开始,回顾加密史上的6大“雷曼时刻”

原文:《》

作者:Terry

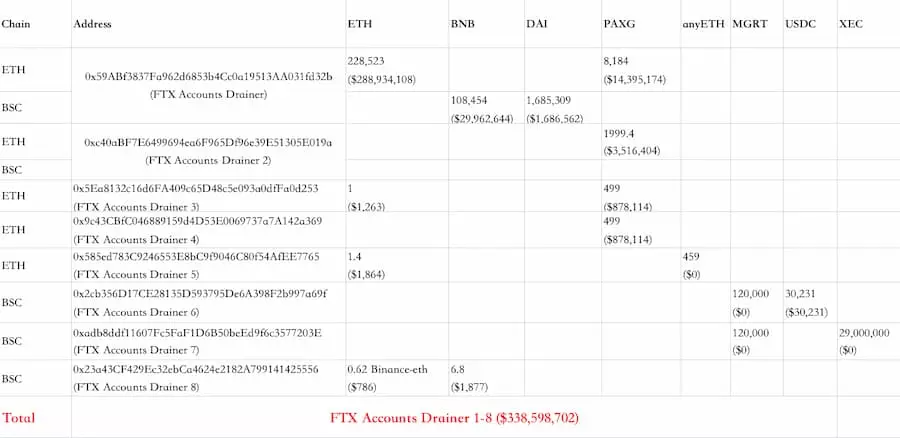

11 月 12 日,Autism Capital 发推表示,FTX 内部人士很有可能正在试图携款潜逃,被转移的金额约为 3.8 亿美元,看起来好像是黑客攻击,但也有可能是内部人士。

图源网络

而昨天该地址将持有的全部超 4845 万枚 DAI 分多次兑换为约 3.75 万枚 ETH,截至目前,该地址持有 217235 枚 ETH,价值约 2.76 亿美元。

01、FTX 的戏剧性崩溃

谁都没想到在「312」、「519」之外,FTX 的突然崩溃会导致加密行业又多了一个「119」纪念日。

而此次 FTX 事件也被视作加密世界的雷曼危机,如今回头来看,这场雪崩虽然让很多人猝不及防,却又一步步节点紧凑:

先是 11 月 3 日 CoinDesk 披露的一份财务文件指出了 SBF 的 Alameda Research 存在的资债情况,关键在于其截至 6 月 30 日共持有 146 亿美元资产,近半数与 FTT 及 Solana 有关;

随后 FUD 情绪不断发酵,而 11 月 6 日晚,赵长鹏宣布Binance将在未来几个月卖出账面上的所有 FTT,则加速了垮塌的进程;

而起初虽然 Alameda 的资产负债表令人担忧,但 Alameda 和 SBF 本人与赵长鹏有来有回的表态,在一定程度上稳定了市场疑虑,大家更多地只是聚焦在吃瓜上,并没有预料到这件事的严重性与冲击。

直到 11 月 9 日凌晨,先是 SBF 发推称,「已就 FTX.com 与币安达成战略交易协议,团队正在努力处理积压提款」,随后赵长鹏转推确认,称签署了一个非约束性意向书,市场在经历短暂的乐观上攻之后回过味来,FTX 危机的严重性开始显露。

「119」事件对整个市场的冲击不仅仅在于资产与价格维度,更重要是对行业信心与监管预期的深远影响:一个全球前三大交易平台,一个风头正劲的头部企业,却私自挪用用户资产甚至导致数十亿美元的亏空,以致于一夕之间迅速垮塌。

整个 FTX 现形记发展到现在,再去复盘,很少有人能够想到这一切的开端会如此的戏剧化,更没有人想到一个 320 亿美元巨头的崩塌又会如此迅速,而它所引发的次生灾害可能才刚刚开始。

这也导致最近一段时间关于其他CEX的传闻此起彼伏,尤其是市场对其储备金情况的质疑,使得不少交易平台挤兑压力骤增,以至于倒闭交易平台们开始公开自身储备(至于实际效果仍见仁见智)。

02、CEX们的「FTX 时刻」

而除了 FTX,纵观加密行业和整个CEX发展史,会发现 CEX 的各种意外(黑客、监守自盗等等)几乎难以断绝。

Mt.Gox:曾经的「世界上最大的比特币交易平台」

Mt.Gox 就是在业界大名鼎鼎的「门头沟」,它当年最风光的时候,交易市场份额达到全球的 80% 以上,因而可以想见在当年它爆出黑客盗币之后,对整个比特币交易市场所带来的前所未有的冲击性。

不过虽然官宣损失了客户的 75 万个比特币和自己公司的 10 万个比特币,但整个过程却显得颇为扑朔迷离与吊诡,据媒体报道称,在「被偷窃」的比特币中,实际上黑客只盗取了 7000 个,剩下的被内部人士趁机栽赃给黑客,实际上是被「内部人」拿走了,而且这个内部人很可能就是 CEO 自己……

门头沟出事的时候,当时那部分「被盗」比特币一共价值 4.87 亿美元。而如果按照今天的价格计算,这笔比特币的价格超过 300 亿美元。

去年 10 月份东京地方法院已正式批准比特币交易平台 Mt.Gox 针对债权人提出的清偿方案,99% 债权人投票认可以「90% 比特币持有数」为基础赔偿受害者。

而今年 10 月份,Mt.Gox 修复计划索赔系统发布一项新功能,允许债权人选择还款方式,并在线上索赔申报系统上登记收款人信息,截止日期为 2023 年 1 月 10 日。

Bitfinex:发债自救,交易平台「债转股」第一人

2016 年 8 月,Bitfinex 被盗12万枚比特币,按照当时的市场价,价值 7000 万美元,正当市场怀疑与忧心第二个「门头沟」时,Bitfinex 想出了一个方法迫使用户与其共渡难关:

其强制性地削减了几乎所有用户账户中 36% 的数字资产,并向每一个用户发放了与其账户 36% 存款等价的 BFXCoin Token,初始值设定为 1 美元,既可以交易,也可以购买 Bitfinex 母公司 iFinex 的股票——类比股市,也即发行可转债度过危机。

一度在微博上异常活跃,频繁为 Bitfinex 发声、堪称「Bitfinex 中国区代言人」的 DFund 创始人赵东,也就是在这个时候选择「债转股」,成为了 Bitfinex 的股东。

创始人离奇死亡的 QuadrigaCX

当然还有最奇葩的最能作妖的交易平台,恐怕还是数加拿大最大的加密货币交易平台 QuadrigaCX 最为离奇:

创始人 Cotten 意外死亡,颇为吊诡的是,QuadrigaCX 的冷钱包私钥竟被 Cotten 一人掌管,由此导致价值约 1.45 亿美元的加密资产无法取出,甚至最终闹出了投资人等相关权益方要求开棺验尸的声音(Netflix 也真的拍了个纪录片《别相信任何人:虚拟货币悬案》)。

图:Netflix纪录片《别信任何人:虚拟货币悬案》封面

所以从某种程度讲,无论是老玩家还是新用户,逐步了解 DEX 并将使用习惯和资产配置向 DEX 倾斜,也是必须考虑的课题。

03、Do Kwon 与 3AC 的倒塌

如今回过头来看,今年加密行业可谓是多灾多难,除了最近的 FTX 崩溃之外,还有对行业影响深远的 Do Kwon 与 3AC 事件,均称得上是 Mt.Gox 以来加密行业发生的最具灾难性事件。

轰然倒塌的 Terra 帝国

复盘 5 月整个 UST 的脱锚危机以及整个 Terra 生态的死亡踩踏历程,会发现LUNA-UST 双向铸造的算法稳定币自平衡机制可谓是罪魁祸首。

首先 2022 年 5 月 8 日,部分巨鲸陆续开始抛售 UST,导致 UST 出现轻微抛锚,UST-3Crv 池的流动性也开始倾斜。

5 月 9 日,大量资金开始出逃 Anchor,给 UST 锚定造成了巨大压力。对此,Luna Foundation Guard(LFG)提出拯救措施,将把 7.5 亿美元比特币贷款给 OTC 交易公司以保护 UST 挂钩,并贷款 7.5 亿 UST 以积累比特币。

而压倒骆驼的最后一根稻草,则在于 Do Kwon 并没有采取有效的手段干预 LUNA-UST 的自平衡机制:

在 UST 脱锚低于 1 美元之后,UST 先是徘徊在 0.9-1 美元之间,本身市场的认知和 UST 大户的信心还没有到崩坏的底部,虽然买入 UST 铸造 LUNA 进行套利的行为已经开始增长,但相比于绝大部分仍信任 Terra 生态的用户而言,这样的套利规模并没有对 Terra 的汇率挂钩产生太大冲击。

图:Do Kwon本人

直到 Do Kwon 持续神隐,并未及时提出有效措施来稳定市场预期,加之放任 UST 汇率长期处于贴水,市场信心终于在时间的消磨和不断加大的套利诱惑下崩坏,此后几日,原 LUNA 和 UST 彻底走向崩盘。

而在此之后,Do Kwon 的一系列历史旧料被陆续扒出(包括曾是算法稳定币项目 Basis Cash 匿名成员 Rick Sanchez),至今仍下落不明,9 月份国际刑警组织已向 Terra 创始人 Do Kwon 发出红色通缉令,完成了从行业风云人物到加密通缉犯的身份转变。

Three Arrows Capital 的突然暴雷

Three Arrows Capital 则是在 Terra 崩盘引发的一连串危机中突然暴雷,作为一家由 Su Zhu 和 Kyle Davies 创立的加密对冲基金,成立于 2012 年的 3AC 近几年可谓是风生水起。

尤其是伴随着对 GBTC、Avalanche、Terra 的大举押注,还有 Su Zhu 在社交平台上关于以太坊和新公链的高调论战,一度吸引了整个行业的眼球。

但在 Terra 帝国在 5 月份崩塌后,6 月底加密货币经纪商 Voyager Digital 突然宣布因 3AC 未能按时偿还 15250 枚比特币和 3.5 亿枚 USDC 贷款,已通过旗下运营子公司 Voyager Digital LLC 向其发出违约通知。

这件事彻底掀开了 3AC 事件的盖子,7 月初 3AC 代表根据美国破产法第 15 章向纽约法院申请破产保护。

04、小结

太阳底下没有新鲜事,曾经的天才交易员、DeFi 巨鲸一夕之间沦为行业恶棍,曾经大而不能倒的公链生态与算稳帝国一周之内迅速崩塌。

这些危机虽然引发了一定程度上行业的流动性陷阱,甚至还可能招致更严格更消极的监管应对,但暴露出来的风险未尝不是好事,至少会慢慢增强系统的鲁棒性。

加密世界没有神话,破除对巨头巨鲸的执念,祛魅机构,或许是期间隐藏的暗线。