Sino Global:为什么我们要押注全链互操作协议LayerZero?

编者按:过去,现在和未来区块链的世界都会是多链的世界,各种区块链如何进行通信,转账等?目前市面上主要有两种去中心化的解决方法,一种是层出不穷的跨链桥,一种是做一个统领所有区块链的互联网。PANews 前段时间统筹规划的专题: 属于后者。今天下面文章讨论LayerZero属于前者。

PANews 发表过一篇以测评跨链桥的角度写的文章 ,今天转载的这篇是以投资人 Sino Global Capital 的角度讲述它们为什么十分看好全链互操作协议LayerZero。以下文章内容不能作为投资建议。

请,随时随地阅读区块链即时资讯和深度好文~

撰写:Sino Global Capital

编译:TechFlow intern

一个多链、多层次的未来

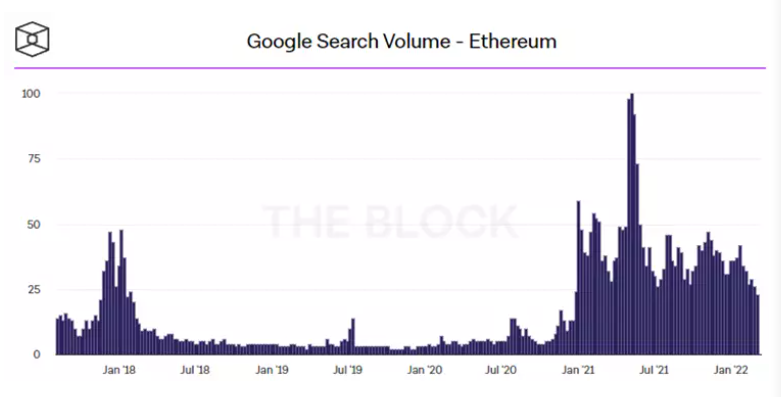

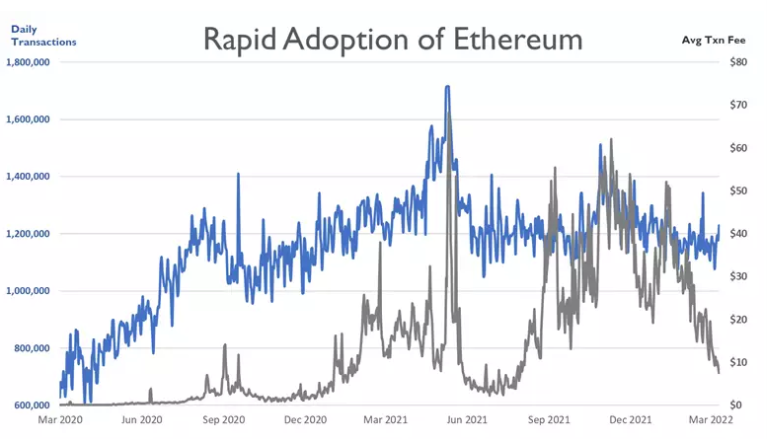

在过去的几年里,区块链技术的应用一直在稳步增长。以最广泛采用的区块链——以太坊为例。在谷歌上对关键词“以太坊”的搜索量在2021年5月达到顶峰,与当时以太坊网络每天165万笔交易的记录相吻合。

同时,由于以太坊的网络参与者争夺有限的区块空间,导致了以太坊上每笔交易的平均费用飙升至近70美元。这是因为,在目前的状态下,以太坊只能支持每秒15-45笔交易,而用户通过提出支付更高的费用来激励矿工来优先处理他们的交易。这使得绝大多数散户投资者被排挤出局,他们无法承受仅仅为了处理一笔交易而需要支付的荒谬的高额费用。不仅如此,对于许多低价值高吞吐量的用户而言,选择以太坊显得不切实际。

3648e8c9c39f118179184165f7e75a8.png

3648e8c9c39f118179184165f7e75a8.png  555d531d6ca3176a98548bcbd98afb3.png

555d531d6ca3176a98548bcbd98afb3.png

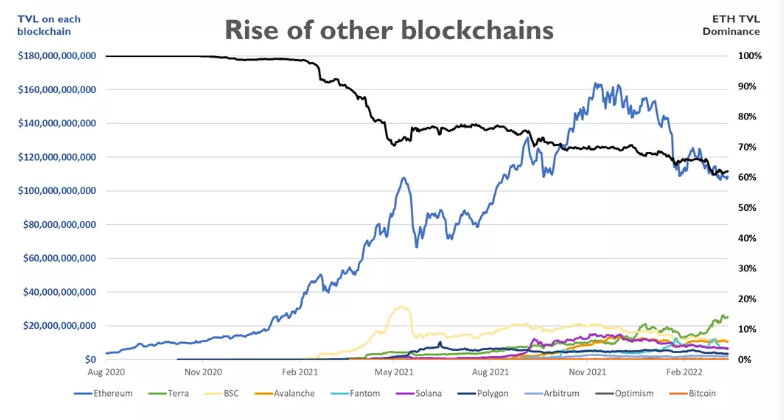

不出所料,这就给了各种不同的第一层(L1)区块链和第二层(L2)扩展解决方案许多市场和机会,来服务那些被排挤的散户投资者和用户。自2021年初以来,以太坊的主导地位(就锁定的总价值而言)已从90%下降到65%。这是由2021年4月Binance智能链(BSC)的涌现启动的,它让散户们尝到了低交易费用的甜头,大约是1-2美元。

从那时起,出现了许多其他L1和L2,以挑战以太坊来分一杯羹,其通常是通过流动性挖矿或空投的方式,为桥接资产的用户提供慷慨的激励。

6484f603839e9e3d67dfeeed26f380b.png

6484f603839e9e3d67dfeeed26f380b.png

这些L1或L2都试图展示出自己的优势,其中主要是保证更低的费用、更高的每秒交易量(TPS)或更适合小散的体验。他们可能还会探索挖掘使自身更适合不同的情景,允许协议存在于它本身的平行链上,或承诺提供高保真数据或高性能的区块链,以与现实世界的老牌公司进行竞争,如可以处理超过15000个TPS的Visa。

目前而言,未来出现多链多层的概率似乎相当大。以太坊很可能保持其作为“山寨之王”的主导地位,因为它是最经得起考验的,而且以太坊2.0将解决可扩展性问题。其他链如Polygon、Solana和Polkadot都在开发者社区中获得了大量的用户关注,它们可能会同时存在、互不影响,各自适用于不同的使用场景。

此外,许多协议已经开始在不同的区块链上将其应用的不同方面模块化。例如,一个游戏可能需要一个高TPS的区块链来支持游戏中的行动,同时利用一个高安全性、低通量的区块链来交易游戏中的宝贵资产。

跨链架构和桥的入门知识

这种多链多层的未来愿景引发了对跨链基础设施的需求,以缩小各种区块链和跨扩展解决方案之间的差距。这带来了一系列独特的问题,这些问题阻碍了或者说使去中心化公共区块链的核心目的失效了。

目前存在的问题

1. 中心化:使用中心化交易所作为资产桥梁

当用户将资产从一个链上转移到另一个链上时,他们会经常利用集中式交易所(CEX)作为中介层,以便将资产转移到他们的目标链。虽然这对一些用户来说似乎是一种方便的方法,但他们本质上是在以便利为代价换取更大的成本,如:

缺乏隐私和匿名性- CEX需要KYC,这种选择对许多希望保护自己隐私的用户来说可能是不可行的。

监管风险- 有几个例子表明,由于监管原因,CEX已经阻止用户进入某些司法管辖区或禁止某些资产的提取/交易

对手方风险- 用户必须信任CEX对其资产的保管,俗话说“不是你的密钥,就不是你的代币”

中心化跨链桥的使用

目前存在多种桥接方式,用户在桥接他们的资产时可以进行选择。其中一些选择会利用一个不完全去中心化的中间共识层——要么是因为验证者已经被许可,要么是一个非常小的验证者集合,要么是桥被一个多重签名所保障。这是非常不安全的,因为目的链隐含地信任中间链,而中间链对目的链有完全的签署权。这意味着任何对中间链的黑客攻击都有可能耗尽锁定在目的链资金池中的所有流动资金。此外,中间共识层的使用可能会占用不必要的资源或成本,增加了多余的开销。

2.缺乏可组合性:合成中间代币的使用

一些桥梁会使用中间代币来解决零散的流动性问题或实现免信任。这种中间代币增加了不必要的开销和复杂性,特别是当错误发生或目的链上的流动性不足时,用户最终会使用中间代币。这不仅会导致糟糕的用户体验,用户还可能会留下一个无用的代币,而这个代币是不可合成的,很少有协议会接受abcUSD。用户将需要等待abcUSD – USD池中的流动性得到补充,然后再继续交易。

另一个低效率之处体现在abcUSD – USD池中的流动性被锁定,如果一开始就使用本地代币,这完全是不必要的。此外,许多桥梁将为他们支持的每个链提供一个流动性池,这在本质上复制了每条额外链上相同的低效流动性要求。

有限的可组合性

目前,当某些协议考虑建立在哪些协议之上或与之整合时,他们通常会将其范围限制在同一区块链上或同一生态系统内的其他dApp。然而,如果协议可以与所有区块链上的去中心化应用程序和智能合约组成一个整体,那么其就没有理由将自己限制在一个单一的生态系统的范围内。

3.效率低,成本高:链上节点的使用

用以克服上述第1点和第2点的解决方案是使用链上节点,这些节点依次接收和验证从源链到目的链的每一个区块头,并根据每个转发的交易证明进行验证。然而,这种方法对于大多数区块链来说是不可行的,因为操作这样一个系统需要大量的计算资源和资金。

当前用户流程的效率低下

目前,当用户考虑在不同的区块链上利用不同的协议时,他们就必须要经历一个非常繁琐的流程,即为他们资产所转移到的每一条新链进行若干代币审批、交换和桥接交易。这个过程可能涉及到各种混乱的代币地址、网络应用程序和桥接,在每个环节都容易出错。过于低效的用户流程可能会导致新用户的成本过高,还会令人摸不着头脑。

当我们了解到困扰我们目前跨链架构的所有这些挑战时,我们可以就可以来继续讨论LayerZero,以及它是如何解决这些现有问题的。

LayerZero实验室

LayerZero的核心是一个全链的互操作协议。可以把它看作是连接每个特定链上的任何特定合约的关键基础设施层。它是关键的信息传递的基础,带来了跨链组合性和功能的全新维度。

解决方案

首先,我们必须深入研究LayerZero之所以能够实现这一目标的设计。为了在链上验证一个区块,我们需要两个信息:

1. 区块头,它包含了Receipts Root;

2. 交易证明,即EVM上的Merkel-Patricia证明。

LayerZero通过以下方式将这两个部分分割开来。

1. 预言机转发区块头——任何被选中的预言机(即Chainlink,Pyth)。

2.Relayer转发交易证明

Oracle和Relayer都是100%开放和无权限的,任何人都可以履行这两个角色。

鉴于这两个实体是独立的,并且区块头和其相应的交易证明的组合都在目的链上得到验证,那么转发的消息就可以保证是有效的,并且在源链上已经承诺。

在这里我们必须注意两个重要的安全属性。首先,这个系统在最坏情况下的安全性等同于所选择的Oracle的安全性。如果Oracle和Relayer是同一个实体,就会出现这种情况,在这种情况下,我们继承了Oracle的基础安全——例如Chainlink的去中心化Oracle网络建立的共识机制。其次,协议可以选择甚至运行自己的Relayer,为其给定的交易获取证明。这意味着协议本身可以保证Oracle和Relayer是独立的实体。

这便大致是去信任有效交付的设计,完全省略了对任何潜在的中心化中介实体或代币的需求。

协议的力量

LayerZero的另一个核心特征是,应用程序本身可以完全控制所有的安全参数。每个协议都有能力准确地指定他们想要使用的Oracle和Relayer。这也将是足够模块化的,这样协议就可以选择一个Oracle,这个Oracle是几个查询最佳价格的集合,其甚至可以利用几个Oracle中的两个共识。此外,协议还可以选择指定他们需要从源链上获得的确认数量。

LayerZero的主要优点

孤立的风险基础设施

现有的跨链基础设施依靠指定的实体来验证交易或跨链传输信息。在最近发现的漏洞中,常见的一个故障点是被破坏的或恶意的Relayer。一些跨链设计隐含地相信来自Relayer网络的任何消息都是有效的。攻击者可以利用这一漏洞来挖掘整个流动性池,导致灾难性的资金损失。这给整个生态系统带来了大量的“系统性风险”,而所有带来额外流动性的协议都会在所有的潜在的共识失败或漏洞中增加更多的资本风险。

在LayerZero的设计中,对Oracle和Relayer的无许可使用,使协议有能力独立地选择Oracle和Relayer,这样做的好处是把协议和用户承担的风险隔离开来。由于攻击必须在特定的Oracle和特定的Relayer对的配合下进行,任何没有完全相同的Oracle-Relayer对的其他协议都不会受到影响。这有效地将一切生态系统内承担的风险分割成“特定应用风险”的狭窄区域。这在安全方面是一个很大的进步,因为任何黑帽黑客只能攻击一小部分脆弱的流动性,而蜜罐中的其他部分仍然是安全的。这种设计使得任何特定攻击的成本明显提高,而回报却明显降低。

LayerZero的效率

如上所述,带有中间链层的跨链设计通常会有额外的计算或共识和/或中介代币。这些都是低效和不必要的,同时增加了安全问题和吞吐量的限制。LayerZero试图在保持信任最小化通信的安全性的同时,尽可能少地增加额外的复杂性。

在LayerZero的简单设计中,Relayer 或Oracle都没有形成任何共识或验证,他们只是在传输信息。由于所有的验证都是在各自的源链和目的链上完成的,所以速度和吞吐量的限制完全取决于两个交易链的属性。这也抽象了任何中心化的验证或共识。

真正的跨链可组合性(不仅仅是资产转移)

大多数跨链的实现主要集中在支持资产桥接上。这是可以理解的,因为桥接代币可以说是最常见的使用场景。然而,跨链信息传递还有很多别的可能性。

LayerZero是一个通用的信息传递基元,这意味着任何应用程序都可以将区块链A上的任何合约连接到区块链B上的任何其他合约。这为开发者开辟了一个全新的设计空间,将他们对可组合性和兼容性的设想从原生区块链扩展到任何其他区块链。下面,我们将在2个例子上进行扩展,从根本上改变用户和协议对可组合性的体验。

用户视角:多链货币市场聚合

目前,当用户存入他们的抵押品以借入资产时,他们被限制在他们资产所在的区块链的范围内。如果其他链上的应用有更好的利率,或者他们想把借来的资产存入其他链上的农场,他们必须利用资产桥,并在这个过程中支付一些交易费用。

通过LayerZero,用户将他们的抵押品存放在A链他们想要的应用上。一个消息会被发送到B链上,验证抵押品是否符合要求,用户可以简单地借用B链上的本地资产,并将这些代币存入B链上的农场。

协议视角:跨链治理

我们已经看到多个蓝筹DeFi应用被部署到多个链上。这就为治理引入了一个有趣的问题。由于协议的用户和代币持有者分散在多达9-10个不同的链上,治理可能是非常繁琐的。协议是否在最大的链上主持治理,还是在每个链上进行单独的提案或投票,还是有可能在链外?

LayerZero实现了统一的治理,允许每个链上的用户和代币持有者通过一个简单的信息,从他们所在的任何一个链上投出他们的投票。

第一个应用:Stargate(资产桥)

随着LayerZero在主网上的正式发布,他们已经建立了第一个应用——Stargate,它将利用LayerZero的跨链架构来展示它所解锁的新的设计空间。

目前,每一个DEX/AMM在他们部署的每一条新链上都有几个重复的相同的对等流动性池。如果我们把它与每条链上的大量不同的AMM相乘,我们最终会得到一个令人难以置信的低效和分散的系统。

Stargate是真正的可组合资产桥,它解决了这个问题。它有3个主要特点:

本地资产。这意味着不需要合成/中介代币,Stargate将只提供用户想要的本地代币。这就消除了不必要的中介代币和互换。

统一流动性。其将提供一个单一的流动性池,在所有可用链之间同时共享。这些也都是单边池,没有短期损失。这大大提高了所有锁定流动性的资本效率。

即时保证的终结性。目的链上的应用肯定知道提交的交易将在源链上被解决。这就克服了由于目的链上缺乏流动性而导致的交易延迟的关键问题。

实施任何跨链整合都可能非常耗时,并且在技术上非常复杂。此外,任何应用都面临的最大风险是,欺诈性的跨链信息可能会耗尽他们所有的流动性。这些都阻碍了许多协议去实施任何跨链整合。LayerZero解决了这些问题,它使整合变得简单,不需要改变现有的协议,也不会对协议本身的流动性池造成风险。所有的风险都完全是由Stargate自己承担的。

你可以把Stargate看成是资产桥从一开始就应该有的样子。

结论

总之,当我们朝着一个多链多层的世界稳步前进时,我们相信LayerZero的跨链架构将成为这一领域的核心,成为催化一个真正的无许可和免信任的全链未来的关键基础设施层。

更多有关跨链相关的优质中文深度文章可以更新。