机会确定,劲敌环伺,Lido还能统治以太坊staking市场吗?

原文:《》

作者:Momir, IOSG Ventures

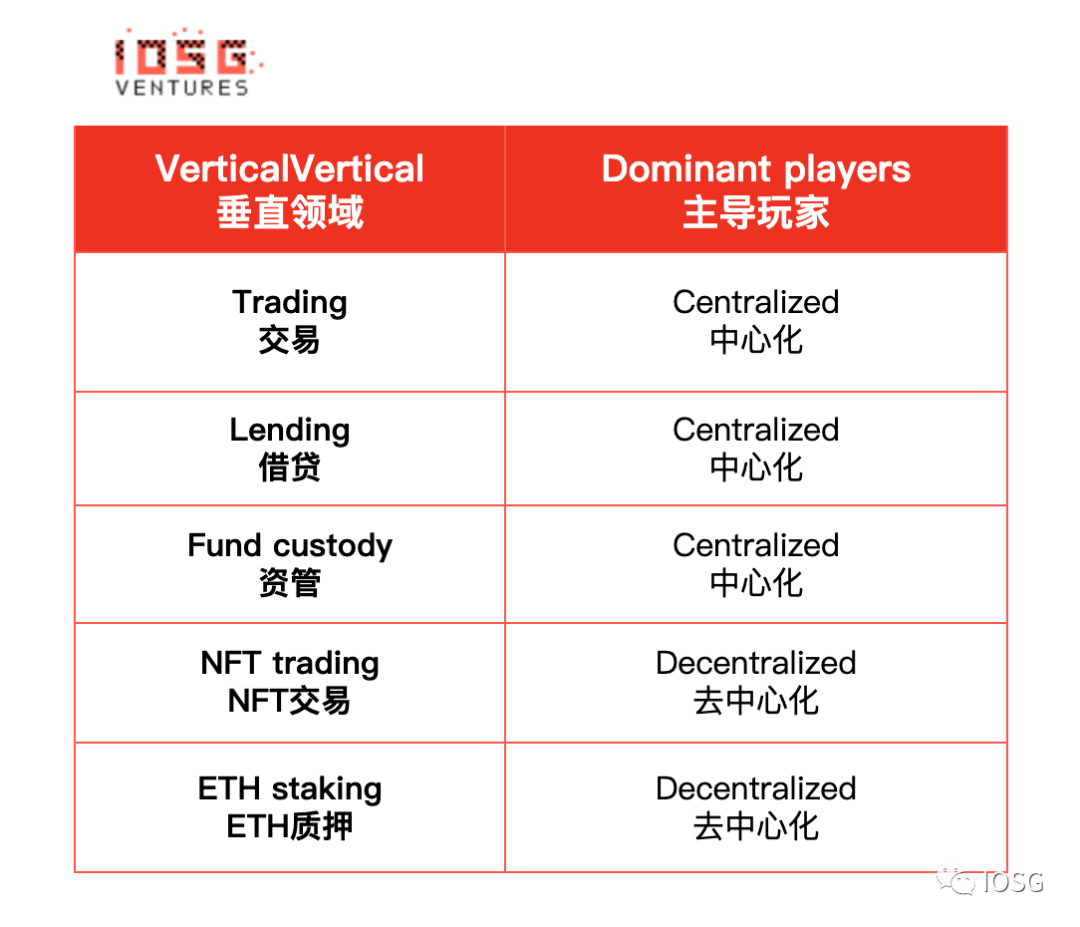

市场机会

流动性质押是一个赢家通吃的市场吗?

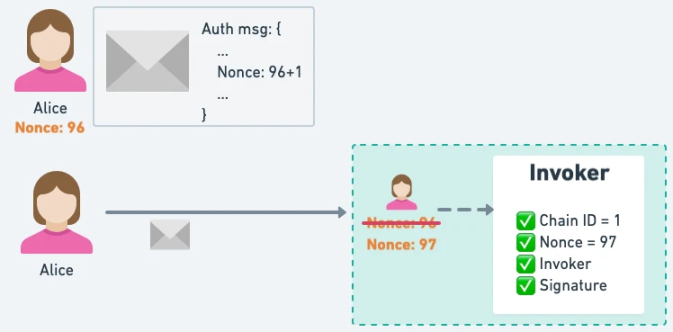

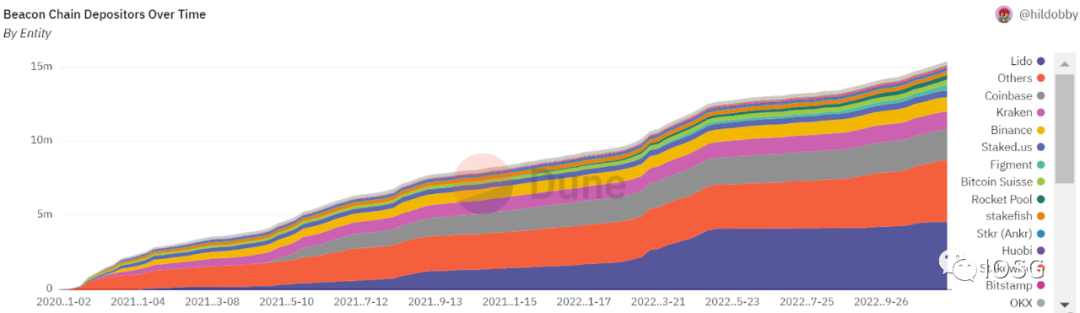

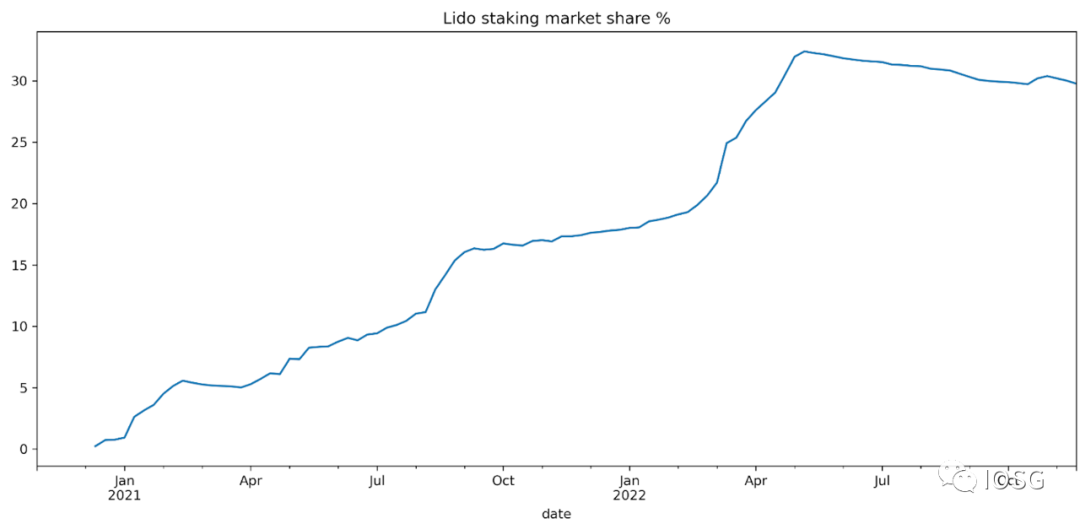

如果中心化交易所在ETH质押市场上占主导地位,那将违背以太坊建设去中心化网络的目标。如下图所示,Lido是ETH质押领域的头部项目,占据了大约30%的市场份额。

尽管如此,社区中还是存在一部分声音限制Lido的市场份额。比如Vitalik就认为staking项目(包括中心化与去中心化的)应该对他们控制的staking数量进行自我限制,他建议15%作为他们的上限门槛。

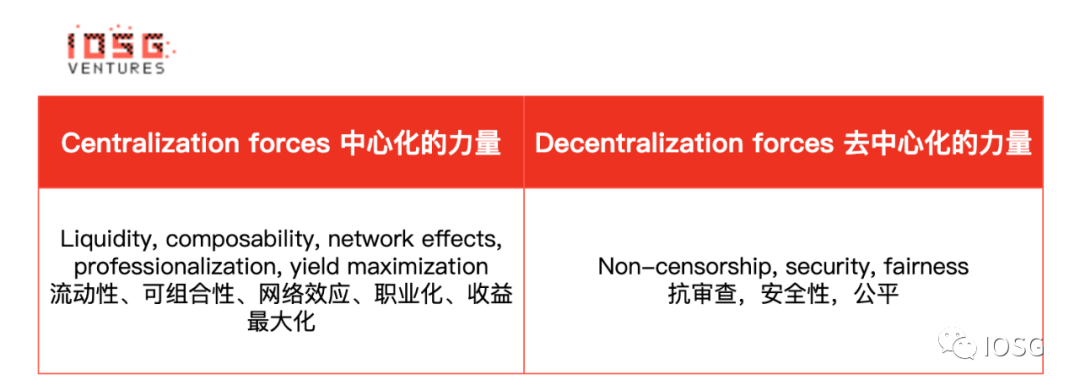

如果没有意识形态(去中心化)的顾虑,由于流动性、可组合性、网络效应、专业化和收益最大化,这可能是一个赢家通吃的市场类型。

Lido能占领多少市场份额?

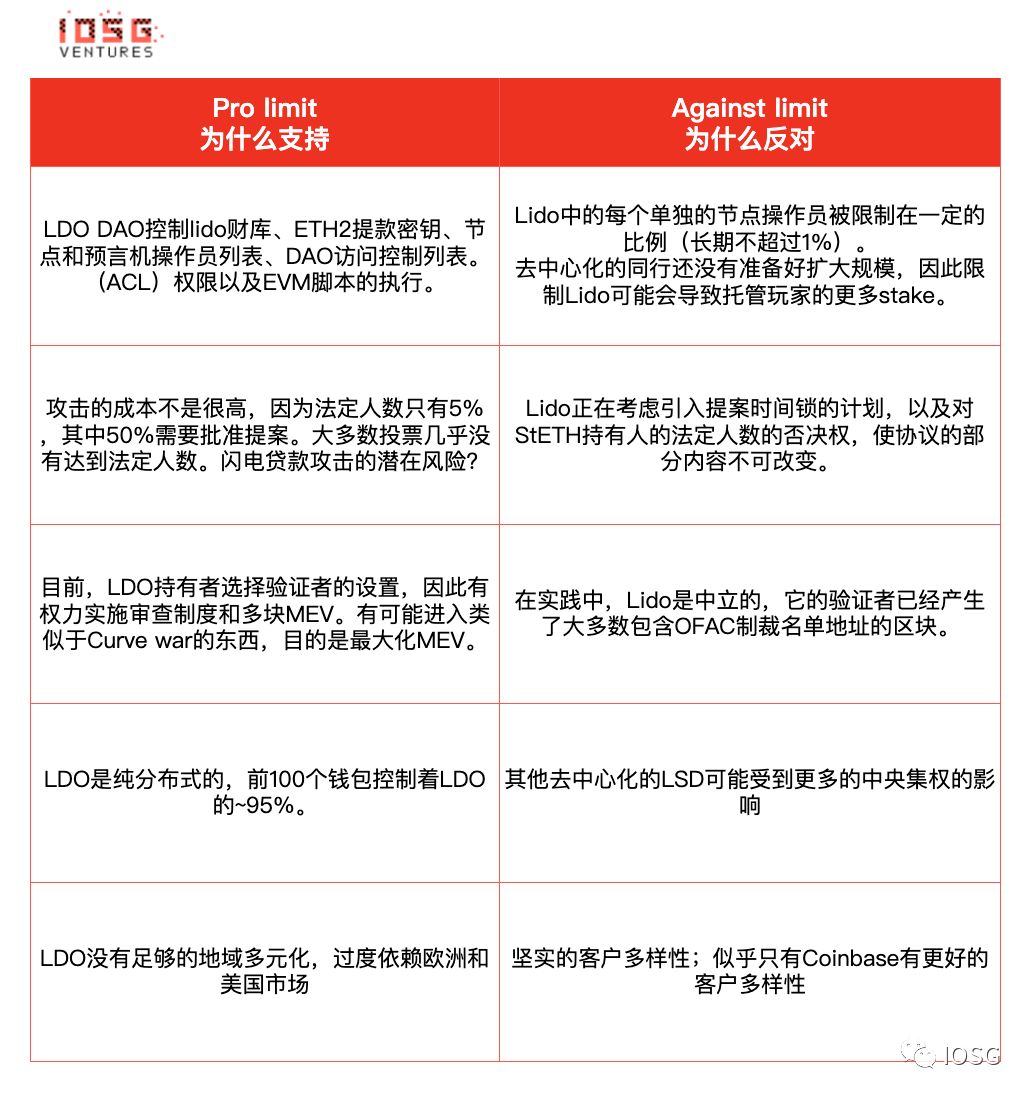

限制单个项目的市场份额的支持与反对的呼声主要论点总结如下:

总结:

1: Lido不会施加任何自我限制措施。

2: IMO认为Lido分叉是不可避免的,但这样的分叉能占领多少市场是很难预料的,这取决于很多因素。比如LDO的治理行动,时机,来自分叉的治理创新,等等。

3:由于来自去中心化、中心化玩家的竞争,以及社区的压力,预计Lido在最好的情况下能占领50%的staking市场。

4:最现实的情况是,Lido维持现状占据大约 30%的市场份额。许多Lido储户选择Lido的部分原因是为了挖矿奖励,也可能有不可忽视的一部分ETH被押在杠杆上,这两类用户可能会在提款功能启用后优先提款。

5:与此同时,当取款功能被启用时,我们也期待着新的储户的流入。理由是在这种情况下,ETH LSD(流动性质押衍生品)的交易应该更接近锚定价值,对LSD的市场流动性的担忧也会减少,因为在27小时内用户可以转换回ETH。

因此,取款功能将:

– 允许投机者(yield farmers,杠杆用户)将他们的存款取出来,但又能增加整体的市场信心,使staking更具吸引力。

– 使占主导地位的LSD相对于其他解决方案将失去一些优势,由于质押的机会成本较低 。

– CEX有可能提供允许即时提款的产品(无需等待27小时),从而在便利性上赢得用户。

使用以下公式我们可以粗略地计算出市场隐含的预期。

*(1/aave_earn * stETH_discount)365

stETH目前的定价表明,提款将在大约460天后才会启用。

飞速增长的市场

在一众 POS 链中,以太坊目前具有最低的质押率。这很可能是因为以下原因:

- 在协议层面无法直接质押,用户需要接受智能合约或托管解决方案带来附加风险

- 质押的以太坊无法赎回

- 以太坊是一种更主流的资产,拥有比其他任何 POS 代币都更去中心化的社区,但也更受投机者例如对冲基金的关注

随着时间的推移,随着新的智能合约经过实战检验,并且随着提款的确定性越来越高,我们可以预期会有更大份额的 ETH 被质押。然而,如果看到超过 50% 的 ETH 被质押,我会感到惊讶。

ETH 持有者的决策思路如下所示:我是否应该投资?如果是,我应该使用验证者节点池吗?如果是,我应该选择去中心化版本吗?如果是,我应该选择 Lido 吗?

LSD 中流动性的重要性

一些人指出,最具流动性的质押衍生品——stETH 与主要 DeFi 协议的整合所产生的网络效应可能会让 Lido 赢得所有的市场。

例如,如果您想获得流动性质押衍生品,您可能会选择:

- 具有最佳市场流动性,方便退出的

- 最深的流动性使 LSD 成为许多 DeFi 协议中的抵押品,为其持有者提供更多用例

- 更多用例将使此类代币更具流动性

如前所述,由于机会成本较高,流动性在目前无法提款的时刻更加重要。

但总的来说,用户对参与再质押有多大兴趣?或者更简单的问题,用户是否有兴趣在链上应用程序中使用 ETH?

我们经历了由 DeFi、NFT 和游戏项目驱动的主要牛市,这些项目分发了大量激励措施来吸引新用户。然而,尽管有所有这些用例和激励措施,只有一小部分 ETH 被用于智能合约。

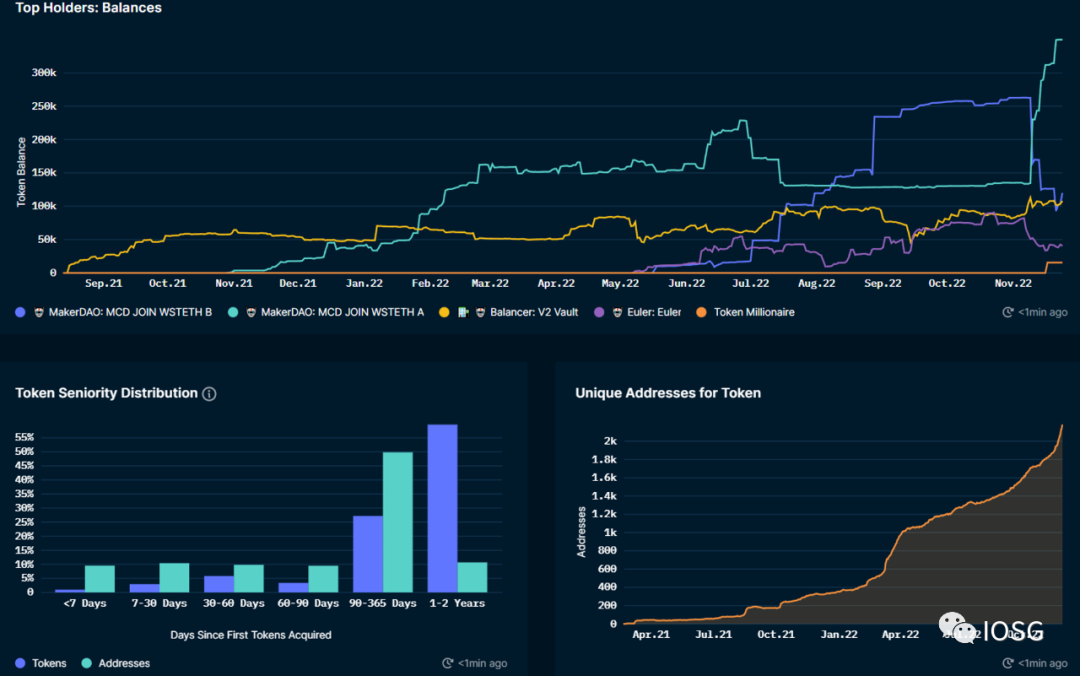

据 Nansen 称,2021 年 10 月,使用量约为 450 万 wETH(要参与链上经济,用户必须 Wrap 他们的 ETH),不到 ETH 总供应量的 4%。

另一件事,虽然不是那么令人担忧但这里有必要指出:并非所有 DeFi 协议都支持 rebase 代币,这就是为什么 Lido 本质上有两个标准:stETH 和 wrapped stETH(后者通常定价较高,因为它会产生奖励 可以在 unwrap 时解锁)。

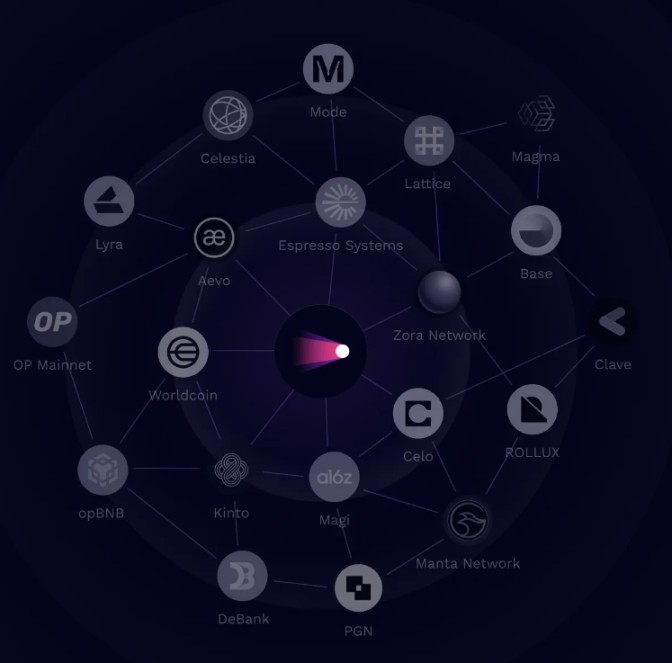

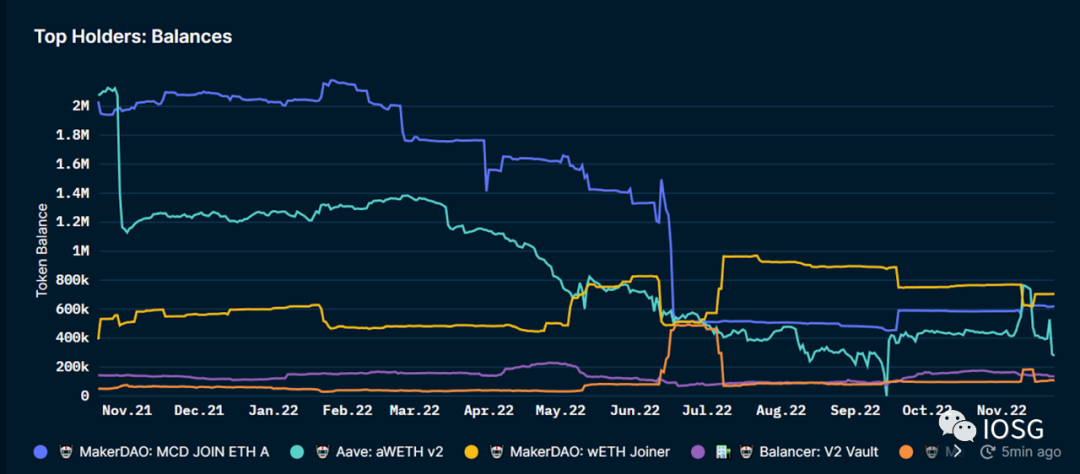

下图表明,一些最大的 DeFi 协议不支持 stETH 标准,这就是为什么我们可以看到 Wrap 的 stETH 被用于 MakerDAO、Balancer、Euler 等。尽管 Wrap 和 Unwrap 不是一个重大障碍,但它确实会影响用户体验。

另一方面,大多数 stETH 代币都在 AAVE 和 Curve.fi 上。

采用 stETH

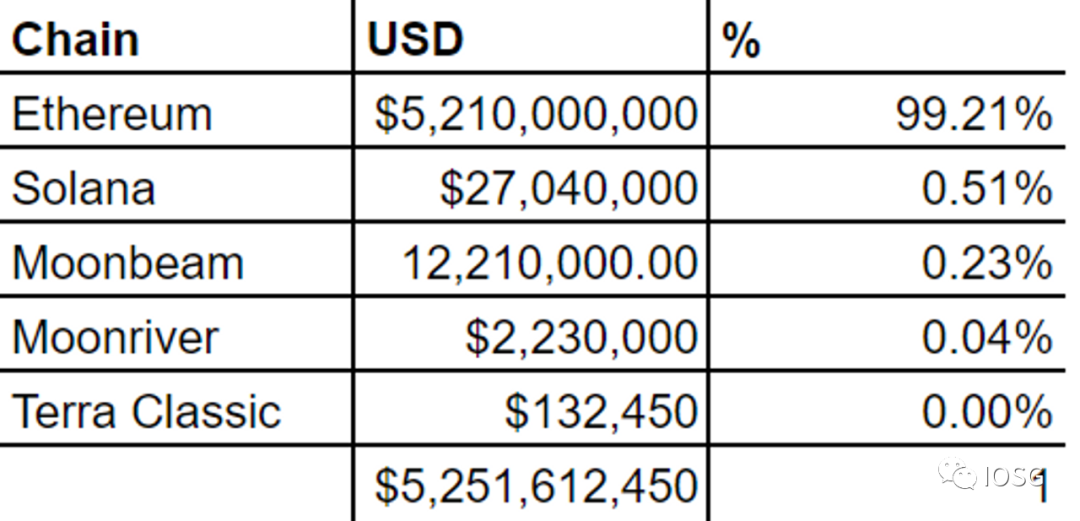

LDO vs ETH

- 在很大程度上,LDO 价格受以太坊活动和 ETH 价格的影响

- 以太坊是 Lido 的目标市场。超过 99% 的 Lido 锁仓在以太坊上

- Lido 手续费来源于以太坊通货膨胀奖励和交易手续费(Priority Fees)

- Lido 收益等于在 Lido 上收集的总质押奖励的 5%(90% 分配给 stETH 提供者,5% 分配给节点运营商)

- 以太坊每天分配 1700ETH 作为质押奖励(大约占 ETH 供应量的 0.5%),其中大约 30% 流向 Lido(根据他们的市场份额,假设其他条件相同)

虽然 Lido 高度依赖以太坊基本面,但我们可以看到,即使由 ETH 支撑价值,Lido 也经历了显著的波动。这可能是由于市场重新定价了 Lido 在以太坊生态系统中的定位以及 LSD 垂直市场的估计市场规模。

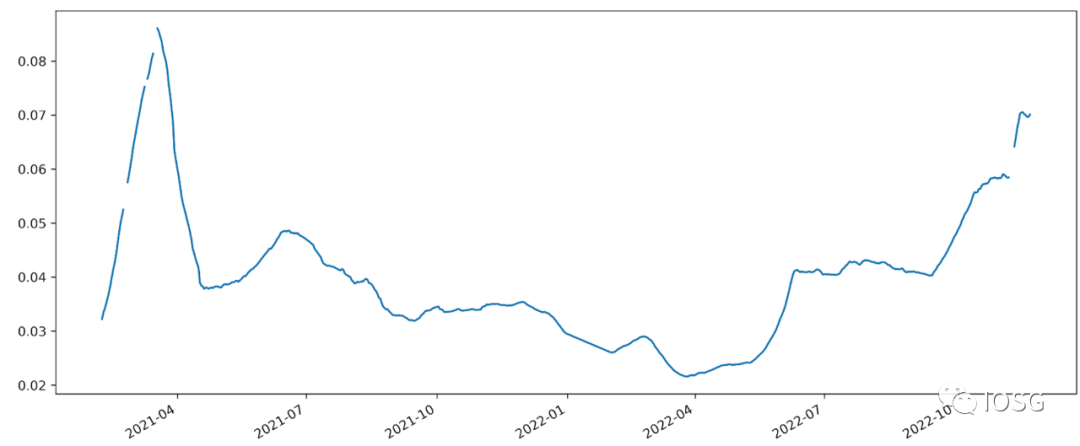

以太坊通胀奖励

由于 ETH 通货膨胀通常占 Lido 收入的大部分,因此了解其动态也很重要。

使用来自 https://ultrasound.money/ 的数据点,我们估计 TVL 增加 1%,基础奖励 APY 减少了 0.41%。

Lido 30 天质押奖励 APY %

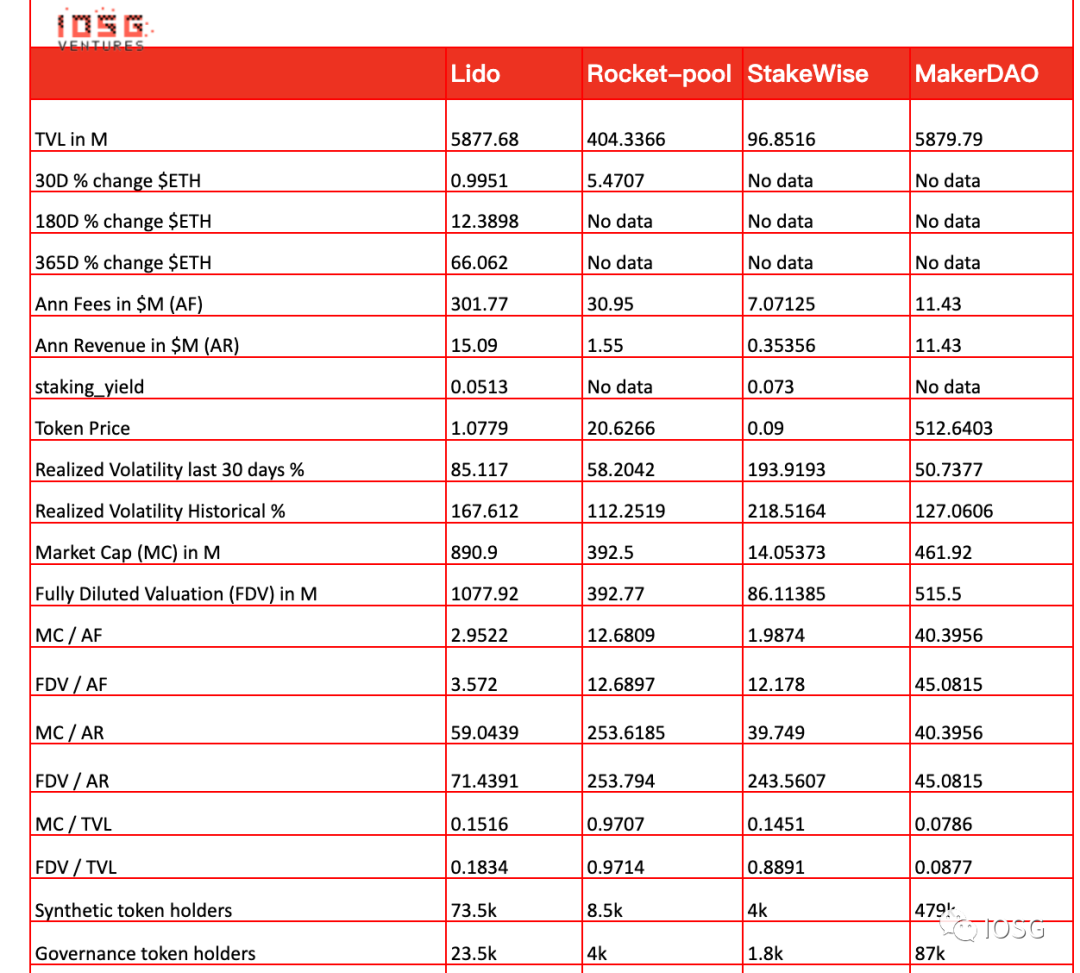

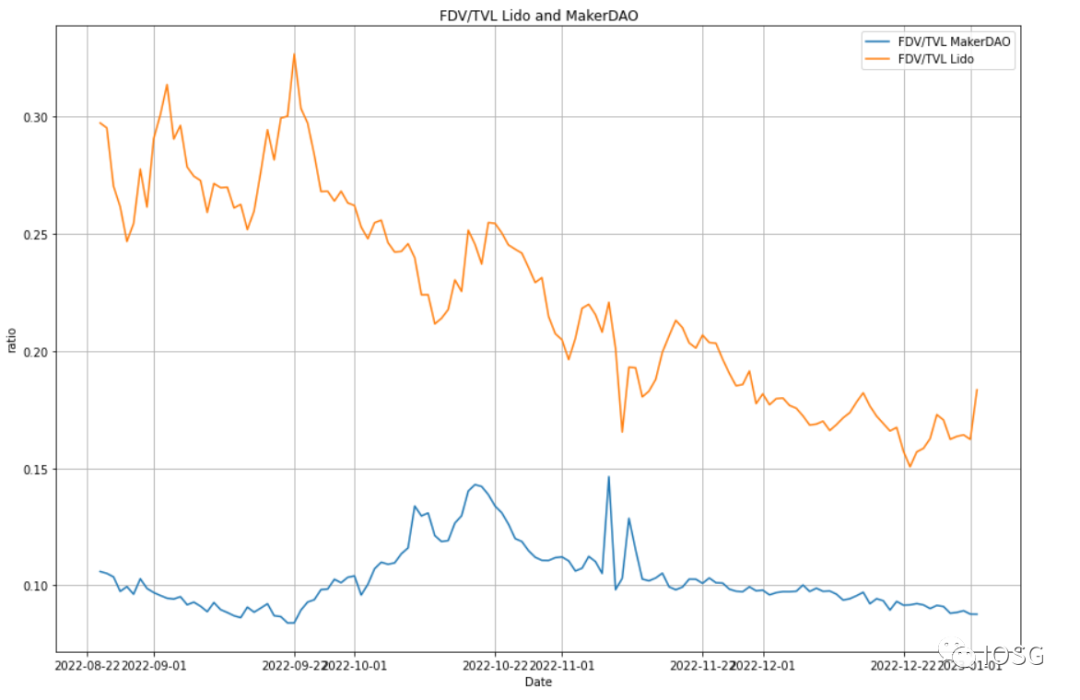

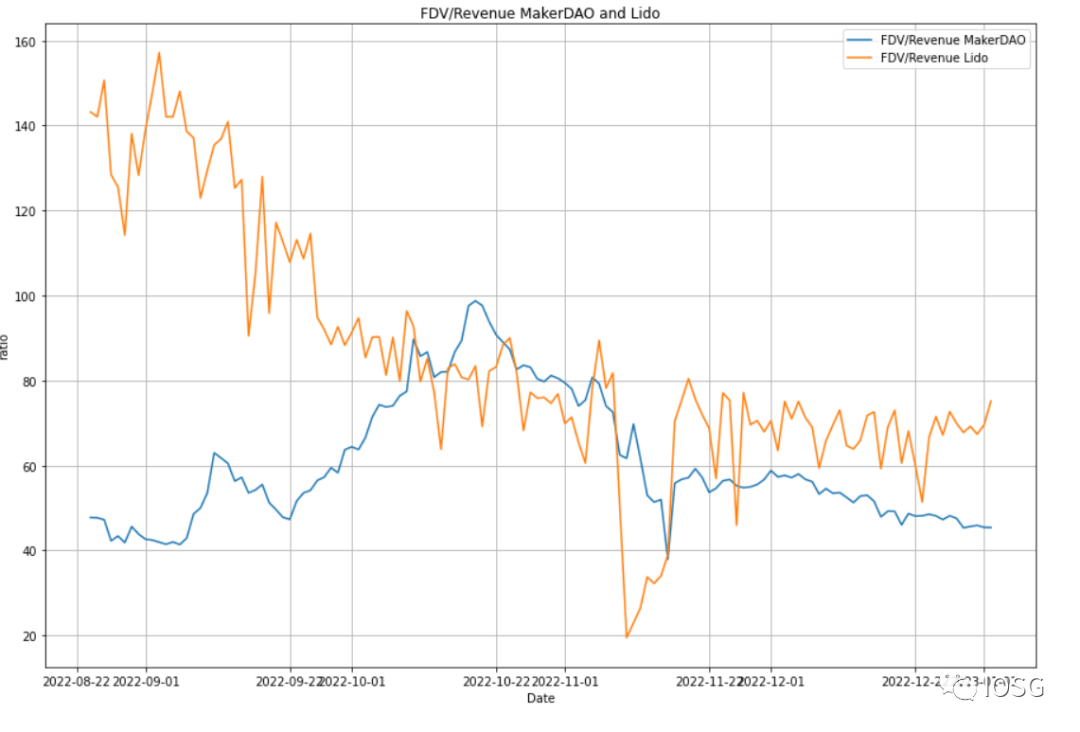

对标竞争对手

定量比较:为了有一个更成熟的竞争对手作为基准,我们还将 MakerDAO 添加到表中,因为本质上 LSD 与合成资产最相似,其中 stETH 是一种合成资产。如果有一天 Lido 决定支持铸造由质押的 ETH 支持的合成稳定币,我不会感到惊讶。

代币健康(行为金融/市场心理学)

注意:该数据缺乏对 LDO 代币在中心化交易所使用情况的洞悉

如何解读这些数据?

- 诚实的回答:不清楚。

- 可能的直觉 – 处置效应,指投资者倾向于过早卖出盈利代币而长期持有亏损代币的现象

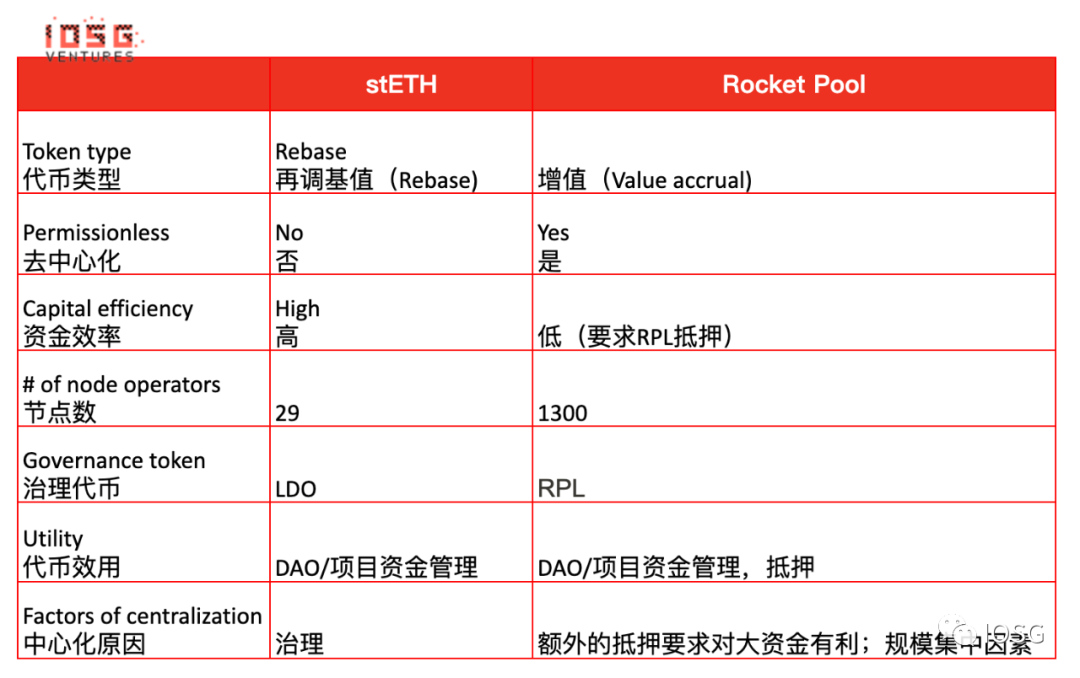

定向比较

总结

- 我们估计质押的ETH至多会占到ETH总量的50%

- 由于来自社区的挑战和竞争对手的出现,我们合理地估计Lido流动性质押的市场份额会在35%左右

- 在Lido开放流动提款后,我们估计杠杆交易者和挖矿参与者将会提出ETH,虽然提款大体上应该会创造一个提升质押兴趣的环境。顺利提款也会降低LSD的价值主张

- 开放提款可能会发生在距现在一年后的时间

Lido优势

- ETH流动性质押头号项目,先手优势和坚实的护城河

- 相较于竞争对手项目,Lido具有安全性,流动性,可组合性,网络效应,专业化/效率优势。Lido大概率能维持最主要去中心化流动性质押平台的地位

- 历来无审查的记录

- 公开透明的路线图,按照路线图实施、开发的记录

Lido缺点

- 若Lido不引入某些限制,治理攻击的成本不会很高

- 存在验证者通过参与 LDO 代币战争以操纵奖励分享机制的风险

- LDO代币不够去中心化

- 漫长的熊市将导致低质押收益率和少部分质押的ETH

- 流动性的意义可能被高估:许多ETH持有者根本对再抵押和使用链上资产不感兴趣;一旦启用提款,LSD 将失去一些价值主张

- Lido分叉是不可避免的,目前还不确定它的威胁有多大

- Lido目标市场规模在很大程度上由ETH市值决定。Lido是间接押注ETH,然而,在风险调整的基础上,ETH可能是比Lido更好的投资选择