数据解读Arbitrum生态中的“DEX大战”,原生DEX逆势占领市场

来自|

编译 | PANews

最近每个星期都有新的 DEX 协议迁移到 Arbitrum,那么这些DEX的市场表现究竟如何?哪些DEX赢得了“链上战争”?Arbitrum链上DEX市场盈利能力如何?

接下来让我们用数据来寻找上面这些问题的答案,本文主题将包括以下4点:

1、DEX市场综述

2、交易额和用户指标的市场份额分析

3、月度数据分析

4、结论性想法

Arbitrum链上DEX一直由原生DEX协议主导,但最近一些“新晋”协议也被吸引到了Arbitrum上,比如分叉的SwapFishV2、CamelotDEX、Shell Protocol,这些协议的锁仓量都达到了5000万美元高位。

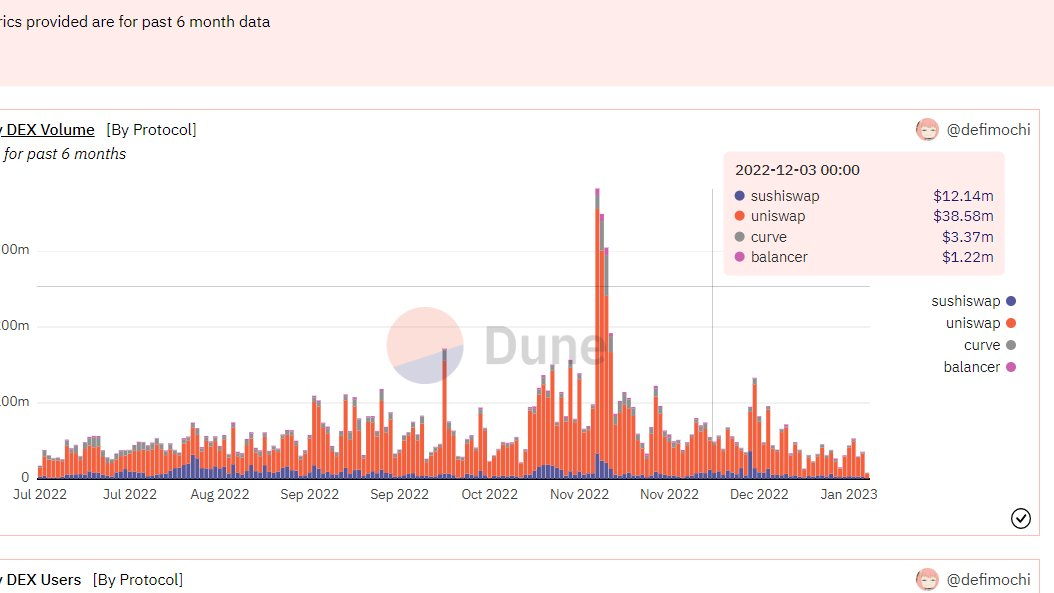

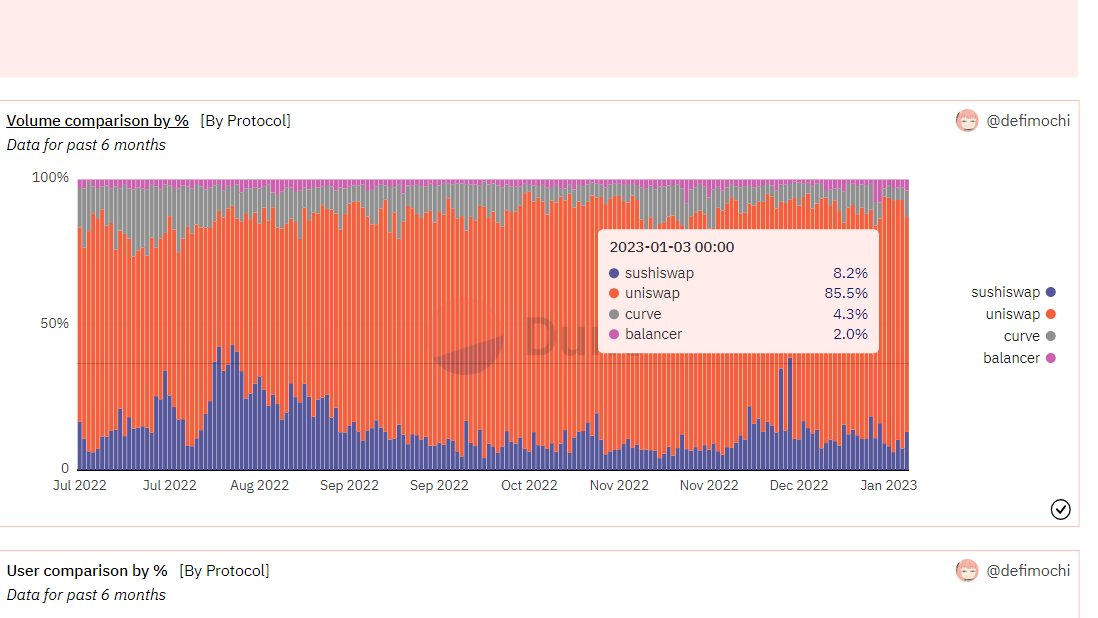

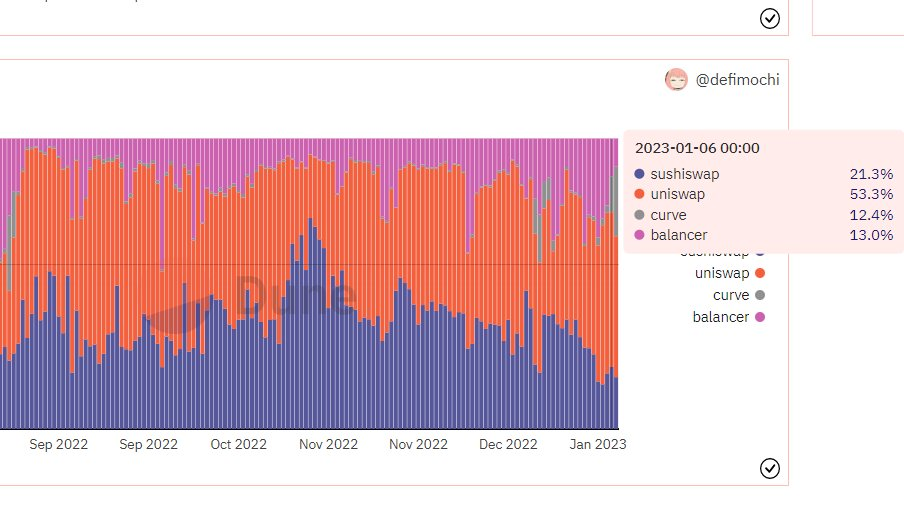

以上数据也引出了一个问题:非Arbitrum链上原生DEX是否正在失去市场份额,这些DEX是否仍有利可图?如果我们比较一下四个头部非原生DEX的交易额图表(Balancer、UniSwap、SushiSwap和CurveFinance),会发现尽管Arbitrum生态中的DEX交易额整体在上涨,但非原生DEX却出现了下降趋势。

随着新晋“登陆”Arbitrum的DEX增多,12月之后的非原生链上DEX交易额呈明显下降趋势,在四个非原生DEX中,UniSwap仍具有压倒性市场份额,占比达到80%,但Curve Finance的下降趋势较大,位列最后一名。

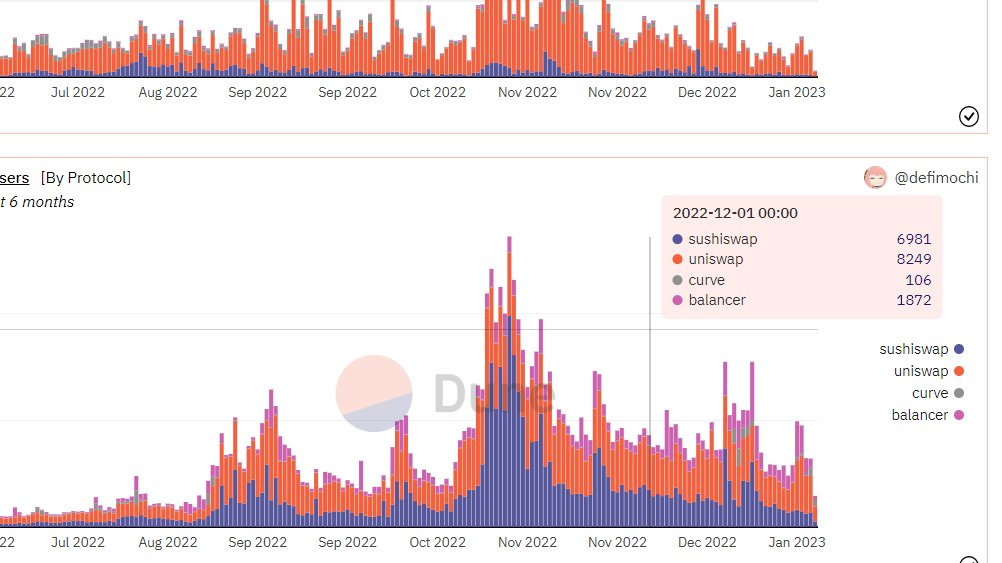

SushiSwap的表现中规中矩,目前占据Arbitrum生态非原生DEX市场份额的7%。但在用户方面,情况似乎有所不同。SushiSwap吸引了超过30%的Arbitrum生态用户,Balancer的Arbitrum生态用户占比约为10%。从这个角度来看,UniSwap上的Arbitrum生态用户单笔交易额应该相对较高。

让我们继续分析Arbitrum生态DEX的用户情况。在过去的2022年12月中,Curve Finance只有约100名用户,几乎可以忽略不计。尽管交易额出现了不同程度的下降,但这些DEX的用户数量实际上并没有出现显著减少。

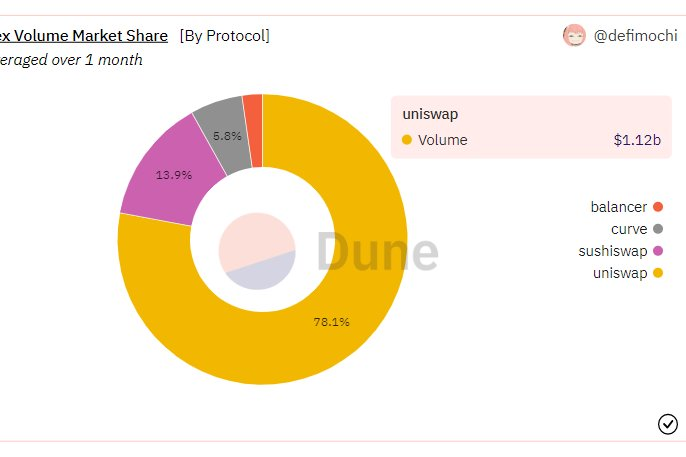

接下来,针对过去一个月Arbitrum生态上DEX表现,让我们再来看看具体分析。UniSwap吸引了超过11亿美元的交易额,在整个Arbitrum生态中占比接近78%,占有绝对市场优势。此外,SushiSwap的交易额约为2亿美元,占比大约为13%。

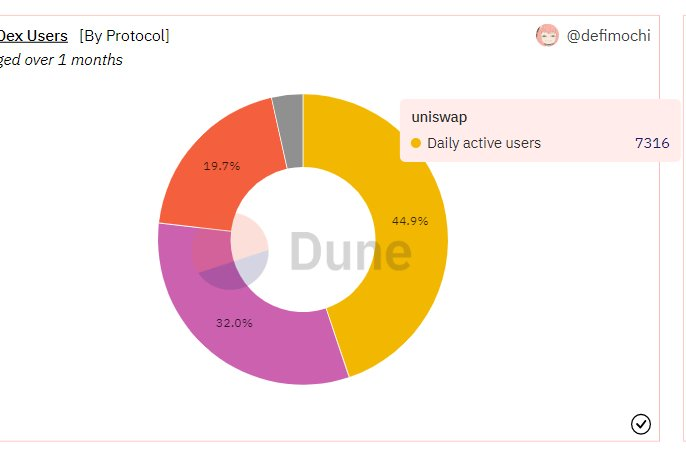

在用户数量方面,SushiSwap过去一个月在Arbitrum生态DEX日均用户量占比约为32%,UniSwap这一指标数据则高达44.9%,占据“统治地位”,而令人些许意外的是Balancer,其日均用户量占比接近20%。

在Arbitrum生态原生DEX中,Camelot DEX凭借紧密的合作伙伴关系和可定制性占据了主导地位,截至目前已完成约1500万美元的累计交易额,并且有望超越Balancer。Camelot的表现令人印象深刻,因为加密社区通常认为原生DEX无法提供较高的流动性。

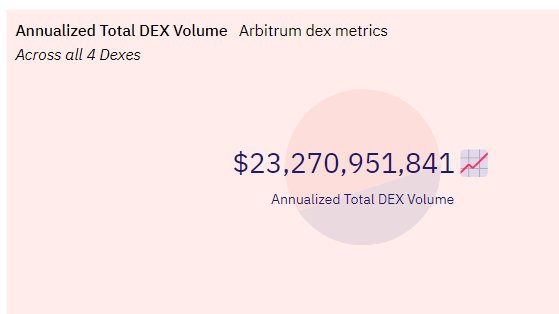

在过去的六个月里,Balancer、UniSwap、SushiSwap和CurveFinance四个DEX协议总交易额约为23.2亿美元。那么按照不同费率计算,这四个DEX能给ArbitrumDEX市场带来多少收入呢?

- 费率为1%,收入为2300万美元

- 费率为0.3%,收入为690万美元

- 费率为0.5%,收入为1150万美元

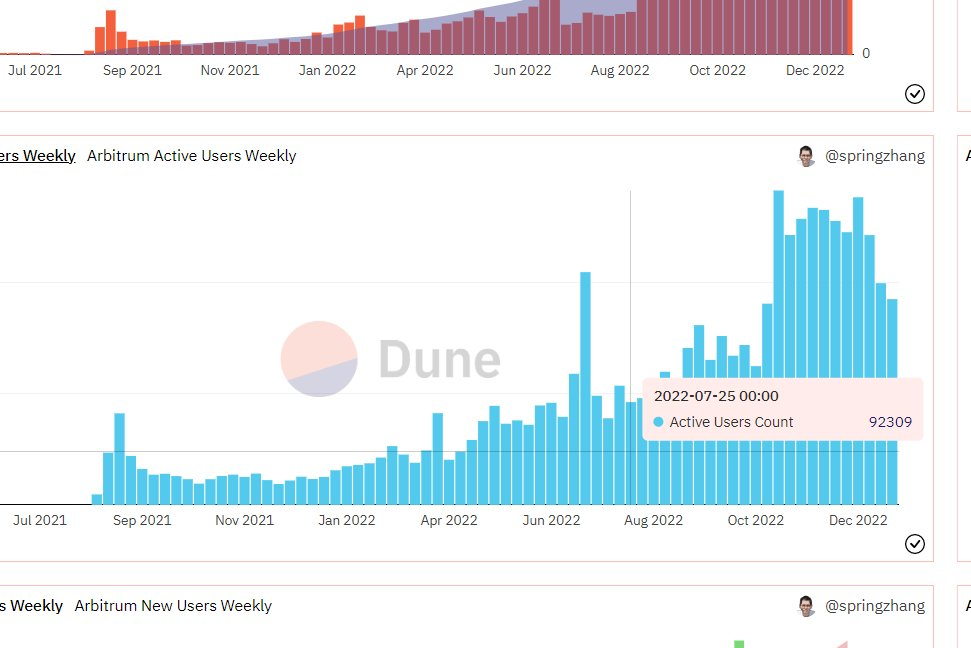

DuneAnalytics分析数据显示,尽管Arbitrum生态中的DEX用户的总数量在下降,但是活跃用户数量却仍在增长。之所以会有这种现象出现,其中一个原因是流动性挖矿代币空投。Arbitrum生态中的平均日活用户量约为20万个,其中DEX平均日活用户量为1.4万个,这意味着DEX渗透率占比大概在7%左右。

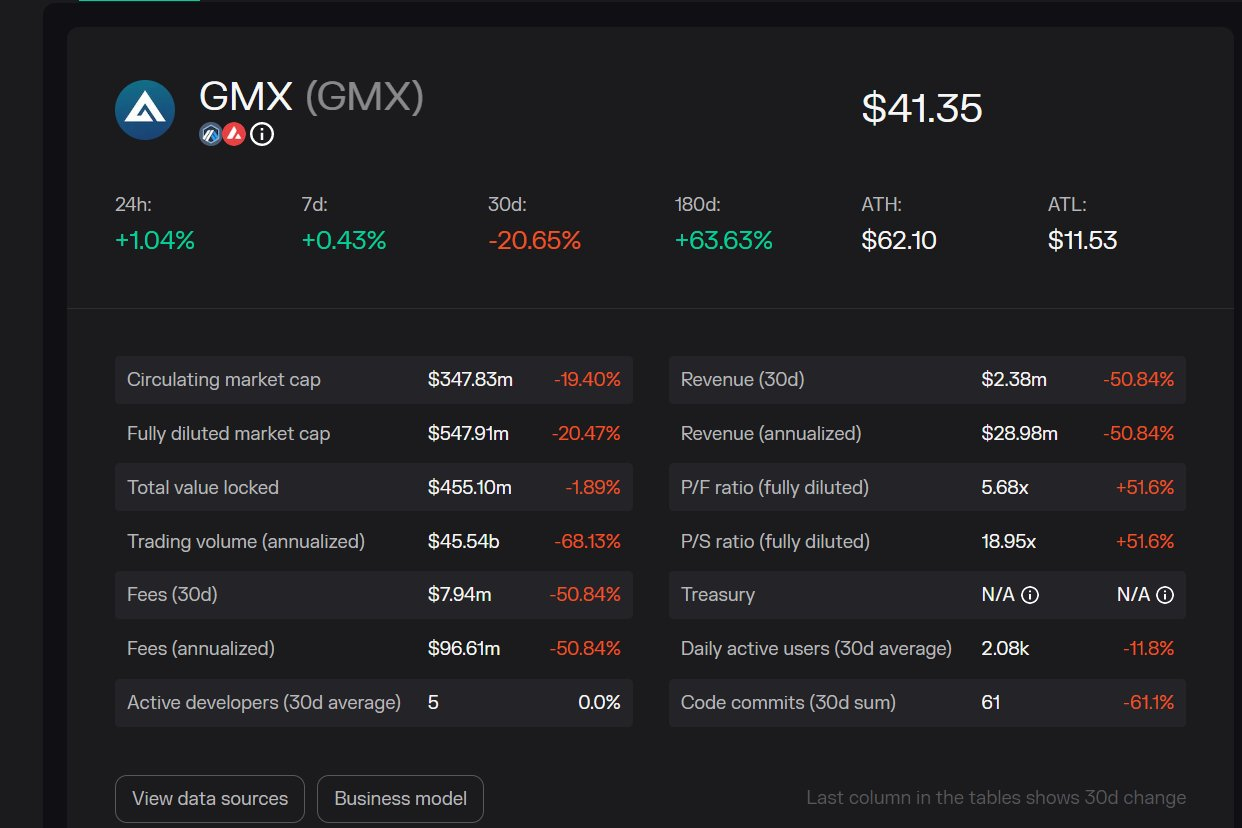

就个人而言,Arbitrum生态原生DEX的增长空间可能没有想象中的那么大,而像GMX这样的DEX却能获得更多利润(根据TokenTerminal数据显示,GMX年度费用收入达到近9600万美元)。

对于新DEX协议来说,与Arbitrum生态建立牢固的合作关系并不是坏事,Orbital DEX和CamelotDEX其实已经在这么做了,而像GammaSwapLabs这些创新协议则有效解决了流动性提供者(LP)问题。总之,Arbitrum生态中的DEX市场预计仍会保持增长趋势。