贯穿2023年的Web3投资叙事是哪些?

撰写:

编译:深潮 TechFlow

2023,你对哪个项目最有信心?

我在 Twitter 上问了这个问题,从我的追随者那里收到了大量有趣的回复。我想把一些与我有共鸣的回复写到这里,并利用它来强调我自己在不同板块中的想法。

我预计其中一些想法将在 2023 年获得不错的回报,但毫无疑问,许多想法在短时间内不会有作用,以及也会有许多错误的观点。而且这绝对不是投资建议。

2023 年整体加密货币市场

个人觉得比特币和以太坊已经进入了它们的周期性底部,并预计它们在今年结束时的价值都将高于它们的起点。

尽管我预计由于宏观经济因素,市场将在第一季度面临挑战,但我认为今年的特征是大量的震荡。这是一个难得的机会,可以购买在未来几年有大幅增长潜力的资产。以长远眼光看待 2023 年。

ETH & L2s

以太坊有 Merge,并且会一直改进代币经济学。信标链的提款将很快发生,到今年年底,质押的 ETH 比例将大幅上升。 在可预见的未来,以太坊的表现将优于比特币。

相对于市场的其他部分,流动性质押衍生品目前表现相当不错。预计 LDO、RPL 和 FXS 都会增加他们的用户群和 TVL。最安全的选择永远是市场领导者 —— LDO。

L2 市场将继续成熟。所有主要的 Rollups 项目都会有它的生态系统投资机会。我一直非常看好 Arbitrum,并期待又一个强劲的增长年。我认为 OP Stack 在 2023 年也会得到很多人的喜爱。OP Stack 就像是构建 L2 的 "ERC20 标准"。

许多 ZK 的 L2 将在 2023 年推出,我们也很可能会看到多个 L2 代币的发行。我认为,对于许多人来说,2023 年最有利可图的投资之一将是获得 L2(第 2 层)的空投。

我们的领域将在实现可互操作的游戏世界方面将取得进展。在一个游戏代币上下注是一个相当冒险的做法,但有一个项目允许你投资支持整个可互操作游戏代币的增长:MAGIC。

AI

每个人都知道,人工智能将在这十年里加速发展,但(至少对我而言)仍然不一定那么清楚作为加密投资者如何利用这一点。 这不是我有优势的领域。

话虽这么说,我已经研究了 TAO 一段时间,它似乎是一个可以成为该类别领导者的项目。

随着 ChatGPT 最近的估值涨至 290 亿美元,人工智能的叙事正在火热进行中。我认为它可能在 2023 年持续存在,但更大的收益可能会在几年后出现。

存储

我们必须拥有以存储为中心的区块链,这对于长期投资者来说似乎是一个不错的类别。

Solana 已经将他们的数据完全转移到 Arweave。

应用链

ATOM 应该是应用链的主要受益者。2.0 最终会开始,链间安全会给代币带来更多价值。

dYdX 向 Cosmos 生态系统的转移表明了开发者对它的信任。

在过去六个月中,ATOM 也是表现最强的 L1 代币之一,这种情况应该在 23 年继续下去。

我还将关注 Sei Network 的推出。Sei 是一个使用 Cosmos SDK 的订单簿 DEX 链。该链是专门为订单簿建立的。这意味着 Sei 不仅可以提供 DEX 的去中心化、无权限的特性,还可以提供 CEX 的速度和资本效率。

AVAX 的可互操作子网可以作为 ATOM 在应用链方面的竞争者。上次我在测试网上看到有 600 多个子网。 我假设其中有相当一部分会在 2023 年推出,而且我们会看到更多的活动。

真实世界资产(RWAs)

如果加密货币和 DeFi 要成为主流,现实世界的资产上链是不可避免和必要的。我们将在 2023 年看到这一进程的加速。

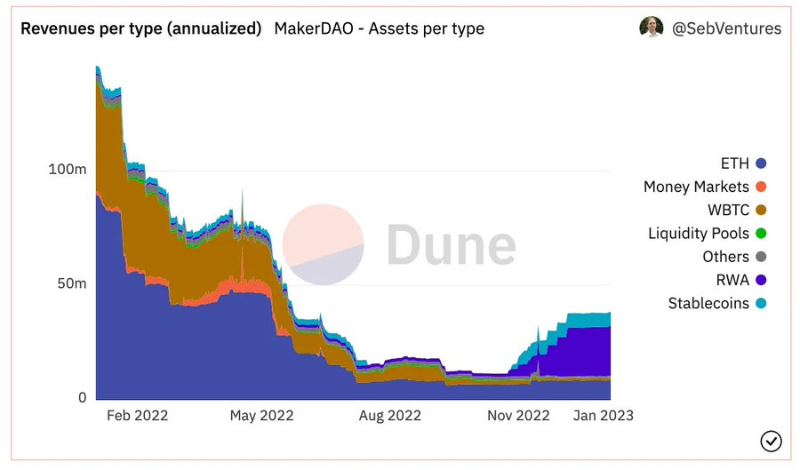

截至目前,Maker 目前的大部分收入都来自于 RWAs。这对于在 DeFi 中创建更安全、更结构化的信贷市场是必要的。

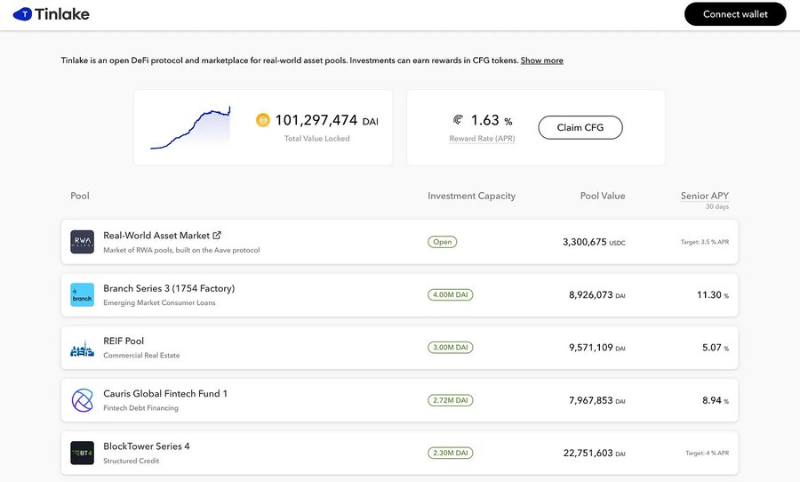

Centrifuge 也在 RWA 上取得了不错的进步:

- 融资资产 – 2.3 亿美元

- TVL 增长(年同比)+ 80%

UI/UX

我希望加密货币的 UI/UX 总体上在 2023 年有一个巨大的飞跃。我同意 Issh 的观点,即强调用户体验的产品会做得很好。

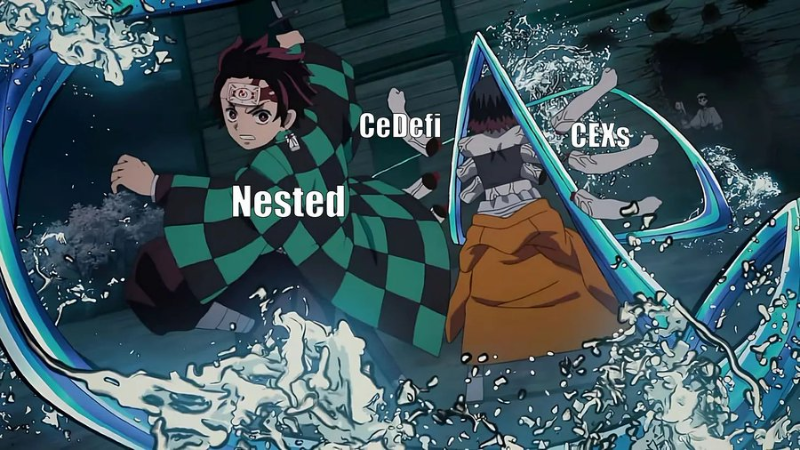

NestedFi 正试图成为 DeFi 的前端,抽象出所有的复杂性,并专注于散户的使用体验。这确实是一个优雅的平台。

帐户抽象对于让更多人加入加密货币也是非常重要的。

StarkNet 和 zkSync 支持账户抽象。Argent 的钱包是安全、易于使用的移动钱包的最好例子,可轻松访问 DeFi。

EigenLayer 和 Celestia

在对我的问题的回复中没有提到这两个,但我认为这两个对于今年的空间来说将会带来巨大的影响。

2022 年 Celestia 发布了三个测试网,但 2023 年 Celestia 将在主网上启动。Celestia 代币很可能以数十亿的 FDV 推出。

EigenLayer 是一个在基础客户层修改以太坊的协议,它允许验证者重新抵押他们的 ETH 并同时并行验证其他协议。它允许验证者重新使用他们已经被用来保护以太坊的 ETH 来验证其他协议,如预言机和数据可用性模块。很多人对它的潜力感到非常兴奋。

有趣的是,EigenLayer 可以成为 Celestia 的竞争者。EigenLayer 的旗舰产品之一是一个数据可用性模块。

EigenDA 确实比 Celestia 有优势。EigenDA 不需要引导一个庞大的验证者网络,他们只需要说服大量的 ETH 验证者加入。另外,与 Celestia 不同,EigenDA 不是一个共识层,所以它的成本会更低,吞吐量会更大。

但没有提到 EigenLayer 是否会有代币,但我们对此将拭目以待。