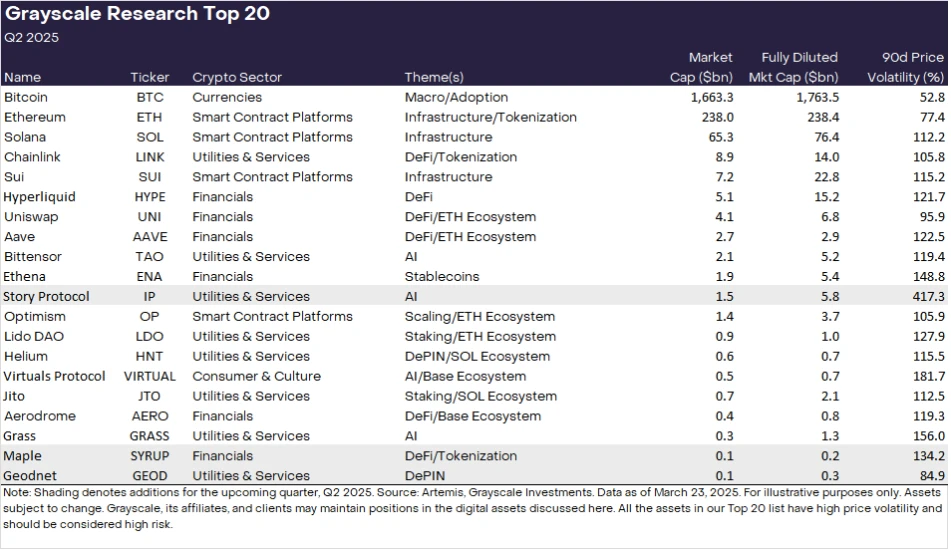

AAVE的合规之路:机构许可池与RWA抵押业务

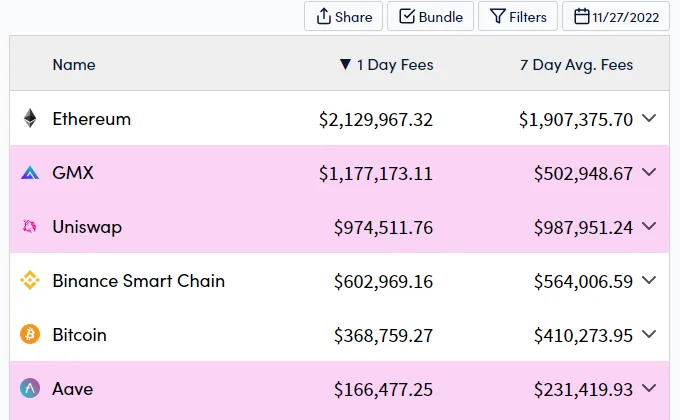

以下是AAVE开展的所有业务,目前已经在Ethereum、Avalanche、Optimism、Polygon、Arbitrum上都开展了借贷业务,红框内的业务分别是与机构合作的Aave Arc(机构许可池)以及和Centrifuge 合作的RWA(Real-World Assets真实世界资产)。

一、Aave Arc

1.1 为什么需要机构许可池?

对于某些机构而言,提高安全性和可审计性可能还不够。例如,受 KYC/AML 法规约束的机构不能与匿名交易对手进行交易。为了应对这些挑战,诸如 Aave Arc 之类的“许可”协议创建了仅由 KYC 交易对手组成的借贷池,可以使受监管机构参与 DeFi。如果利率高于“无许可”DeFi 中的利率,这些解决方案也可能对其他机构具有吸引力。

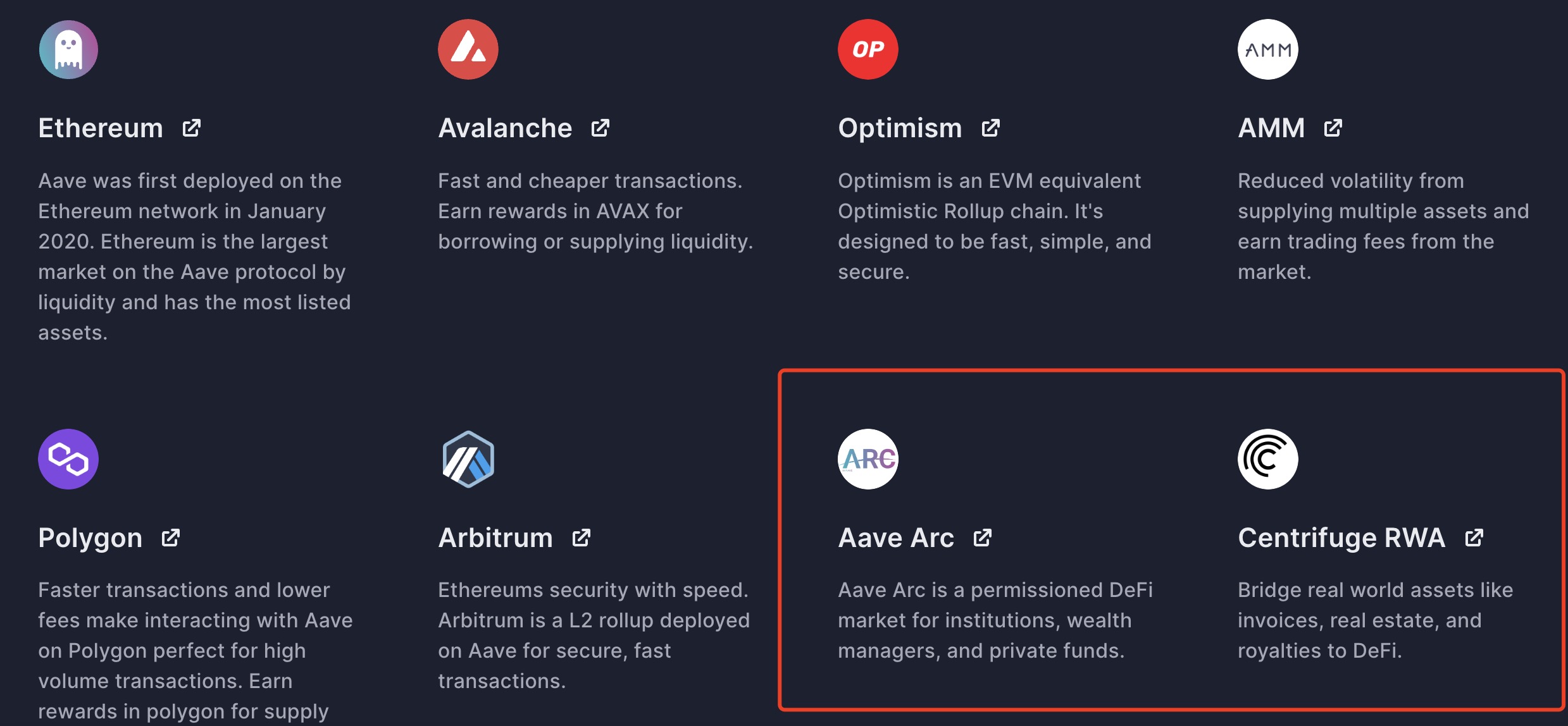

1.2 什么是Aave Arc?

Aave Arc 的目标是为面临严格监管要求的机构投资者提供有限能力的此类DeFi协议。Arc 将提供私人资金池,只有通过KYC程序的参与者才能进入借贷双方。

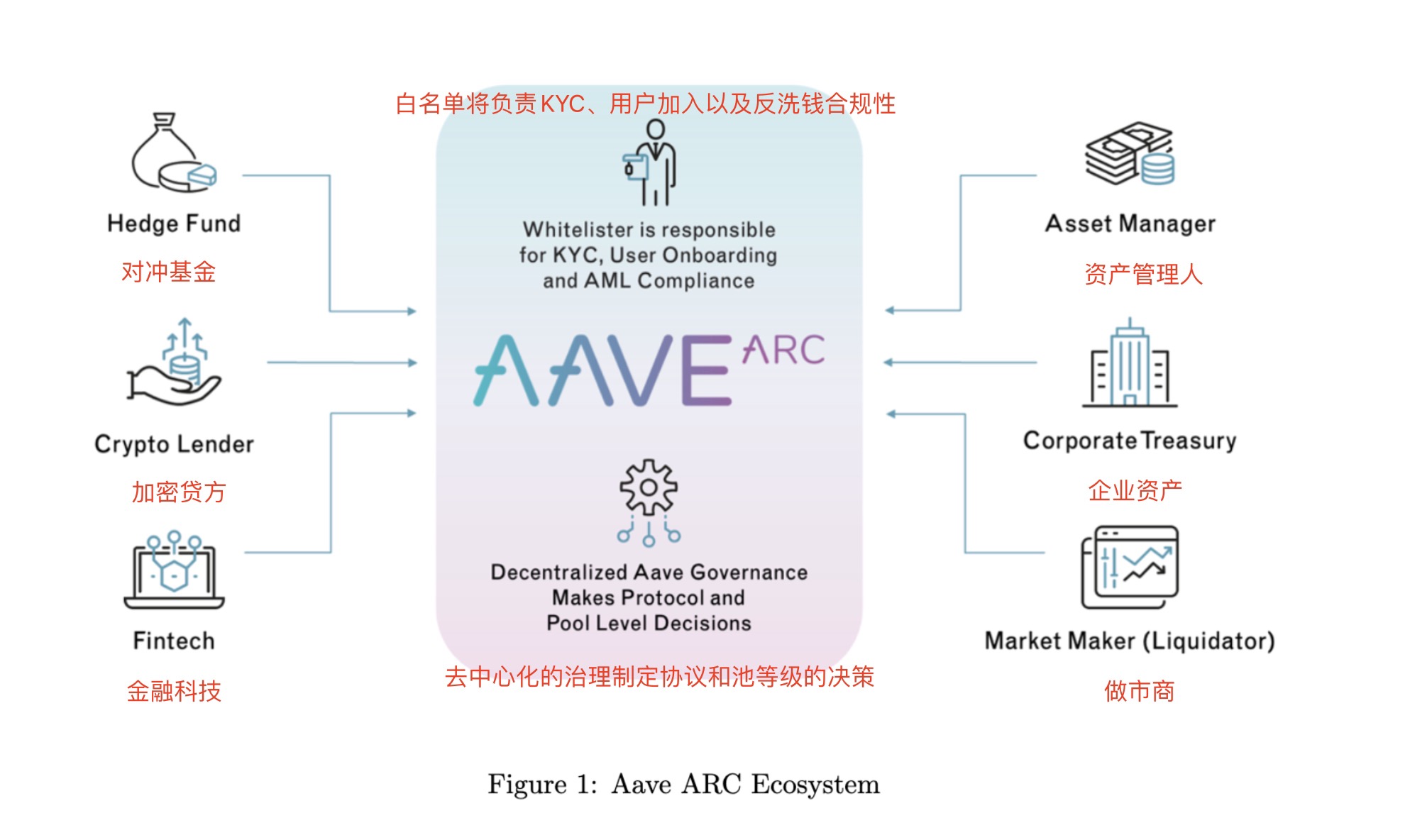

以下是Aave ARC 经济系统的展示图,Aave Arc 旨在完全去中心化并由 Aave Governance 管理。Aave 协议治理可以任命或删除 KYC 以及 Aave Arc 上的机构和公司的“白名单”。

2021年11月18日,加密资产托管平台以及托管技术服务商 Fireblocks表示已提交Aave改进提案(AIP),成为Aave Arc(Fireblocks AIP)上的首位白名单者,2022年12月,Fireblocks 成为第一家获得加密货币安全标准(CCSS)最高级别认证的公司。

1.3 拥有强大背景的Fireblocks

Fireblocks 的使命是将更多机构参与者带入 DeFi。如今,Fireblocks 为 600 多家客户提供服务,并已保护超过 1.25 万亿美元的数字资产。Fireblocks 的研发、合规和法律团队已经为许可的 DeFi 开发了一个新的白名单框架。该框架既满足访问 DeFi 的企业级要求,又遵守 Aave Arc 的白名单治理标准。

Fireblocks LLC 有资格成为 Aave Arc 的白名单,因为:

-

在其运营管辖区内的许可/注册实体;

-

根据 FATF 指南,遵守 KYC/KYB 原则;

-

需要采用并且已经采用了稳健的 AML/CFT 合规计划。

Fireblocks LLC 是一家特拉华州有限责任公司(以下简称“公司”),成立于 2020 年 10 月,目的是提供某些汇款服务,并作为对“软件即服务SaaS”业务的补充。 2021 年 4 月 13 日,Fireblocks LLC 在美国联邦监管机构金融犯罪执法网络(“FinCEN”)注册为“货币服务企业”(“MSB”)。

美国各个司法管辖区都要求公司需获得许可才能提供某些服务,通常是根据适用的“汇款人”法规。Fireblocks LLC 已根据各州法规的要求,根据公司打算在各州开展的活动(如果有),获得并正在获得州货币传输许可证(“MTL”)(NMLS ID:2066055 ). 公司追求 MTL 的计划因司法管辖区而异,并可能发生变化。

Fireblocks的合作机构

Fireblocks将30家金融机构列入了“白名单”。这些机构包括Anubi Capital、Bluefire Capital(已被Galaxy Digital收购)、Canvas Digital、Celsius、CoinShares、GSR、Hidden Road、Ribbit Capital、Covario、QCP Capital和Wintermute。

Fireblocks 提供安全、企业级且易于使用的去中心化交易所和应用程序访问

-

借助 Fireblocks 的DeFi API 和浏览器扩展,机构可以在不影响安全、运营或监管要求的情况下启动 DeFi 策略。Fireblocks 现在已完全集成到 WalletConnect 中,它提供了对 DAPP 的更安全访问。投资者可以直接通过安全的 Fireblocks 平台访问 DeFi 协议和管理 DeFi 钱包,无需下载应用程序或钱包,也无需离线自行保管密钥。

-

Fireblocks 使用MPC(多方计算)、SGX 硬件防御和多用户身份验证工作流来保护托管和传输过程中的资产。

-

投资者可以配置平台以符合内部程序,例如限制对不太成熟的协议的访问以及按组织内的资产或角色设置限制。自动交易日志和 AML/KYC 使投资者能够满足合规性和可审计性要求。

支持资产

四种资产:ETH、WBTC、USDC和AAVE。USDC是Aave Arc上唯一提供的稳定币。USDC受到严格监管,从风险管理的角度来看,它是一个适合机构的稳定币。

1.4 其他项目

Aave Arc目标是将机构引入DeFi生态,但它并不是唯一针对机构DeFi采用而推出产品的协议。

去年,Compound Treasury 推出了一个由 Compound Protocol 支持的机构现金管理解决方案,为美元和 USDC 的每日流动性提供 4.00% 的 APR。各机构现在可以使用数字资产作为抵押品,从 Compound Treasury 借款。经认证的机构可以使用比特币、以太坊和支持的 ERC-20 资产作为抵押品,以每年 6% 的利率借入美元或 USDC。

与Aave Arc相比,Compound Treasury除了给机构提供一个在加密领域的固定收益平台以外也为持有部分加密资产的机构提供一个美元借贷的平台。

相较于Aave Arc为机构提供的完全类似Aave V2的体验,Compound Treasury对希望在加密领域寻求固定回报率的非加密金融机构更具吸引力,另外Compound Treasury也提供了抵押借贷的功能。

总结

-

Aave 并没有耗费巨大的时间和精力自己去做合规以及拥抱监管,而是选择已经拥有强大背景的第三方合作,比如上面的Fireblocks,Fireblocks主要的合规重心在美国,其具备的条件是已经在FinCEN注册了MBS,以及在美国各州获得MTL许可(有业务的州),除了Fireblocks以外,未来Aave Arc还将通过更多的白名单。

-

Aave Arc的主页并未对大众开放,因此普通用户无法看到目前的项目进展情况。

-

Aave Arc的建立当然对Aave协议收入的捕获有着非常大的价值,可以帮助Aave建立更大的DeFi帝国,但是本质上许可池和非许可池是割裂独立的,因为在许可池里对手方都是经过了KYC的机构,但其也并非完全割裂,Aave Arc上的许可池可能与Aave V2上的公共池有不同的利率,这对于那些有机会进入这两个资金池的人来说,将存在套利机会。

-

当前不仅仅是Aave在尝试拥抱监管的合规DeFi,Compound也在尝试相关领域,未来我们可能将看到更多的优秀DeFi协议在该领域进行尝试。

-

Aave与Compound的做法与信用赛道的项目是不一样的,原因主要还是在于机构资金的独立性,并未直接参与公共资金,假设其市场规模在不断的壮大,但是真正进入到加密市场里的有多少?还是一个值得探讨的问题。

二、与Centrifuge合作的RWA

2.1 为什么要建立RWA市场

RWA (真实世界资产)在数量、采用和风险分散方面对 DeFi 具有巨大的潜力。作为 DeFi 贷款的先驱,Aave 可以将受监管的 Tradfi 世界与无需信任的 DeFi 连接起来。Centrifuge 使用新的许可池 ,Aave 上的功能旨在符合反洗钱法规和美国证券指南。矿池本身将在以太坊上运行,但只有经过 KYC 验证的用户才可以访问。

2.2 RWA市场的建立者

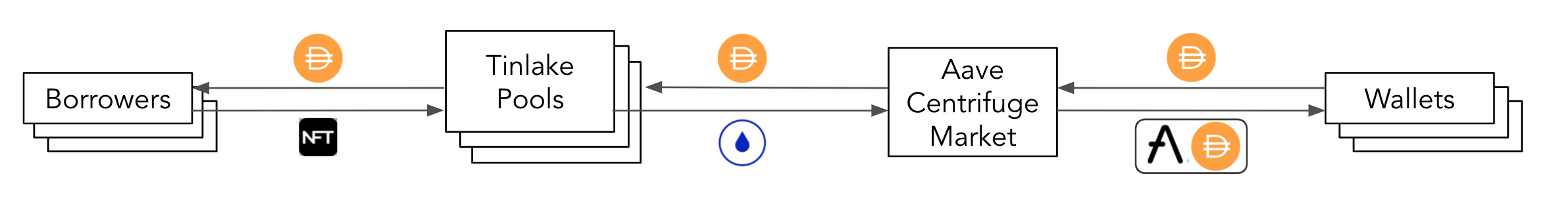

很多人会认为这个RWA市场的运营主体是Centrifuge,但其实Centrifuge 只是基础设施提供商,它使资产发起人能够通过 Tinlake 创建链上资产基金来为贷款融资。资产发起人通过将他们的 DROP 代币添加到池中以换取 DAI 来向许可的 RWA 市场提供抵押资产。

经许可的 RWA 市场由 Series of END_Bridge LLC 运营和管理,这是一家独立的有限责任公司。独立意味着 END_Bridge 不由 Centrifuge 拥有、运营和管理。有限合伙人需要通过 KYC 并与 END_Bridge 签署订阅协议。然后,他们会被列入许可 RWA 市场的白名单,并会因提供 DAI 而获得 aDROP。

Tradfi 和 DeFi 都在经历创新和学习过程。Aave 是社区中将两个世界融合在一起的开拓者之一。在封闭环境中以许可池的形式接受 RWA 是 Aave 在传统金融中更广泛采用的第一步。Centrifuge 市场与 Aave 市场分开运行,以保证安全的环境,并将协议风险降至最低。一方面引入实体企业,另一方面引入机构将允许 DeFi 的下一次迭代。

2.3 什么是 Tinlake?

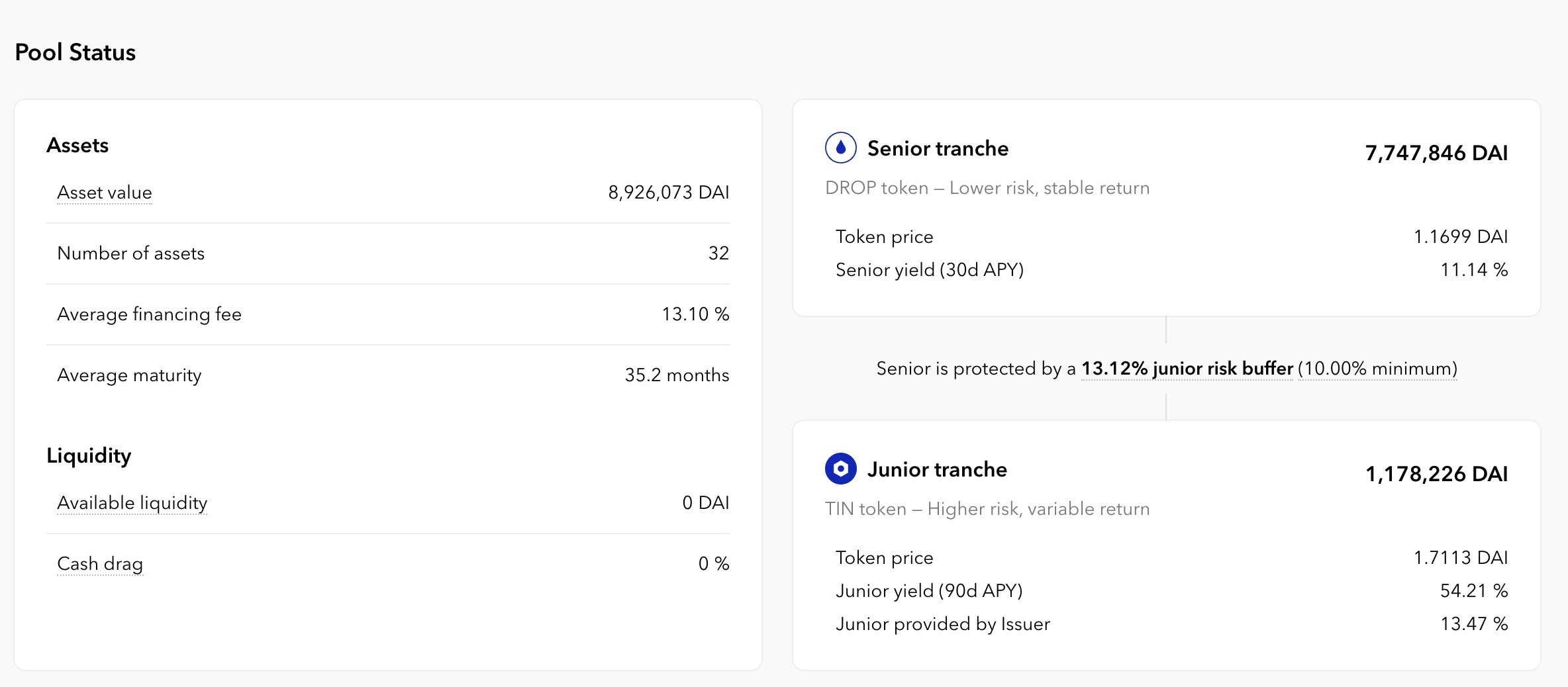

Tinlake 是一个开放的、基于智能合约的资产池市场,将资产发起人和投资者聚集在一起,寻求利用 DeFi 的全部潜力。他们通过将其金融资产代币化为不可替代代币(“NFT”)并使用这些 NFT 作为其 Tinlake 池中的抵押品来为其资产融资来实现这一点。对于每个 Tinlake 池,投资者可以投资两种不同的代币:TIN 和 DROP。TIN 被称为“风险代币”,它首先承担违约风险,但也会获得更高的回报。DROP,被称为“收益代币”,受到 TIN 代币的违约保护,并获得稳定(但通常较低)的回报。这类似于传统金融中常见的初级/高级投资结构。每个资产发起人都为他们的资产创建一个池子,并发行他们自己的 DROP 和 TIN 代币。

2.4 RWA市场的机制

2021年6月21日,Aave社区发起建立现实世界资产(RWA)抵押借贷市场提案,该提案建议使用Centrifuge推出的DeFi平台Tinlake建立该市场。

2021年8月31日,关于建议Aave添加Centrifuge真实世界资产市场的提案获得通过,根据该提案,这个市场使Aave储户能够针对真实世界抵押品赚取收益,同时Centrifuge资产发起人可以从 Aave借入资金。

RWA市场的目标是在 Aave 协议上推出第一个(许可的)真实世界资产(RWA)市场。这将使 Aave 存款人能够从稳定的、不相关的现实世界抵押品中获得收益,而 Centrifuge 资产发起人可以从 Aave 借钱,自动平衡资本需求并为波动的加密资产提供替代抵押品。目前有8个矿池在 Tinlake 协议上,从房地产到供应链融资,再到音乐流媒体发票。

RWA的借贷双方都需要完成KYC,只有注册Tinlake Pools以及各资产发行人才能在RWA市场存入DROP代币和借入稳定币;针对贷方需要完成KYC并且与发行人 RWA Maket LLC 签署认购协议。

Centrifuge的资产合作伙伴都加入了 MakerDAO 的 MCD。这意味着各个池在 Maker 上有一个相应的合约保险库,并根据其 DROP 抵押代币铸造新的 DAI。

关于喂价,每个 DROP 代币都链接到一个 Tinlake 矿池,这是一组合约。DROP 代币没有二级市场。代币的价格基于 NAV(资产净值)计算,每秒更新一次。DROP 代币价格可以从Assessor 合约中计算出来 。

Aave V2 协议默认使用 Chainlink 聚合器作为价格源,另外还有后备预言机。对于 DAI,RWA市场使用与 Aave V2 市场上的 DAI 相同的预言机设置。对于DROP 代币,使用的是一个可依靠的预言机合约,它从 Assessor 合约中检索 DROP 代币价格。

2.5 风险设置

与DeFi中的清算不同的是,Tinlake 池将真实世界资产的投资组合证券化,使 DROP 代币成为非常稳定的资产。

Tinlake 的 RWA 有一个到期日,表明何时需要偿还贷款。如果资产在到期时尚未偿还,资产发起人通常会启动收款流程以收回资金。最坏的情况是资产违约。资产发起人将预期违约纳入其利率计算和资产特定预付利率(例如,通常只为发票面值的 80-90% 提供融资)。

除了通过利率计算预期违约外,所有 Tinlake 池都通过(初级)TIN 部分提供下行保护。例如,如果平衡发票组合中的一张发票违约,TIN 投资者将首先承担损失,而不会影响 DROP 投资者。只有当默认值超过池特定 TIN 比率时,DROP 代币的价格才会受到影响。如果发生这种情况,资金池将被冻结,这意味着资产发起人无法发起更多贷款,直到收回资金以支付 DROP 投资者。

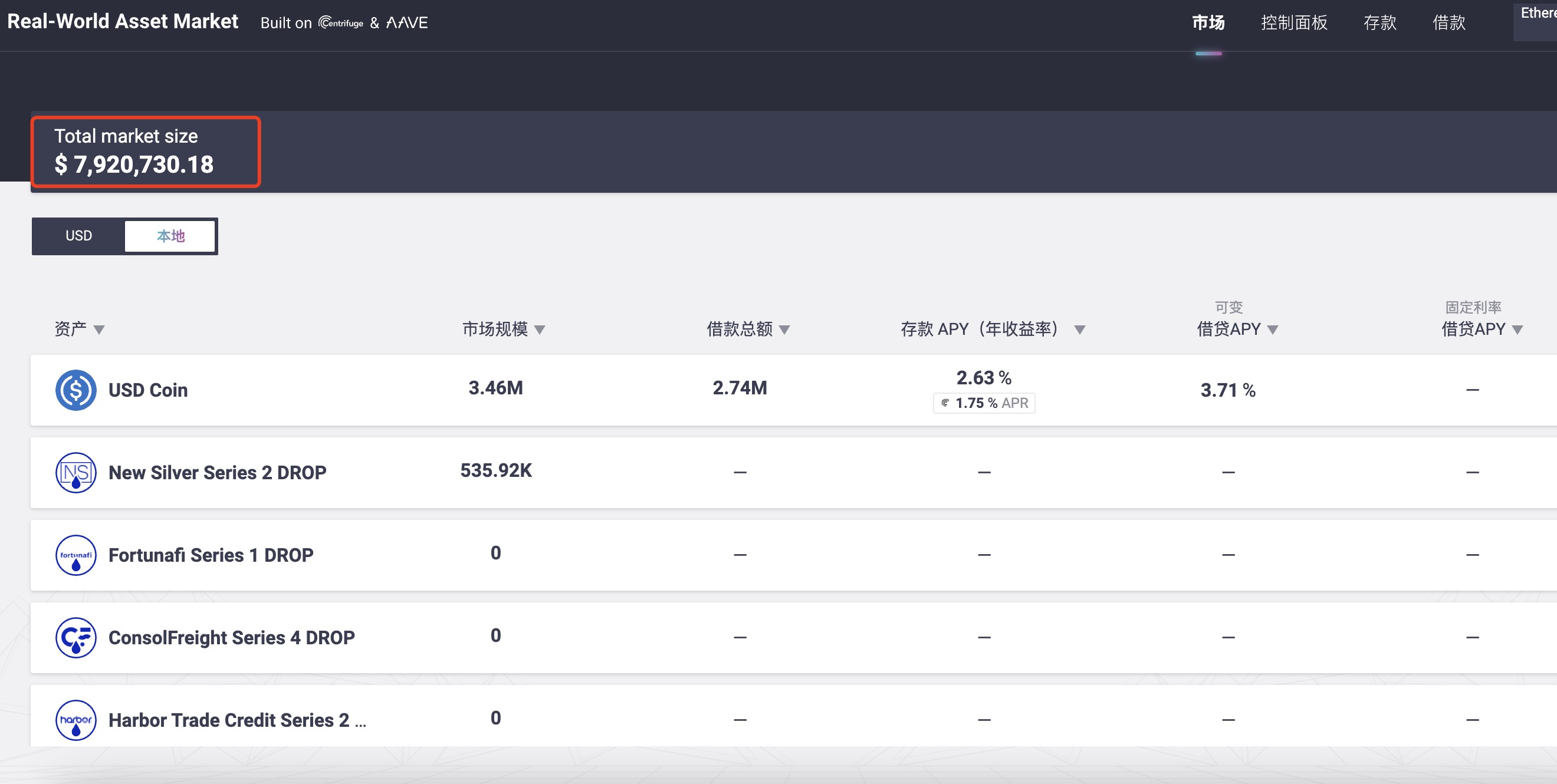

2.6 市场表现

当前RWA市场规模为792万美元,只有一个USDC市场还能提供存借APY,其他市场都已经不再提供,成功通过KYC的用户只需要在USDC市场存入USDC,就能获得2.63%基础年化收益叠加1.75%代币激励,这部分激励以wCFG的形式发放,这个收益率在当前市场不算特别有吸引力。

Aave的RWA市场只是Centrifuge Tinlake平台众多市场中的一个,tinlake目前有18个市场,其中有4个即将上线,RWA市场资金与其他市场独立,Tinlake的TVL总计8660万DAI,在Centrifuge提供贷款也需要和RWA市场相同的KYC。

总结

-

Centrifuge设计了一个很好的为企业融资的机制,它既服务了企业,也为DeFi用户提供了更多的投资选择。但是受制于其市场规模较小,Centrifuge需要和更多优秀的DeFi协议合作去扩大这个市场,这其中就包括Aave、MakerDao等等。与Aave的合作将真实世界资产带给了更多的用户,Aave的用户也同时受益于借款发起人给到的借贷利息。

-

Centrifuge 市场与 Aave 市场是分开运行的,其背后的主体公司也是分开的,这种切割保证了RWA市场的安全环境,并将协议风险降至最低。

-

与Aave Arc一样,RWA市场的KYC同样也是外包给第三方去进行的,KYC的流程与Centrifuge上是一致的,这样独立并且需要许可的池子也代表着和非许可池之间的割裂,从市场表现来看,它并没有达到很好的运营效果。

-

尽管RWA市场关于Drop的代币价格有着单独的预言机合约,但是Drop代币的价格确是需要和现实资产价格直接挂钩的,这些资产包括房地产、发票、债卷等等,这些资产本身有着复杂的定价机制,当企业无法偿还资金,催收又是如何完成的?这都需要依赖中心化的运作来介入,虽然Centrifuge引入了分级基金的概念,但是仍然有着系统性风险,另外这也代表着链上身份/声誉完善的重要性。