NFT市场喜迎小阳春,是真回暖还是假牛市?

原文:《》

作者:0xLaughing,律动 BlockBeats

大多数蓝筹在近一个月都迎来不同程度上涨

自 FTX 暴雷后,加密市场的情绪在这起事件的阴霾中持续低落,NFT 市场也不例外。但从 12 月中旬开始,由 NFT 龙头 Yuga Labs 领衔,生态内的 ApeCoin 质押和最新的「吉米猴」剧情进一步推动「猿宇宙」的发展,Doodles、Moonbirds、Azuki 等顶级蓝筹项目先后释放利好消息并均有不同程度的上涨,Blur 的第三轮空投活动也在如火如荼地进行中。恰逢 BTC、ETH、SOL 等主流 Token 也在回暖,各个 NFT 社区内也开始弥漫着「牛回速归」的乐观情绪,整个市场迎来了一波「小阳春」。

毫无疑问,NFT 蓝筹们的利好消息指引了 NFT 市场发展,然而在上涨的背后,往往是要有真金白银的支撑。买盘的资金来源到底是「机构进场了」还是「老韭菜充值」?或者是我们终于等到了场外新用户带着新资金到来了?

是「真回暖」还是「虚假牛市」,细细探寻,发现背后可能早已危机四伏。

Blur 的空投活动预热

第三轮空投活动上线爆火

Blur 第三轮空投活动上线

12 月 6 日,NFT 市场 Blur 发布公告宣布第二轮空投开放申领。此外将会上线第三轮空投活动,当用户出价时即可开始赚取 Blur 第三轮空投的积分,这是 Blur 最后一次、也是规模最大的一次空投。

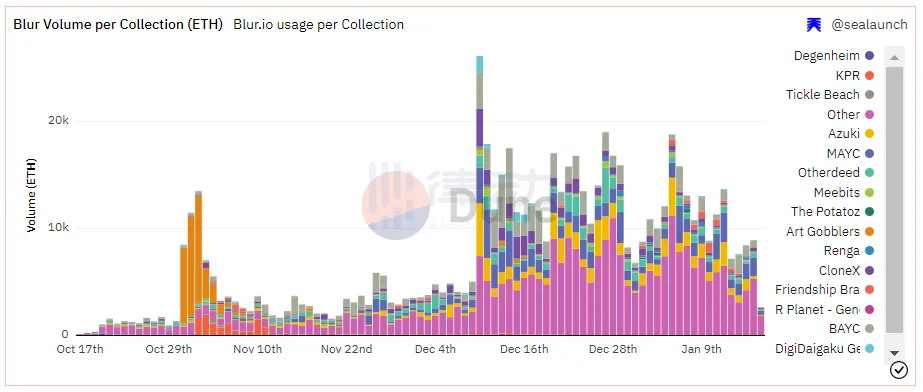

在 Blur 第三轮空投活动开始后,NFT 市场交易额大幅度上涨(图源:Dune)

伴随着 Blur 的第三轮空投活动到来,NFT 市场交易额大幅度上涨。

据 BlockBeats 此前报道,12 月 11 日,Dune Analytics 数据显示,因 NFT 市场 Blur 将发布第三轮空投,BAYC、Azuki 等蓝筹 NFT 24 小时交易额均超大幅度上涨。其中:

• BAYC 系列 NFT 24 小时交易额达 3365.56 ETH;

• MAYC 系列 NFT 24 小时交易额达 3287.25 ETH;

• Azuki 系列 NFT 24 小时交易额达 4670.3 ETH;

• CloneX 系列 NFT 24 小时交易额达 3459.68 ETH。

从 Dune 的数据也可以看出,这次 NFT 市场交易额超大幅度上涨的现象并不是昙花一现,相较于前几个月几乎没有波动的 NFT 熊市,本次 Blur 的空投活动持续推动着 NFT 市场的保持着高交易量的状态,直到现在。

为什么这次空投活动能激活市场?

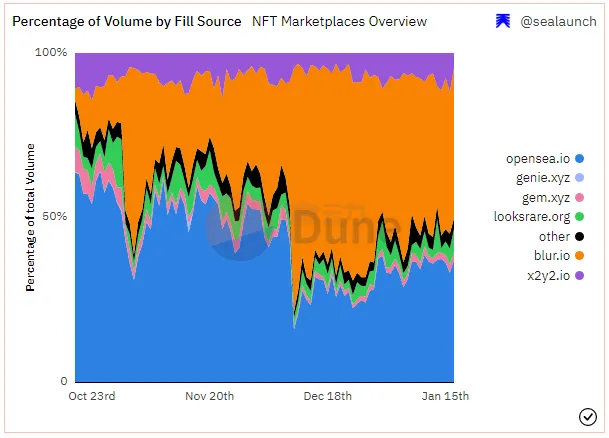

各个 NFT 交易平台的交易量对比

从 Dune Analytics 数据可以看出,在第三轮空投活动上线前,Blur 与 OpenSea 的较量可谓有来有回:Blur 推出了零手续费和可选版税希望以此来降低用户交易摩擦,推出「ETH 直接竞价」功能,此外 Blur 还有交互速度更快等优点;OpenSea 则是凭借品牌效应保持用户粘性,另外推出了「强制版税工具」来强制要求 NFT 项目方和交易平台选边站队。

然而,Blur 的第三轮空投活动逐渐让胜利的天平向它倾斜:Blur 的交易额一度占据了整个 NFT 市场的 74%,虽然后续有些许回落,但仍力压 OpenSea。

制胜妙计在于这次的「Bid to Airdrop」活动有助于为 Blur 平台上的 NFT 交易提供更高的流动性。

在第三轮空投中,Blur 会根据某个 NFT 系列的 24 小时交易额,给予参与竞价的用户相对应的积分奖励,其中最接近地板价(最容易被接 offer 成交)的竞价会被系统判定获得大部分积分,获得的积分与竞价时间成正比。

同时,用户将自己用于竞价的 ETH 存入 Blur 平台后,可以跨 NFT 系列重复竞价,积分也可以重复累积。

众所周知,由于 NFT 不可分割且单价高(蓝筹 NFT 单价动辄 10E 起步)、数量少(总量 10k 以下最为常见)、稀有度差异(持有者可能主观认为自己的 NFT 更加与众不同),地板价与 offer 价格往往不匹配,交易深度不足,这是在 NFT 市场上的交易时撮合效率低下的主要原因。

这造成了一个坏局面:

•交易者如果想以一个公允价值快速售出 NFT 了结头寸,往往要忍受巨大的滑点损失

•资本效率低下

然而 Blur 第三轮空投采用的手段是有效的(这里暂且不讨论其版税策略的是非对错):

•用户可以更加高效地利用自己的资金去进行交易/撸空投;

•这种竞价规则会促进市场的买卖双方自行博弈。参与竞价的人/买方为了获得空投会尽可能地将 offer 价格向这个 NFT 系列的地板价/公允价值靠拢,卖方因此以更优的价格售出获得更好的退出流动性,如此就达到了提高买卖双方交易撮合效率的目的,Blur 平台的交易深度、流动性、撮合效率等方面都得到了提升。

BendDAO 看准 ApeCoin 质押活动,上演草船借箭戏码

BendDAO 与 Yuga Labs 官方同一天上线 ApeCoin 质押活动

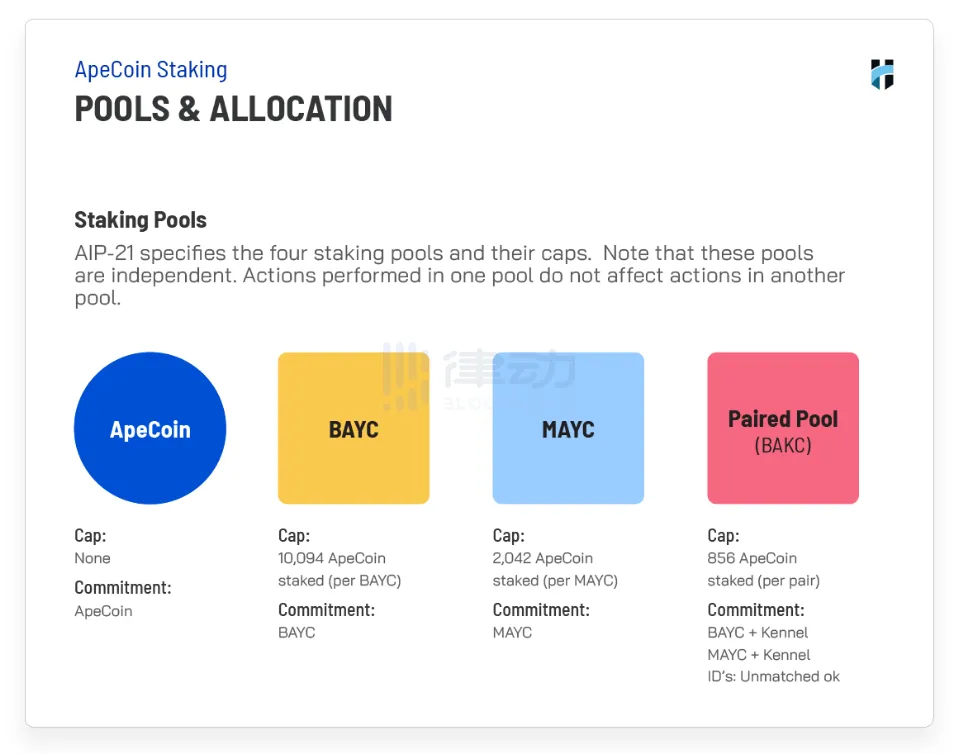

ApeCoin 的「独立组合质押挖矿」

12 月 6 日,负责创建 ApeCoin DAO 质押系统的 Horizen Labs 官方宣布,ApeStake.io 已正式上线并开启 APE 存款。ApeStake.io 的质押挖矿系统是将用户资产按照类别划分为 4 个池子,即 ApeCoin 池、BAYC 池、MAYC 池、BAKC 配对池,用户需要分别持有每个池子要求的资产去自行配对,可以描述为「独立组合质押挖矿」。

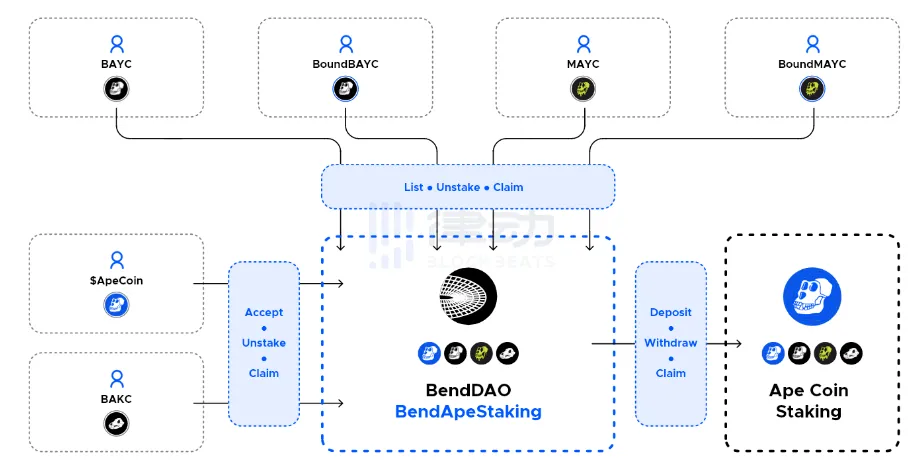

BendDAO 采用了「配对质押挖矿」(图源:BendDAO 文档)

仅仅过了 10 小时后,以「点对池借贷」为主要业务的 NFT 流动性平台 BendDAO 也紧跟着宣布上线了 Ape 质押系统,与 ApeStake.io 官方不同的是,BendDAO 破除了持有资产的限制,采用了一种「配对质押挖矿」方案,用户即使只持有矿池所要求的的部分资产即可参与质押挖矿,也就是说用户如果只持有 ApeCoin 或某一个 NFT(BAYCMAYCBAKC)也都可以挖矿了。

举个例子,小明手里只有 BAYC(或 MAYCBAKC)一个 NFT,如果参加官方的质押挖矿,他还需要再补齐他想参与的矿池所对应的 ApeCoin,这样才能达到最高的预期收益率。现在通过 BendDAO,除了可以选择官方的「独立组合质押挖矿」以外,还有别的方法能让小明能在仅有一个 NFT 的情况下参与挖矿:小明可以选择 0 ApeCoin 的方式质押他的 NFT,系统内会为他配对其他人质押的 ApeCoin,他们共同成为联合质押者(Co-Staker)。此外,小明可以设置挖矿收益分配的比例,奉献出的收益比例越多,则越容易配对到 ApeCoin。

作为提高撮合 NFT 和 ApeCoin 持有者配对的回报,BendDAO 会收取 4% 的用户质押收益作为配对服务费。这部分收入对于 BendDAO 固然重要,但更重要的是,它吸引了更多的蓝筹来质押。

BendDAO 顺势提高抵押比率,上演草船借箭戏码

BendDAO 的「配对质押挖矿」方案除了上述功能以外,它还允许用户在质押挖矿期间将自己的 NFT 在 BendDAO 上抵押借款或挂单交易。同时也考虑到相应的特殊情况,根据官方文档的叙述,如果在质押挖矿期间 NFT 售出或发生清算,撮合合约可以在适当的时候通过拦截器提前执行 uncommit 操作,将质押合约中的所有代币和奖励提取出来,返还给原 NFT 持有者和 ApeCoin 持有者。

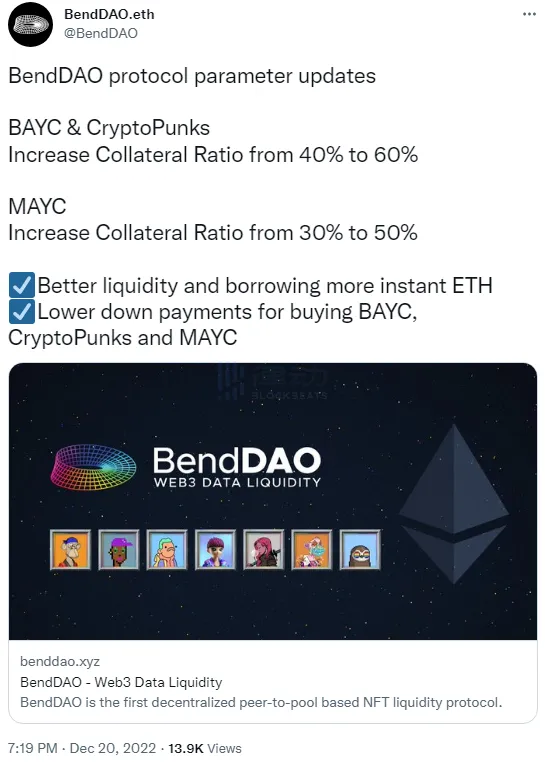

BendDAO 宣布 BAYC/CryptoPunks/MAYC 的抵押比率都提高了 20%

有了以上铺垫,BendDAO 在 2022 年 12 月 20 日发布公告,宣布将 BAYC 和 CryptoPunks 的抵押比率从 40% 提高到 60%,MAYC 的抵押比率从 30% 提高到 50%,用户将从两方面收益:

• 更好的流动性,能即时借入更多的 ETH

• 贷款购买 BAYC、CryptoPunks 和 MAYC 时,所需支付的首付款更低

BAYC/MAYC 的抵押数量从 12 月 20 日开始大幅度提高(图源:Dune)

这一举措立即就看到了成效,BAYC 和 MAYC 的抵押数量从当天开始大幅度提高。根据 Dune 数据,截止发文,在 BendDAO 上抵押的 BAYC 数量从调整当天的 303 上涨至最高 396,MAYC 从 246 上涨至最高 401。在这期间,所有通过在 BendDAO 上抵押 NFT 借出资金金额也水涨船高,达到了 28,581 ETH(计算数据来源),以最近 1600 美元的价格粗略计算约合 4,573 万美元,其中大部分是通过 BAYC 和 MAYC 借出的。

新增的借出资金主要是以下三部分组成:

• 新用户,刚刚抵押了 BAYC/MAYC 并分别按照 60%/50% 的抵押比率借款

• 老用户,此前已经抵押 BAYC/MAYC 并按照旧的抵押比率借款了,现在抵押比率上升,他们可以再多借 20% 出来

• 其他 BendDAO 支持的蓝筹 NFT 的新老用户完成抵押借款(相较于上述两点比率较小)

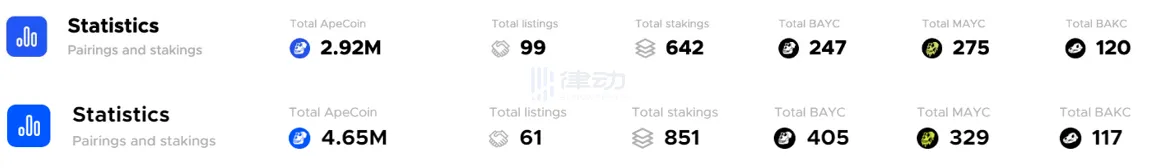

BendDAO 上 ApeCoin 质押挖矿活动的参与者变多(上:12 月 16 日 下:截止发文)

另外,这部分被提高抵押比率吸引来的猴子持有者,又有部分参与了 ApeCoin 质押挖矿活动。将现在与调整抵押比率前(12 月 16 日)的情况相比,质押的 ApeCoin 总数从 29,200 上升到 46,500,涨幅达 59.25%;质押的 BAYC/MAYC 数量分别从 247/275 上涨至 405/329,涨幅分别为 63.97%/19.64%。

由此可见,BendDAO 将这部分由 ApeCoin 的质押挖矿活动吸引过来的流量成功转化为了平台主营业务的客户,而参与抵押借贷的客户又有部分会参与到 ApeCoin 质押挖矿活动中。通过这一出「草船借箭」的好戏码互通流量,BendDAO 的质押挖矿、借贷、交易、付首付等业务无不受益,可谓全盘皆赢。

NFT 蓝筹们的利好消息接踵而至

Yuga Labs 的「吉米猴」行情来了

BAYC 动画视频里出现的「宝盒」

Yuga Labs 在最近一个月里动作频频:除了 ApeCoin 质押,在 BendDAO 宣布提高 Yuga 系 NFT 的抵押比率的第二天,BAYC 就宣布推出了「The Trial of Jimmy the Monkey」最新剧情,在「吉米猴」和「宝盒」的故事背景下,即将推出一款类似于神庙逃亡的跑酷游戏 Dookey Dash,参与这个游戏所需的「BAYC Sewer Pass」则是需要通过持有「猿宇宙」资产并进行搭配才能获取。

「猿宇宙」资产的持有者会根据各自持有的资产搭配获得不同等级的 BAYC Sewer Pass

参考《BAYC 新故事线进行时:新游戏 Dookey Dash 与游戏门票 BAYC Sewer Pass 怎么玩》一文的介绍可知,BAYC Sewer Pass 总量为 30000 张,BAYC 和 MAYC 持有者可以免费领取 BAYC Sewer Pass。

但根据资产持有情况的不同,所领取到的 BAYC Sewer Pass 会分为 4 个不同等级:

• 持有 1 个 MAYC 能够领取 Tier 1 BAYC Sewer Pass

• 持有 1 个 MAYC + 1 个 BAKC 能够领取 Tier 2 BAYC Sewer Pass

• 持有 1 个 BAYC 能够领取 Tier 3 BAYC Sewer Pass

• 持有 1 个 BAYC + 1 个 BAKC 能够领取 Tier 4 BAYC Sewer Pass

玩家持有的 BAYC Sewer Pass 级别越高,在游戏中就能得到更高的分数加成,为「冲榜」提供助力。

同样的资产搭配方案,出现在了 Yuga Labs 的两次活动中,「凭空」制造的需求进一步抬高了「猿宇宙」资产们的价格,而这些资产也会重复进入上述 BendDAO 的「联合质押-抵押借贷」飞轮中。

Doodles 2 即将落地

Doodles 的艺术家兼联合创始人 burnt toast 曾发布过疑似 Doodles 2 的内容

据报道,2022 年 12 月 19 日,NFT 系列 Doodles 创始人 Jordan Castro 在官方 Discord 宣布,Dooplicator 的效用公布和 Genesis Box 的开图将于 2023 年 1 月后陆续进行,同时 Doodles 2 也将于明年开启内测。Castro 表示,过去一年通过探索其他区块链和 Layer 2 网络,已为 Doodles 2 找到完美归宿。目前测试网合约已部署,同时本周将发布 Doodles 2 角色预览。此外,Castro 就产品延迟推出向社区致歉,并指出延误的主要原因在于「对产品性能有高标准」,同时还存在一些技术/架构上的决策和业务方面的考虑。

这则公告意味着 Doodles 在几乎蛰伏了一年后,终于将要从 2023 年 1 月后开始持续交付 Doodles 2 的相关产品,对于 Doodles 2 的预期引发了相关系列的交易量上涨。

Moonbirds 牵线好莱坞,引发讨论和想象

2023 年 1 月 7 日,据 The Block 报道,NFT 项目 Moonbirds 创始人 Kevin Rose 与好莱坞大型经纪公司 United Talent Agency(UTA)签约,UTA 将管理 Kevin Rose 及其所有子公司的 Web3 权益。自 2014 年以来,UTA 一直通过其 UTA Ventures 部门进行投资,投资过 Cameo、Consensys、Masterclass、Patreon、Pietra 等公司,去年 10 月 UTA 与 Investcorp 合作推出投资机构 UTA.VC,将重点投资创作者经济和 Web3 等。

除此以外,Moonbirds 二代 Oddities 系列也将会在 2023 年推进。

Azuki 周年庆和发币的预期

在去年 1 月 12 日,Azuki 采用荷兰式拍卖的方式发售,节省 Gas 的 ERC721A 协议散发出的创新思想、融合东西方美学的画风都给 NFT 世界写下浓墨重彩的一笔。

经过一年跌宕起伏的发展,Azuki 始终维持在顶级蓝筹的梯队,按照上文 Blur、BendDAO、Yuga Labs 的时间线推进,在 2023 年的 1 月 12 日将会迎来 Azuki 的周年庆。

$BEAN Token 的内容其实很早就写在了 Azuki 官网的 MindMap 中

毫无疑问的,周年庆对于每一个 NFT 项目都是绝佳的营销节点。站在这个时间点,回顾过去的一年里发生的大事件,总结项目交付的内容,同时与向社区和 Holder 们一起展望未来。

对于 Azuki,在展望未来时,「发币」始终是一个好主题。于是从 12 月开始,$BEAN 不断被各个社区提起,人们看到关于 $BEAN 的截图如获珍宝,一时之间以为「『发币』将在周年庆发生」这件事已经通过这个「证据」被坐实。然而实际上,关于它的内容在 2022 年早些时候就已经出现在了 Azuki 官网的 MindMap 中,并不是新内容。

Azuki 的虚拟城市 Hilumia

不过,在周年庆 Azuki 确实交付了新的内容。

继「街巷」、「遗迹」之后,Azuki 迎来了其世界观的第三章节——虚拟城市 Hilumia 。Azuki NFT 持有者或社区参与者现在可以参与探索,其中包含了一个高品质玩具店 Slowpoke's Toy Haven、设计平台 Ember Square、滑板爱好者社区 Golden Skate Park、以及意见「收集箱」Garden Express。目前 Hilumia 尚未发布正式路线图,但社区认为该项目可能会是 Azuki Mindmap 的沉浸式版本。

欢度 NFT 市场的「小阳春」,用时间线理清其中的种种巧合

本次 NFT 市场「小阳春」的主要参与方各自项目进展时间轴

梳理时间线,可以发现本次 NFT 市场回暖在各个阶段的推手:

1. 首先是 Blur 的空投活动已经将 NFT 市场预热,自 10 月起的三轮空投活动更像是在培养用户持续使用 Blur 进行交易的习惯,尤其是第三轮空投活动让 Blur 平台的交易深度、流动性、撮合效率等方面都得到了提升;

2. 然后是 ApeCoin 质押活动上线,BendDAO 紧跟官方脚步上线,同时调整与之相关的 NFT 的抵押比率,不仅让其生态内各个业务互相引流,同时也让 NFT 市场印出来了「新钱」,提高了资金利用率;

3. 最后是各个 NFT 蓝筹项目在短期内同时释放利好消息,提振了市场信心,也创造了需求推动了价格和交易量双双上涨。

警惕「过度杠杆化」危机

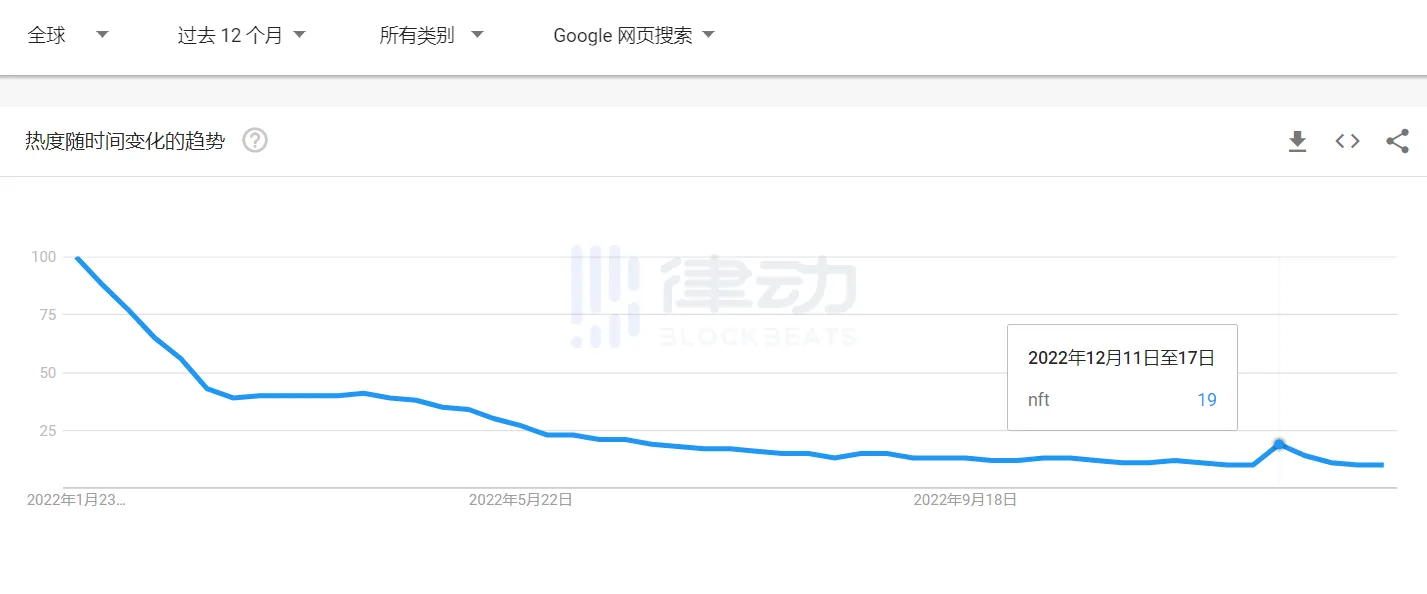

NFT 的 Google 全球搜索指数持续下滑

根据Google 全球搜索指数显示,NFT 的热度在过去一年时间里持续下降,唯一的反弹发生在 2022 年中旬,推测可能是当时的特朗普 NFT 发售引发关注,在其后热度继续保持下降趋势。

这可以从侧面印证,本次 NFT 市场回暖并不是由外界的新流量和新资金引起的,这种「虚假牛市」需要警惕。

加高杠杆,「泡沫」有多大?

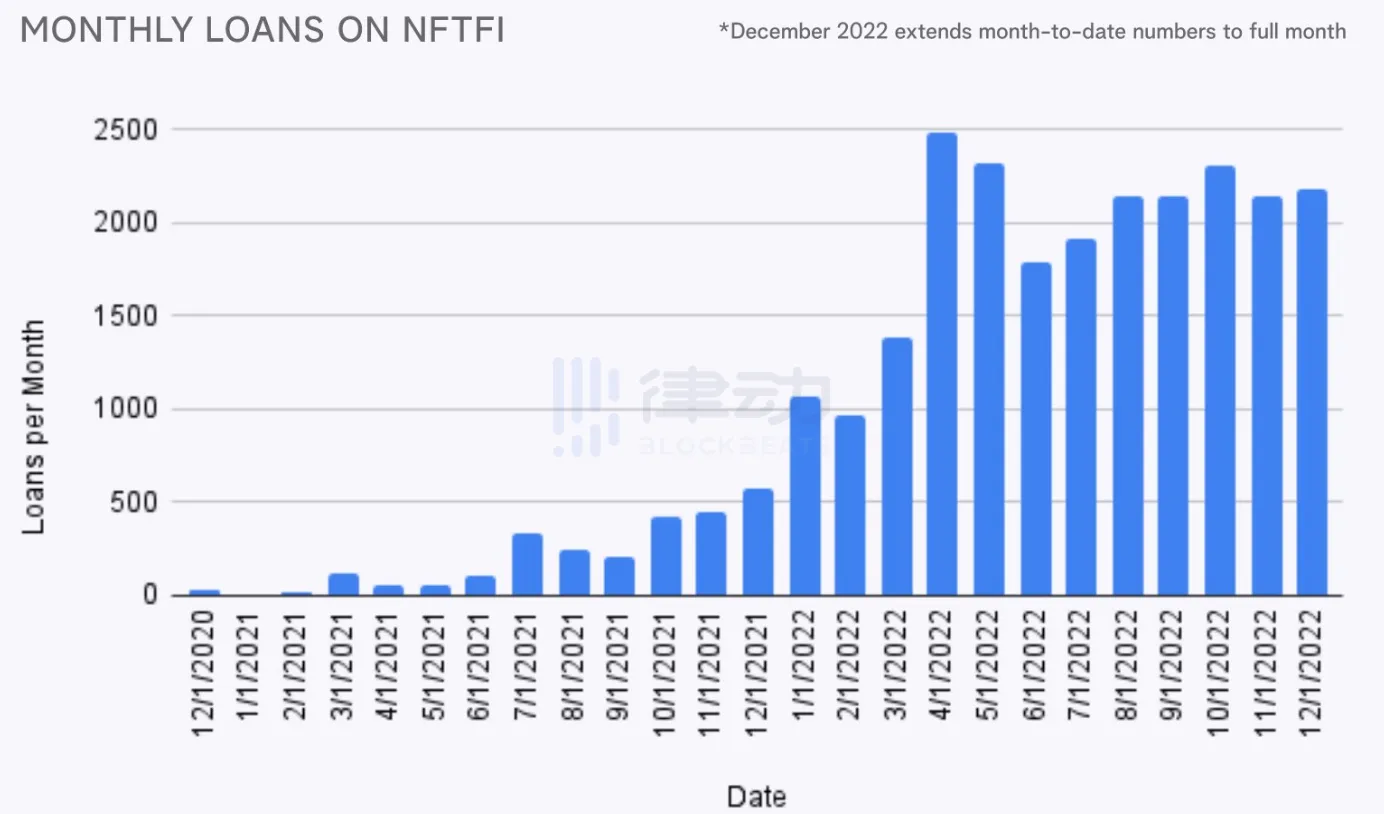

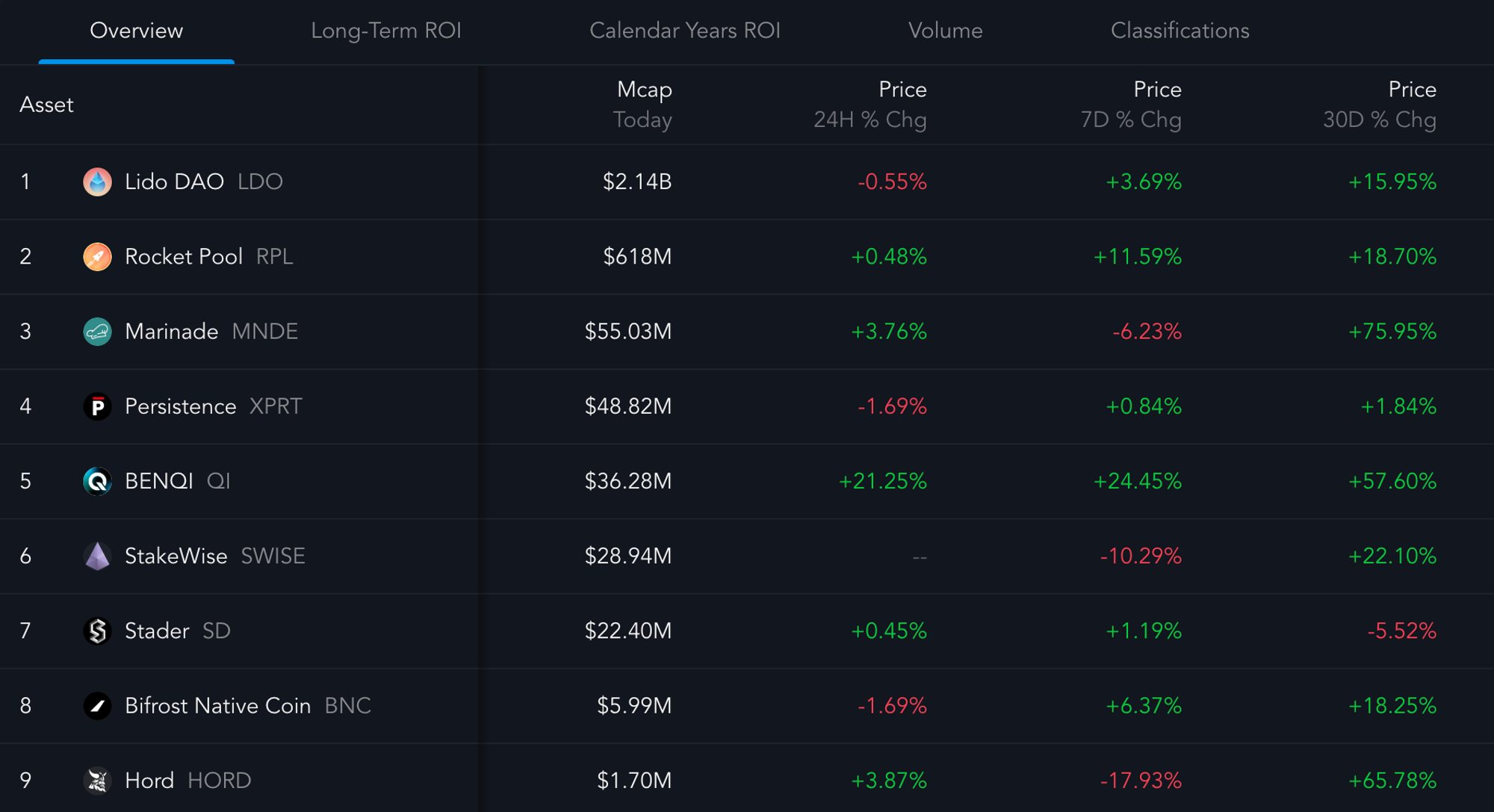

NFTFi 月度借贷数

根据 PROOF 分析师 WarDaddyCapital 最新发布的报告数据,尽管熊市的 NFT 交易量较低,但目前发放的 NFT 相关的贷款数量已接近 2022 年 4 月份的高点。NFTFi 平台上针对 NFT 的贷款总额接近历史最高水平。

NFTFi 的借款人数量

越来越多的贷款人进入市场,借款人总数在 3 月和 4 月达到顶峰,但贷款人目前正在创下新高。结果,借贷的 APR 随着时间的推移急剧下降。

与此同时,各个 NFT 借贷平台的抵押比率并不相同,上文所介绍的有点对池即时借贷业务的 BendDAO 提高了部分顶级蓝筹的抵押比率,甚至有例如 Rollbit 的平台可以将抵押比率设置为高达 80%。不断加高的杠杆,将这泡沫越吹越大。

不可持续的高 APY

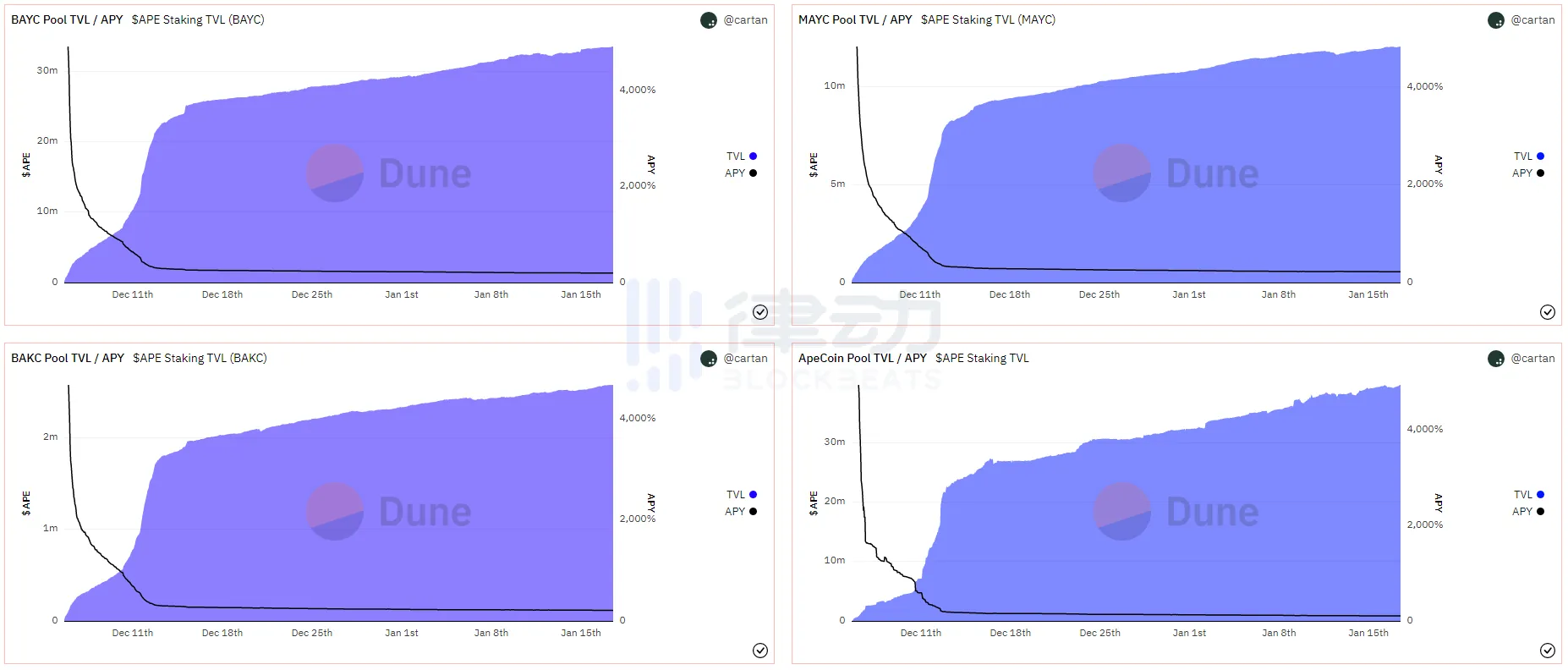

ApeStake.io 官方四个池子的 ApeCoin 质押挖矿 APY 变化(图源:Dune)

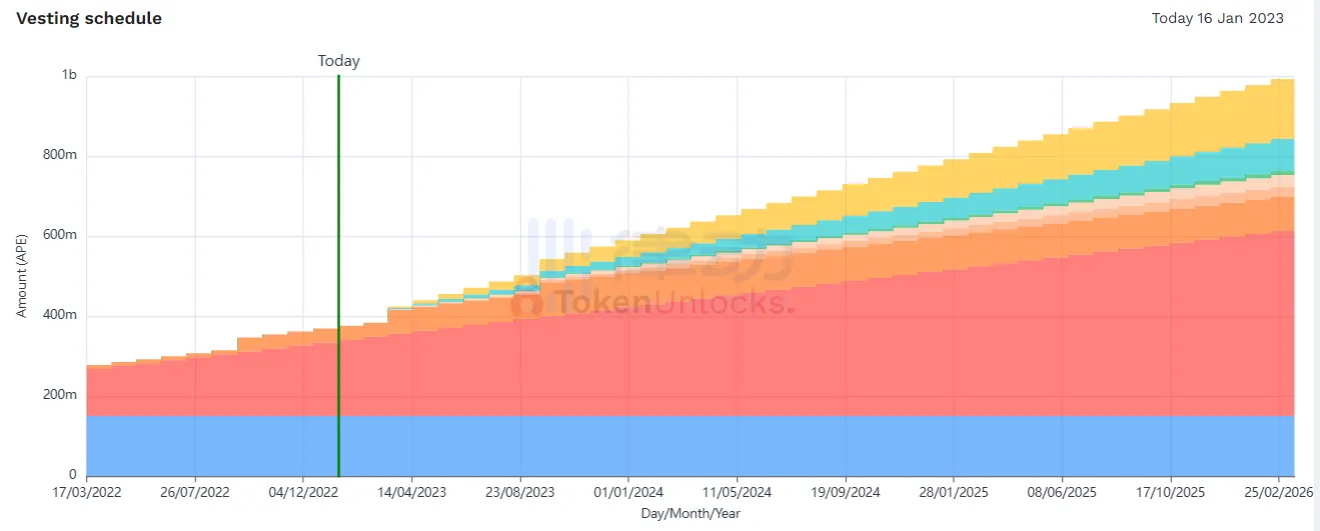

ApeCoin 的解锁曲线(图源:TokenUnlocks)

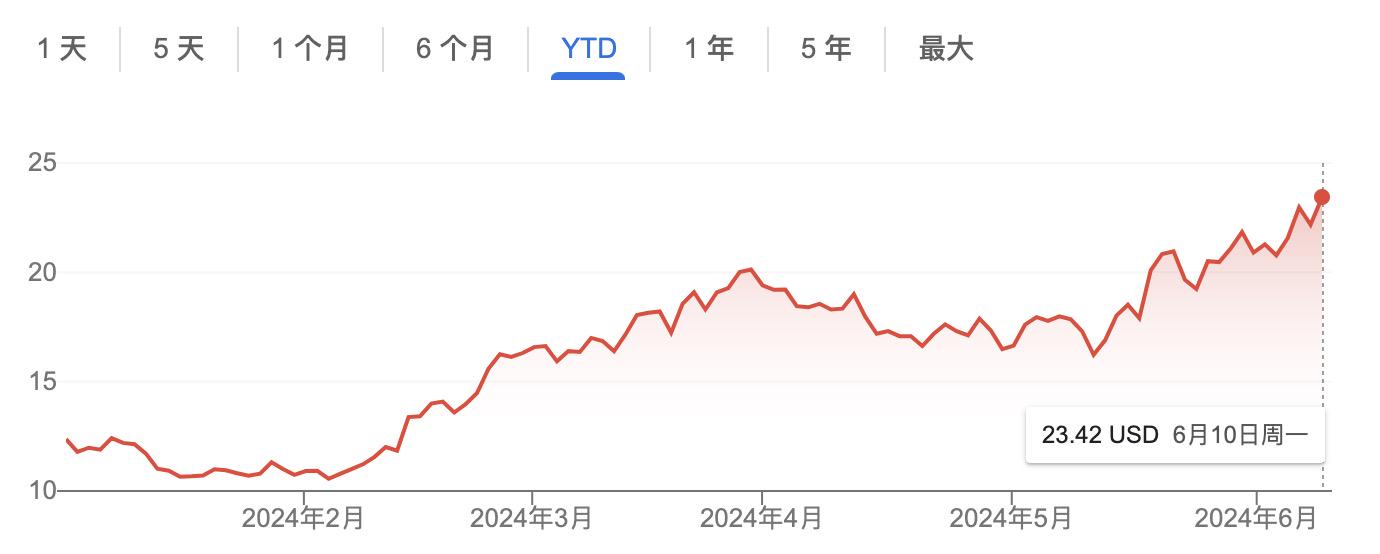

根据 Dune 数据显示,ApeStake.io 官方四个池子在开启质押挖矿后,APY 在一个月时间内从开始时的将近 5,000% 下降至目前 200% 左右,都以反比例函数的形式快速下降。

ApeCoin 的 Token 解锁会不可避免地增加 ApeCoin 在市场上的供应量,几乎整个代币经济学沿用了老套的庞氏模型,高 APY 不可持续,那如何保障各个阶段入场的投资者能安全退出是一个问题。同样的,对 BendDAO 的 Token 经济模型也有关于不可持续的质疑声。

Blur 空投活动结束可能引发连锁反应

如上文所述,Blur 的空投活动已经将 NFT 市场预热,尤其是第三轮空投活动让 Blur 平台的交易深度、流动性、撮合效率等方面都得到了提升。

然而因果相循,当 Blur 空投活动结束时,无利可图可能会造成大量的竞价订单被取消,在交易深度、流动性、撮合效率等方面的优势会在短时间内被急剧削弱,进而失去了抵御 NFT 市场大幅波动的缓冲垫。

如果情况更坏一些,恰好迎来了 NFT 市场下跌,那么会引发连锁反应:

• 由于此前用户为了获得空投,将自己用于竞价的 ETH 存入 Blur 平台后,可能用同一笔资金参与了多个 NFT 系列重复竞价,当竞价过的其中一个 NFT 系列暴跌时,竞价订单完成会导致这笔资金在其他 NFT 系列的竞价消失,这也意味着交易深度和流动性消失;

• 部分 NFT 借贷平台的目前维持着高抵押比率,会造成在 NFT 市场下跌时清算更容易被触发,当与 Blur 市场的流动性骤减叠加时,挤兑和坏账可能更容易出现。

结语

回顾这短短一个月,NFT 市场的各个参与方像是早已串通好了:Blur 是「前菜」,打下了流动性基础并为市场预热;BendDAO 是「主菜」,借 ApeCoin 顶流活动顺水推舟,释放了顶级蓝筹们的资金流动性,「新钱」就是从这来的;NFT 蓝筹们扮演「饭后甜点」,钱已到位,发布利好消息提振市场,庄家散户合力拉盘。

其中的象征意义在于,这几乎是由 NFTFi 推动的小牛市,BendDAO 为「扣动扳机」选了一个好时机。但是 NFT 市场的金融化始终是一把双刃剑:一方面,我们寄希望于 NFTFi 和 NFT 金融化为整个市场带来更多流动性并提升资金利用率,另一方面我们也对抵押不足和过度杠杆化而触发暴雷的可怕事件心有余悸。

不妨做好最坏的打算,至少不要在大厦崩塌之时,从领头羊变为替罪羊。