马云炮轰的巴塞尔协议将加密资产纳入其监管

新加坡金融管理局(MAS )最近要求新加坡的银行对风险较高的加密资产(比特币和以太坊)应用 1250% 的风险权重。根据 MAS 对在新加坡注册的银行 10% 的最低总资本充足率要求,这意味着银行每持有100美元的加密资产风险敞口,就必须持有125美元的资本。

这里新加坡采用的1250%的风险权重系数来源于巴塞尔银行监管委员会最新制定的《加密资产风险的审慎处理》,该标准于2022年12月16日发布,将纳入到最新的巴塞尔协议框架。1250%是巴塞尔协议框架下的最高风险权重,新加坡金管局此次是按照最高标准从严执行。实际上根据《加密资产风险的审慎处理》标准条款,对于符合条件的风险较低的一类加密资产,可以按照与传统资产接受同等的风险处理。

关于巴塞尔协议

巴塞尔银行监管委员会(Basel Committee on Banking Supervision, BCBS)是全球银行业合规的主要标准制定者,由来自28个管辖区的45个国家央行和监管机构组成。《巴塞尔协议》是巴塞尔委员会制定的全球银行资本和风险监管标准,其主要内容包含银行最低资本要求、信用风险、市场风险、操作风险、杠杆率、信息披露等内容。

为了防范类似2008年次贷金融危机的再次发生,巴塞尔协议第三版对银行一级资产比例、杠杆率等作出了新的更高的要求,这也是马云当初炮轰巴塞尔协议的原因之一,他认为过严的监管阻碍了金融创新,但通过2022年一系列数字货币暴雷事件表明,严格的金融监管是保护投资者和促进行业有序发展的必要条件。

加密资产审慎处理条款

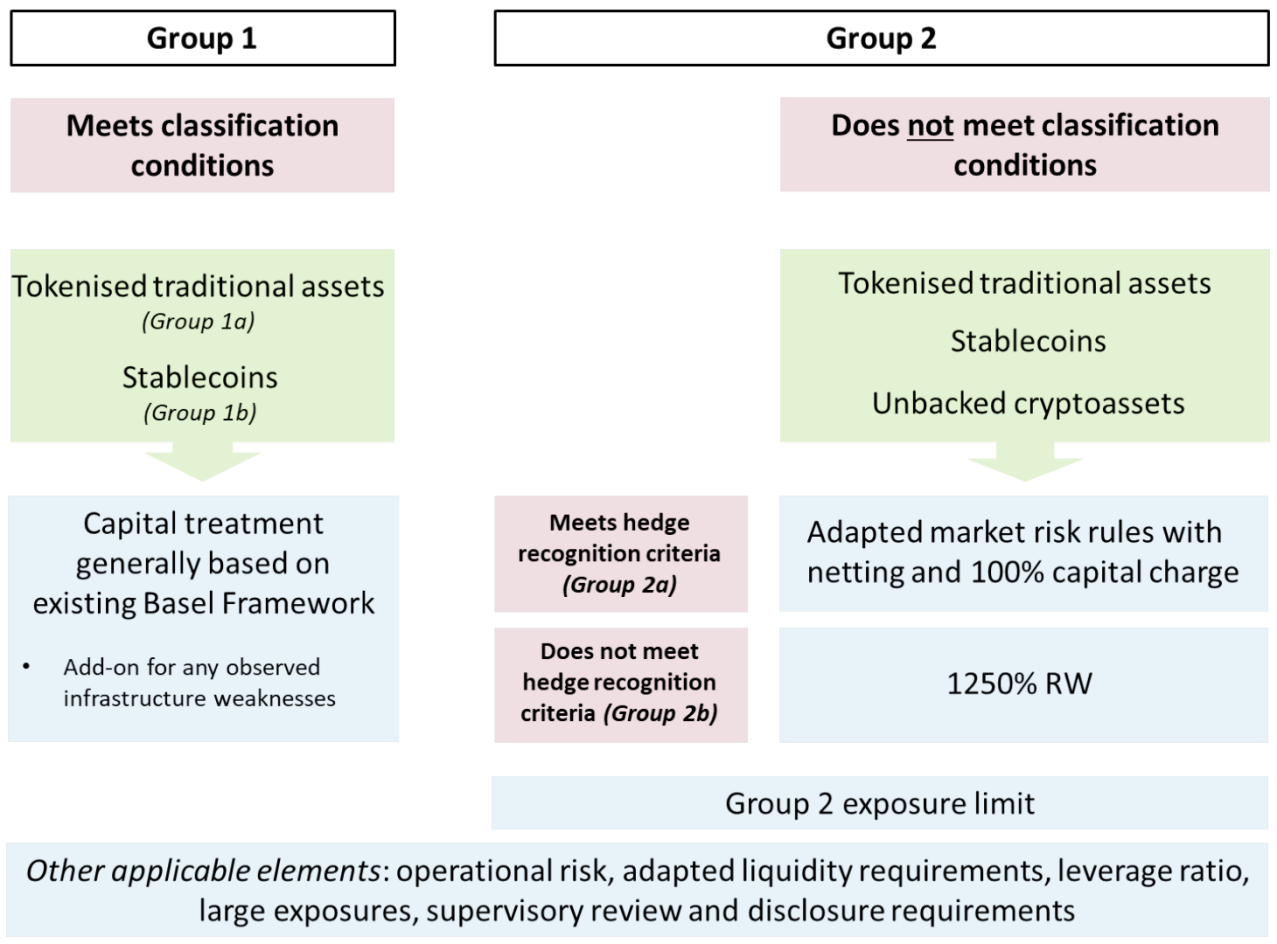

为了促进全球银行金融稳定,巴塞尔委员会(BCBS)在经过两轮的咨询之后,于2022年12月正式发布了《加密资产风险的审慎处理》Prudential treatment of cryptoasset exposures),该标准为全球银行处理加密资产风险敞提供一个了基准框架。该标准将加密资产分为两类,并对加密资产信用风险最低资本要求、市场风险最低资本要求、操作风险最低资本要求、最低流动性风险要求、杠杆率要求、大额风险暴露要求等作出了具体的要求,为全球银行对加密资产的操作提供了规范性的参考依据。

对加密资产的分类

《加密资产风险的审慎处理》将加密资产分为两类:

◎第一类加密资产:

第 1 类加密资产包括代币化传统资产(tokenised traditional assets)( 1a )和具有有效稳定机制的稳定币(stablecoins)(1b )。

代币化传统资产(tokenised traditional assets)是指使用密码学或DLT标记 标记的传统资产,该资产具有与传统资产相同的信用和市场风险水平。

具有有效稳定机制的稳定币(stablecoins)是指可赎回预定数量的参考资产或现金(例如 1 美元、1 盎司黄金)的加密资产,但不包括算法稳定币,也不包括以其它加密资产为底层资产的稳定币。

除了以上定义外,第1类加密资产还需要满足其所产生的所有权利、义务和利益在其发行和赎回司法管辖区有明确的界定和法律执行效力;加密资产的功能及其运行所在的网络不具有重大风险;加密资产活动参与实体必须受到监管,遵守适当的风险管理标准并制定和披露全面的治理框架。

第 1 类加密资产须遵守基于现有巴塞尔框架中规定的基础风险权重的资本要求。

◎第二类加密资产:

第2类加密资产是指不符合上述条件的代币化传统资产、稳定币,以及所有无担保的加密资产。比特币、以太坊、算法稳定币,基于其它加密资产的稳定币DAI等都被归类为二类加密资产。

与第 1 类相比,第2类加密资产具有更高的风险,因此需要接受新规定的更保守的资本处理方式。

图片来源:BCBS Prudential treatment of cryptoasset exposures

第2类加密资产分为2a和2b类,如果加密资产满足以下标准就可归类为2a类:1.该加密资产具有衍生品或ETF,而且其衍生品或ETF在合规交易所交易;2.该加密资产具有高度的流动性,其市值不低于100亿美元且日交易额不低于5万千美元;3.市场中有该加密资产足够的报价信息、交易信息和市值信息。 根据以上条件比特币和以太坊可以归类为2a类资产。

不满足以上标准的加密资产将被归类为2b类资产,将接受更保守的资本处理,比如上文提到的银行必须以1250% 的风险权重来处理其持有的2b类资产。

风险管理与信息披露

《加密资产风险的审慎处理》标准要求银行在加密资产活动的风险管理中需要考虑以下风险:

1.加密资产技术风险:DLT 技术网络的稳定性、验证分布式账本技术的设计和服务可访问性。

2.信息和网络风险:包括密钥盗窃、登录凭据泄露、分布式拒绝访问、服务 (DDoS) 攻击导致无法恢复的损失或未经授权的加密资产转移等。

3.法律风险:加密资产缺乏会计准则可能会带来法律风险,比如因少付而被罚款税收或未能遵守纳税申报义务。

4.洗钱和恐怖主义融资风险:银行在提供或参与虚拟资产服务 (VASP) 时,需要符合金融行动特别工作组 (FATF) 为反洗钱 (AML) 和打击资助恐怖主义 (CFT) 制定的规定。

《加密资产风险的审慎处理》条款还要求银行银行对加密资产相关活动须遵循信息披露原则。银行必须定期披露有关任何重大 1a 类、1b 类、2a 类和 2b 类加密资产敞口的信息,包括针对每种特定类型的加密资产敞口信息,包含直接和间接敞口金额(包括净敞口的多头和空头部分);资金要求;会计分类信息等。

产生的影响

巴塞尔银行监管委员会作为全球银行业合规标准的制定者,其制定的《加密资产风险的审慎处理》从银行资产管理的角度,为全球银行处理加密资产提供了标准性依据。

银行和证券是金融业的2大支柱,此次巴塞尔协议新增的加密资产处理标准对银行业加密资产处理提供了规范标准,并将在2025年1月1日之前实施。接下来全球证券监管机构对加密资产的性质划分和监管政策也会越来越明朗。相信加密资产监管政策和行业标准的陆续出台将对行业的发展提供良好的政策保障。