项目研报丨以太坊杠杆协议Gearbox:引入信用账户,提升DeFi可组合性

1. 项目简述

-

网站:

-

推特:

-

电报:

-

Discord:

Gearbox 是一个以太坊上的杠杆协议,通过引入信用账户(CreditAccounts)来实现杠杆借贷和可组合性,以促进 DeFi 世界的资金效率。用户可以在该协议上获取杠杆借贷资金并进入主流的 DeFi 协议。信用账户是具有特定白名单操作和资产的独立智能合约,确保每个账户的用户资金和借款资金更高程度的安全性。

2. 产品设计

目前头部的 DeFi 借贷(如 Aave、Compound 等)协议大多使用超额抵押的方式实现借贷,即用户在平台存入资产作为抵押品,可以借出低于抵押品价值的其他资产,同时会设定清算线,如果抵押品与贷款的比例低于清算线,则会触发清算,以避免平台坏账。Gearbox 所支持的杠杆借贷,与超额抵押不同,用户存入抵押品之后,可以借出高于抵押品价值的贷款,同时引入信用账户来规避用户资不抵债的风险。

在借贷产品设计上,Gearbox 和主流的双向借贷市场类似,有存款方和贷款方贷款,存款获得利息收入,贷款方需支付利息。

存款

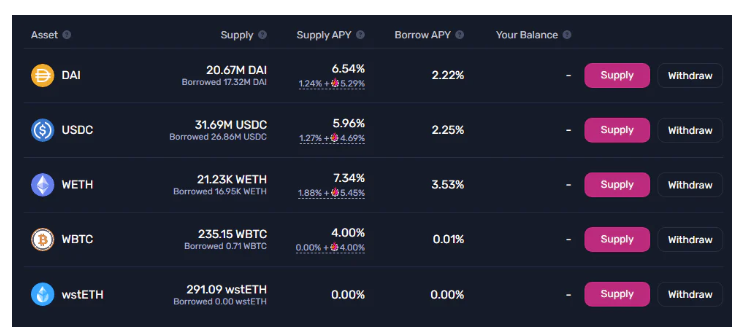

与主流借贷协议使用体验类似,受众是不想主动管理头寸、偏好低风险、只想在同一资产中获得被动 APY 奖励收入的用户。存款可以为平台注入流动性,从而获得相应的回报,回报包含贷款人支付的利息以及平台原生代币 GEAR 的奖励。回报中的较大部分为 GEAR 代币,所以整体的 APY 较大程度上依赖于 GEAR 的价格,下图为当前 Gearbox 存款池的预估 APY 情况。

贷款

Gearbox 的贷款受众是主动型、风险偏好型投资者,使用杠杆博取更高的收益。Gearbox 最高支持 10 倍杠杆借贷,借出的资金可以通过信用账户在受支持的 DeFi 协议中进行交易或者挖矿,以少量本金博取多倍收益。

除了能够使用杠杆借出更多资金外,Gearbox 与 Compound 等主流借贷协议还有两个区别:

-

用户在 Compound 存入的抵押品和贷出的资产可以是不同的资产,例如存 ETH 贷出 USDC,而在 Gearbox 杠杆借贷中,抵押品和债务必须为同一种资产。

-

用户在 Compound 借出的资金直接到达钱包,可以随意使用,而在 Gearbox 借出的资产只能在信用账户中使用,且只能与受支持的白名单协议进行交互。

这样的设计是为了对抗杠杆借贷的违约风险,如果贷出的资产可以随意使用,那么用户在杠杆借贷出高倍资产后,最好的选择就是卷款跑路。由此也可以看出,Gearbox 最核心的设计就在于信用账户。

信用账户

信用账户是一种单独隔离的智能合约,贷款人的抵押品和债务均保留在信用账户,所有支持的杠杆操作也都通过信用账户进行。信用账户的资金是被监督的,用户只有该账户的使用权。

贷款用户用户可以在指定的借贷池中进行信用账户的开户,目前支持 DAI/USDC/WETH/Wsteth/WBTC 这五个借贷池。用户开通信用账户后,存入指定抵押品(如开的是 DAI 的账户就存入 DAI),选定杠杆倍数即可向借贷池借钱。

例如存入 1000 DAI 选定 3 倍杠杆,即可借出 3000 DAI,抵押品和借出的 DAI 均保留在信用账户中,在关闭信用账户(还款完毕)之前无法提现。

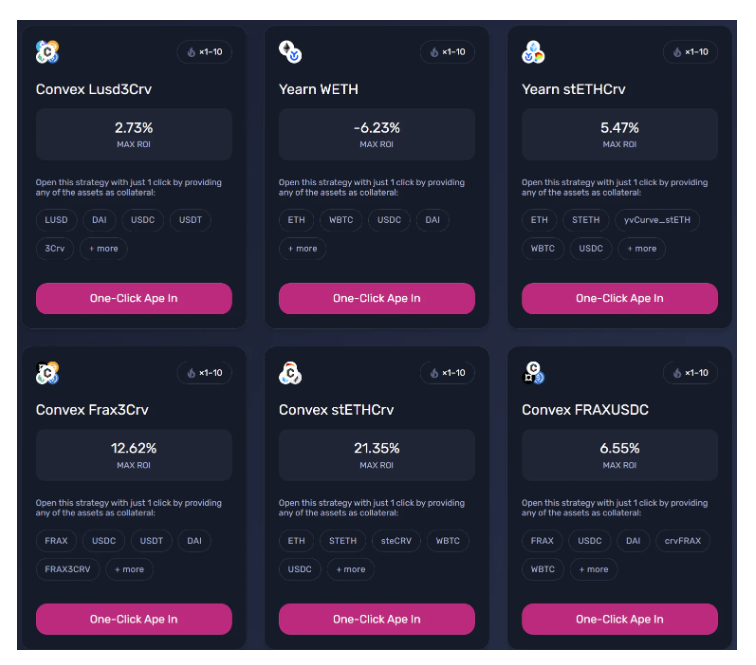

用户可以在信用账户进行 DeFi 操作,仅能与受 Gearbox 支持的白名单协议交互, 包含 Uniswap、Sushiswap、Curve、Lido、Convex、Yearn。用户可以使用信用账户里的杠杆资产在 Uniswap 交易,也可以在 Yearn 挖矿,还能一键使用 Gearbox 提供的复杂收益策略赚取收入。

清算

为了避免坏账引发系统性风险,Gearbox 引入健康值来设定清算线,健康值低于 1 的信用账户将被清算,简单来说,信用账户内所有资产(抵押品+贷款)的总价值低于债务价值和应支付的贷款利息时,将会触发清算。清算费用为 5.5%,其中 4%奖励给清算人,1.5%流入国库作为储备金。

3. 近期重要改变

Gearbox V2 版本已经推出,实现了其可组合杠杆,目前可以与 Uniswap、Sushiswap、Curve、Lido、Convex、Yearn 等 DeFi 协议进行交互。

Gearbox V2.1 计划于 2023 年第二季度推出,V2.1 版本计划借助机器人来提升协议的自动化程度,减少用户需要手动盯盘的时间。推出 Gearbots 实现自动化投资组合管理以及无需信任的链上资金委托管理,这优化了传统 DeFi 借贷的不足。

V2.1 自动化投资组合如下:

-

自动止盈止损:用户为自己的头寸选择一个退出价格点,一旦预言机达到输入值,头寸将自动平仓。

-

健康值管理 Bot:设置确保信用账户的健康值,始终高于某个阈值。只需设置它,机器人就会自动将用户的资金存入信用账户,以避免清算。

-

策略管理机器人:策略管理机器人可以有效地让资金从一个策略转移到另一个用户更优先考虑的策略上。如需要将 farming APY 收益率达到 15%以上,打开机器人,如果现在的策略低于 15%,机器人将转到其他 15% APY 池子上。

4. 产品数据

TVL 数据 如下图,Gearbox 当前TVL 约 1.14 亿美元,2022 年 10 月中下旬正式上线信用账户和开通流动性质押奖励后,TVL 得到了巨大的增长,并基本保持在现阶段水平,从 TVL 分布情况看,信用账户的推出得到了用户的认可。

借贷数据

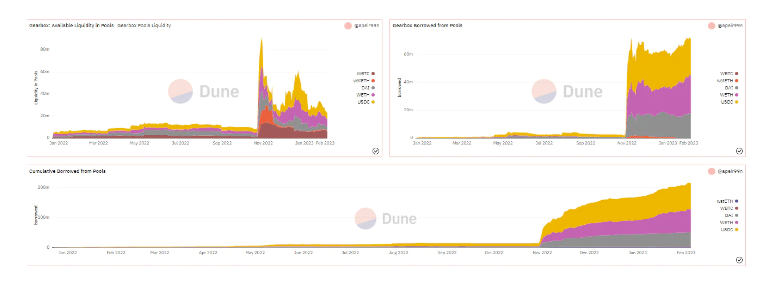

从下图简单看出,用户在存款和借贷时价值最大的为 USDC,其次为 WETH;流动性在达到高峰后开始显著下降,说明用户的借贷行为增多,而借贷一直处在较高的稳定水平,数据显示,累计借贷价值持续攀升。

国库

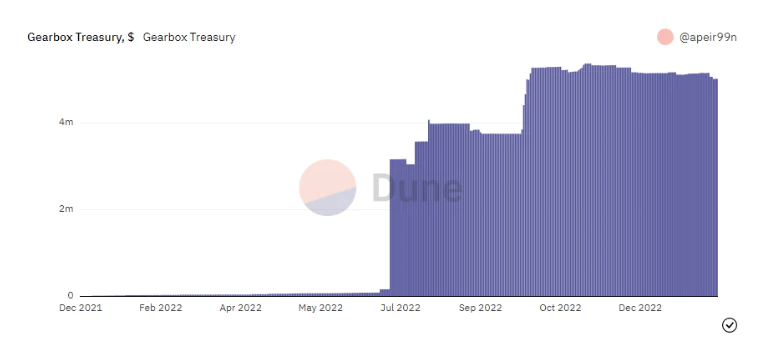

国库收入来源于 1.5%的清算费用以及存贷利息差,之前有1%的提款费已经被取消。目前,国库资产总值约为 501 万美元。

累计用户量

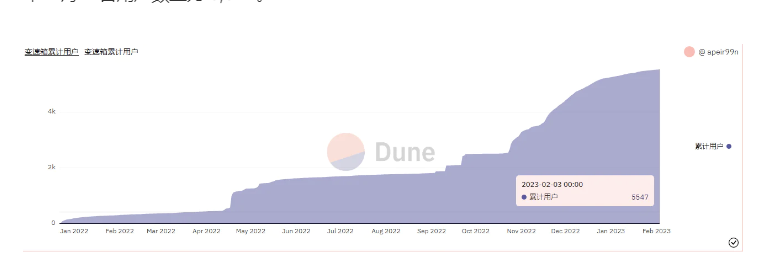

自项目运行以来,用户量持续增加,并在近期 4 个月之间,实现了用户数量翻倍,截至 2023 年 2 月 4 日用户数量为 5,542。

5. 经济模型

代币信息

-

代币符号:GEAR

-

合约地址:ETH:0xba3335588d9403515223f109edc4eb7269a9ab5d

-

总市值:1666 万美元

-

流通量:9.05 亿

-

总供应量:100 亿

-

最大供应量:100 亿

-

FDV:1.8 亿美元

代币分配

GEAR 总供应量为:1,000,000,000

-

53%:社区 DAO,其中 2.766%第一轮于 2023 年 7 月 15 日开始为期一年的线性解锁,1.057%第二轮于 2023 年 9 月 15 日开始为期一年的线性解锁,剩余部分无锁仓

-

5%:信用账户挖矿,无锁仓

-

1.28%:初始外部贡献者,锁仓一年,18 个月线性解锁

-

20%:初始核心成员,锁仓一年,18 个月线性解锁

-

9.2%:初始贡献者,锁仓一年,12 个月线性解锁

-

11.52%:公司钱包,锁仓一年,18 个月线性解锁

代币解锁

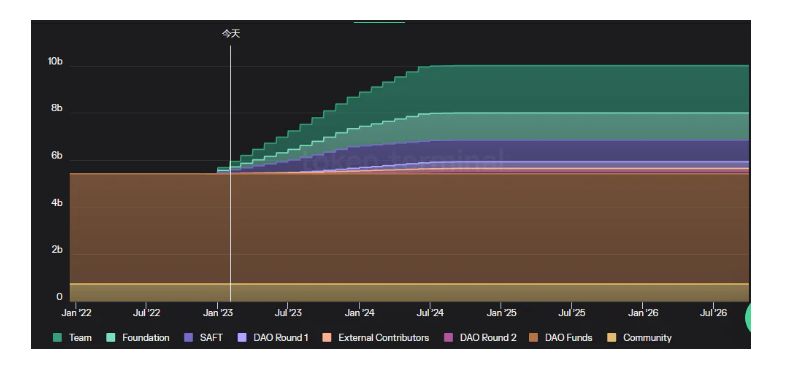

根据 DAO 治理数据,目前社区无锁仓, 团队、基金、SAFT、外部贡献者、DAO 第一轮、DAO 第二轮解锁情况如上图。

当前,每日释放约 863 万 GEAR。

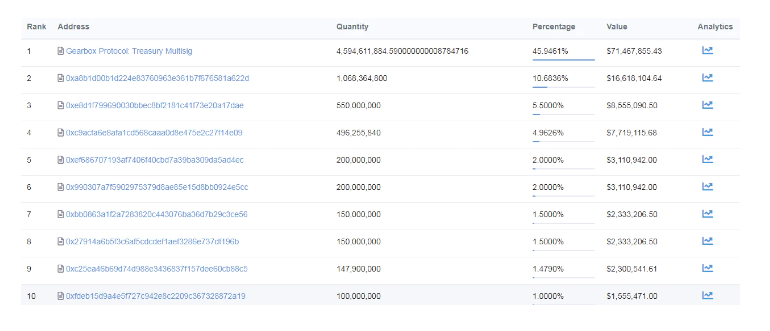

持币地址分析

-

地址 1:占比 45.95%,数量为 4594611884.59,该地址为社区财政多签地址,用来分发各种费用、转移及空投等

-

地址 2:占比 10.68%,数量为 1068364800,该地址为公司钱包,仅在 9 天前有过一次转出

-

地址 3:占比 5.5%,该地址为贡献者,目前无交易

-

地址 4:占比 4.96%,该地址为贡献者,42 天前有一笔转出

-

地址 5:占比为 2%,数量为 200000000,该地址为贡献者,目前无交易

-

地址 6:占比为 2%,数量为 200000000,该地址由地址 1 转入,目前无交易

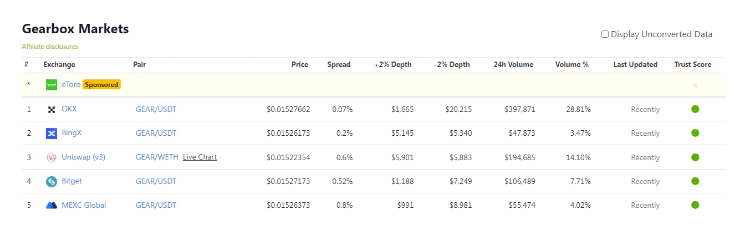

6. GEAR 二级市场交易

交易量最好的是 OKEX,占比 29.5%;深度最好的是 UniSwap(V3)。

7. 小结

Gearbox 目前实际流通市值为 1700 万美金,相对 TVL 来说处于低估的水平,在 2023 年第二季度 V2.1 上线之后,可能会有一些上升空间。

在目前 DeFi 空间以惊人速度增长的现状下,Gearbox 通过设立信用账户,并且以可组合的方式实现与外部 DeFi 协议的杠杆式交互,提高了大量闲置资产和未利用资本的利用率,相比于 DYDX 或 Sushiswap 的独立池,Gearbox 显然为 DeFi 用户带来了更多可能,值得长期跟踪。