如何建立安全高效的DeFi收益策略?

来源:

编译:

在推特上,我们经常看到这样的话:「如果购买国庫券可以获得4-5%的年化收益,为什么我们要玩DeFi收益协议?」

如果收益不到4-5%,那么可能是因为你还没掌握DeFi收益的策略。

发布了一个关于DeFi收益策略的推文,并在下半部分为大家提供了alpha,我授权编译:

首先,我们要明白 DeFi 收益的来源

协议是如何产生收益的呢?

- 去中心化交易所 → 收取代币兑换费用的指定百分比。

- 借贷平台 → 向借款者收取利息。

- 衍生品市场 → 开仓/平仓或收取资金费率的费用。

要产生收益,我们需要流动性。

图中主要解释了DEX的收益运作原理,对于借贷平台也是适用的。 有没有注意到我们没有提到的点? 协议能赚取更多费用,这就能激励流动性提供者 (LPers)赚到更高的年化收益 (APR),从而吸引更多流动性进入市场。

协议本身有很多方法来激励流动性,包括:

- 与LPers分享协议收益 (的GLPers)

- 发放平台的原生代币作为奖励 (的LP)

- 发放空投 ()

然而,代币发行可能会导致一定程度的通货膨胀,当然,协议会采取不同的方法来抑制

以下是一些抑制通货膨胀的措施:

- 收益领取需要支付罚款 ()

- 将协议收益与代币持有者分享 ()

- ve代币模型/奖励贿赂以获得更多奖励 (/)

- 将大部分奖励分配给流动性提供者 (多数DeFi协议)

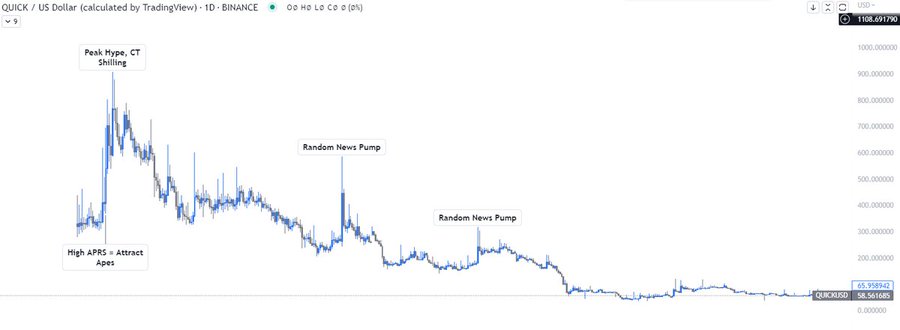

要获得高效的收益,你的目标应该是白嫖大家都看好的代币,或者是通过挖矿和出售(提挖卖)来获得收益。 很多矿币最终都会以下面这种情况结束(以QUICK代币为例)。 今天我们不是要探讨挖矿平台的运营和技术,不过在参与一个收益协议之前,可以通过以下的框架来进行一些考虑和权衡。

安全参数:

• 合约是否经过审核?

• 团队是否匿名?

• 协议是创新的想法还是一个普通的分叉?

• TVL有多少?

• 团队如何赚钱?

放入收益池是否值得?

• 是持有稳定币,蓝筹币还是其他山寨币?

• 在山寨币流动池进行LP,无偿损失会否高于LP回报?

• 哪些池的排放量最高/TVL比率最低?

• 您是流动池的早期参与者吗?

• 为了实现收益平衡,您支付的存款费和LP的时间是否合理?

代币该挖提买还是囤起来呢?

• 你对代币的未来发展有信心吗?

• 你在什么价格买入了代币?

• 你是早期参与者还是后来者?

• 现在购买代币,是否有人会来买单?

• 未来有什么催化剂/因素让你囤积代币吗?

资产调配

• 你打算投资组合中的多少比例?

• 如果协议被黑客攻击,会对你的资产造成严重影响吗?

• 协议是否提供足够的流动性使你持续获利?

时间调配

• 这个收益策略你打算用多久?是否和你的预期有差距?

• DeFi热点会否使得协议的收益稀释,多久会饱和呢?

• 市场上是否还有其他更优的收益策略,风险回报率更高呢?

投资心态和链上指标

• TVL是否不断增长?

• 除了您之外,还有谁在使用这个策略?他们在囤币还是卖币呢?

• 这个策略的门槛很高,是否很难进入或在市场中被忽视?如果是这样,需要多久时间才能被其他人注意到?

心态和链上指标

• 这个协议的收益是否稳定?收益是如何产生的?

• 协议是否在推特币圈引起了热议?

• 获得一定收益后,您会立即离场吗? DeFi 的收益策略能够使您在一年内成为百万富翁吗? 不能,但是通过合理的风险管理,可以为您带来良好的被动收益。

曾经提到,没有几十万或几百万不要浪费时间在DeFi收益策略。 投资炒币可能带来更多收益。

这里给大家标注几位DeFi收益策略领域的推特专家:

- > 出名的提挖卖专家,分享了很多高效的收益策略

- > 可靠的收益研究员

- > 拥有30个以上DeFi收益仓位的巨鲸,还分析了Debank前10大钱包在收益和流动性挖矿方面的情况。

最后,要注意收益策略与风险管理、资本分配和价值投资有紧密的关系。 提挖卖可能会使你错过代币升幅的5-10倍,但是通过DeFi策略获得的利润是实现的收益,总比一些高买低卖的玩家更好。 推特上并不是很多人会大论DeFi收益策略,因为一旦他们与他人分享自己的策略,他们相对的收益就会变少。

以下是 DeFi 收益策略的 alpha 分享:

- (frxETH-ETH 16%)

- (稳定币年化 50%,存款费用为 0.5%)

- 夹层券次 (GLP 收益为 90%)

- GLP 20% Zyber (稳定币年化 15-20%)

最后,如果大家喜欢帖子内容,请记得关注,点赞转发留言,支持他的帖子。 要了解市场动态、协议分析等信息,请关注。