涨超500%,华为“明奶”,Defactor到底是做什么的?

原文:《》

作者:秦晓峰

今天下午,加密社群在广泛传播一张截图,同时流传的还有——“华为官方推特推荐了一个名为「Defactor」的 DeFi 项目”。消息既出,Defactor 治理代币 FACTR 应声大涨,目前暂报 0.214 美元,最高涨幅约 800%。

Odaily星球日报查证后确认了该消息的可靠性,该推文于 2 月 21 日由发出,推文下方还附带了Defactor CEO 出镜采访视频。

“Defactor 是一家连接传统融资和 DeFi 新世界的初创企业。”

根据介绍,华为曾与 Dogpatch Labs 在爱尔兰举办了「华为国际规模化计划」(Huawei International Scale-Up Programme),Defactor 作为爱尔兰当地 Web3 初创企业参与了本次扶持计划。Odaily星球日报还发现,该计划早在去年 10 月就举办,除了Defactor,其他九家参与公司都不是 Crypto 企业,分别是:

- Empeal:人工智能驱动的多边数字健康 SaaS 解决方案;

- Tracworx:管理可回收包装的数字产品套件;

- Little Red:专注少儿英语;

- Helgen工业机器机器人公司;

- Graphite:一体式无代码 ML 和数据分析平台;

- HaloSOS:可穿戴设备安全保护公司;

- Energy Elephant:一体化的能源和可持续性管理平台;

- Xpanse AI:应用AI的数据预测分析企业;

- Sensipass:交互式身份认证系统。

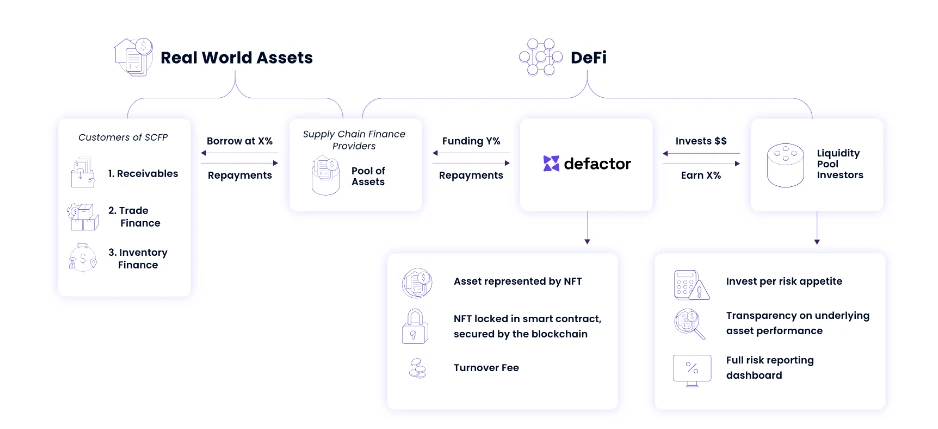

Defactor 究竟是一家怎样的平台?根据官网(https://defactor.com/)介绍,其核心理念是真实世界资产代币化(RWA),该赛道的同类竞品还有 Centrifuge、MakerDAO 等。“「真实世界」正变得数字化。所有权,不再由文件证明。我们希望为人、企业和他们的资产消除摩擦,提供机遇。在传统 (TradFi) 和去中心化 (DeFi) 金融之间,架起一座沟通的桥梁。”

简单来说,Defactor 一头连接资产发起人 (AO) ,一头连接流动性提供者 (LP) ,通过区块链工具创建一个 DeFi 投资平台,其商业模式收取 AO 和 LP 的费用。

具体而言,资产发起人 (AO) 需要在 Defactor 上申请,提交相关法律文件以证明资产的可靠性;Defactor 通过风控系统以及审计会对资产进行评估,并给出四个评级:Prime+、Prime、Prime-、SubPrime。

有意成为投资者提供流动性资金的用户,也需要通过平台的 KYC 和 AML 要求;而后将被分配一个仪表板,LP 可以在其中将资金分配给选定的流动资金池(具有不同风险状况的多个池),支持加密支付。

目前,Defactor 仅支持三种真实世界资产代币化,分别是:

- 应收账款/保理业务(注:保理,Factoring,全称为保付代理, 又称承购应收账款、托收保付);

- 贸易融资;

- 库存融资。

代币方面,FACTR 是 Defactor 生态系统的原生代币,应用场景如下:

- 网络访问:资产发起人需要 FACTR 令牌才能访问 Defactor 平台和服务。AO 的代币将在整个融资期限内锁定在智能合约中,从而减少流通量。AO 可能需要为每个资助期限支付费用。

- 治理:在中期,FACTR 将引入治理模型来管理和优化网络,它将允许代币持有者参与社区决策。

- 质押:质押 FACTR 的代币持有者将获得奖励。

- 回购模式:Defactor 将分配一部分收入定期回购 FACTR 代币。

目前,Defactor 发展尚处于早期,也没有公布业务数据情况。Odaily星球日报提醒广大用户,谨慎参与,切勿 FOMO。