项目研报丨Aura Finance:Balancer生态收益聚合器和元治理平台

文中数据均截至 2023/3/4。

01 项目简述

Aura Finance 是围绕 Balancer 生态 veBAL 打造的收益提升和元治理平台,由 Sushiswap 前 CEO 0xMaki 建立。Aura 之于 Balancer,相当于 Convex 之于 Curve,Aura 的核心功能和 Convex 类似,但当前的资本效率远高于 Convex,已与多个 LSD 协议达成合作。

02 产品背景:Balancer & Aura

2.1 veBAL

2022 年第一季度,Balancer 参考 Curve 的 veCRV 上线了 veBAL 代币经济模型,是针对原生代币 BAL 的治理效用/价值捕获的升级,主要逻辑和 veCRV 类似,如下:

锁仓 BPT 获得 veBAL:用户锁定 80BAL/20WETH BPT 可获得 veBAL(即锁定 Balancer 上 80%BAL/20%WETH 池的 LP 代币,为和其他池 LP 区分,下文该池 LP 均称为 BPT)。锁定时间从一周到一年不等,锁定越久获得 veBAL 越多,锁定一年可以 1:1 获得 veBAL。veBAL 不可转让或交易。

- 投票治理:持有 veBAL 即拥有对协议的治理权。Balancer 每周将增发 BAL 以奖励给平台上各个流动性池的 LP,持有 veBAL 可以投票决定每个池获得 BAL 分配的权重。

- 协议收入分配:Balancer 协议收入的大部分将分配给 veBAL 持有人,初始分配比例为 75%,2023 年 1 月底 BIP-161 之后降低为 65%。协议收入来源于全平台交易费用的 50%。

- LP 挖矿加成:对于平台上的 LP 而言,持有 veBAL 可以获得挖矿加成,获得更多的 BAL 代币奖励,最高为 2.5 倍加成。

综上可以看出,veBAL 和 veCRV 相比,主要改进在于两点:

-

veCRV 仅锁仓 CRV 代币,veBAL 锁的是 BPT,可以在大部分 BAL 被锁仓的情况下还能保证池子的流动性和深度。

-

veBAL 最多锁一年,相比 veCRV 的四年,提升了部分灵活性。

2.2 贿赂

从 Curve War 的历史可以得知,veBAL 这套模型也是在走选举大战的路子。对于在 Balancer 上建池的项目方而言,想要项目长期保持活力,就需要自己的池子里保持足够的流动性。流动性都是趋向高收益的,吸引流动性的最佳方式就是提升池子的 BAL 奖励分配权重,唯一的途径就是投票,要么对 veBAL 持有人贿选,要么自己购买 BAL 锁仓去投票。

对于在 Balancer 建池的 LSD 项目而言,例如 Rocket Pool 的 rETH,在 Balancer 上对应的池子 rETH/WETH,该池的 BAL 奖励分配权重越高,就会吸引越多的人在 Rocket Pool 质押 ETH 获得 rETH,然后到 Balancer 提供流动性进行挖矿,使 Rocket Pool 在 LSD 赛道的市占率上升。同时,池子的流动性越高,rETH 的脱锚风险也就越小。

按照传统的流动性奖励模式,吸引流动性往往要用到项目方的原生代币,例如直接给 rETH/WETH 的 LP 额外提供原生代币 RPL 的奖励。而在 veBAL 模型下,可以通过贿赂选民(veBAL 的持有者),例如提供一些 RPL 代币空投,让该池获得更高的 BAL 奖励分配权重,以达到提升池子收益、吸引流动性的目的。

这样的做法资本效率更高,也许提供价值 $10000 的 RPL 空投贿赂,就能为池子争取到价值 $20000 的 BAL 分配。如此一来,veBAL 持有人获得空投,LP 获得更高的 BAL 挖矿收益,项目方小钱办大事,对于 Balancer 而言,也不必担心 BAL 每周的奖励释放带来过多通胀,因为用户会不断锁仓 BAL,以换取投票权和最高 2.5 倍的 LP 挖矿加成。

2.3 Aura

在 Curve 生态,Convex 对 veCRV 的模型进行了补充和升级,将 veCRV 的收益和治理分离,用户可以锁定 Convex 的原生代币 CVX 对 Curve 进行元治理,而在 Balancer 生态承担这一角色的便是 Aura Finance。

03 产品设计

3.1 auraBAL

在 Aura 平台锁定 80BAL/20WETH BPT,可以获得 auraBAL,和 veBAL 相比,特点如下:

-

永久锁仓:auraBAL 不能解锁为 BPT,相当于永久锁仓 BPT,或者说是将 BPT 永久交给了 Aura 换回了 auraBAL。

-

收益与治理分离:auraBAL 仅具备收益属性,不具备治理属性。相当于用户把 BPT 都交给了 Aura,Aura 去 Balancer 以最长时间锁仓获得 veBAL,锁仓收益发给 auraBAL 质押者,而治理权则由 Aura 通过其他方式分配,下文详述。

-

可随时退出:auraBAL 可以转让和交易,auraBAL 持有者可以在二级市场卖出换成 BPT(在 Balancer 有 auraBAL/[80BAL/20WETH BPT] 池),相当于随时可以解放流动性。想要锁仓 BPT 换取 auraBAL 的用户,也可以直接在二级市场购买 auraBAL。

-

提升收益:除了获得与 veBAL 相同的收益外,质押 auraBAL 还会获得额外的 AURA(Aura 原生代币)奖励,以及全平台 LP 挖矿加成奖励的 20.5%(下文详述)。

3.2 LP 挖矿加成奖励

用户在 Balancer 提供流动性后,可以将 LP 质押到 Aura,除了可以获得额外的 AURA 奖励外,还可以在不持有 veBAL 的前提下获得挖矿奖励加成。

前文提到,直接在 Balancer 进行 LP 挖矿,可以通过锁仓 80BAL/20WETH BPT(持有 veBAL)获得最高 2.5 倍的挖矿加成。在 Aura,用户锁仓 BPT 只换回了 auraBAL,没有 veBAL,所以用户个人在 Aura 锁了多少 BAL 和 LP 挖矿加成没有任何关系,而是由 Aura 拿着用户的 BPT 到 Balancer 统一锁仓,再统一给所有质押在 Aura 的 LP 进行加成。

Aura 全平台所有的 LP 挖矿收益(BAL 收益)中,会拿出最高 25%作为平台费用,分配给以下几方:

-

20.5%:分配给 auraBAL 质押者(Aura 平台上 LP 挖矿的加成幅度与 BPT 的锁仓量相关,该项激励利于提升锁仓量),以 BAL 代币形式分配。

-

4%:分配给 AURA 锁仓者,即 vlAURA 持有者(下文详述),以 auraBAL 代币形式分配。

-

0.5%:分配给 Harvest caller 用于覆盖协议操作的 Gas 费用,以 BAL 代币形式分配。

3.3 auraBAL/BPT LP 奖励

使用 auraBAL 为 Balancer 上的 auraBAL/[80BAL/20WETH BPT] 池添加流动性,并将 LP 质押到 Aura,可以获得 AURA 代币奖励,享受独立的奖励池。

3.4 vlAURA

在 Aura 锁仓原生代币 AURA 16 周可获得 vlAURA,可以获得上述的平台费用,还将获得治理权,除了对 Aura 平台事务的治理权外,还有 Aura 平台所持 veBAL 的治理权,可以对 Balancer 进行元治理。

Aura 整个平台的治理逻辑如下:

-

用户永久锁仓 BPT 到 Aura,获得 auraBAL;

-

Convex 拿着用户锁的 BPT 到 Balancer 锁仓获得 veBAL;

-

veBAL 产生的收益交给用户,治理权则交给 AURA 锁仓者(vlAURA);

-

如果有足够多的 BPT 通过 Aura 锁仓,以至于大部分投票权(veBAL)都由 vlAURA 控制,那么 vlAURA 将能够控制底层协议 Balancer(主要是 Balancer 上各池的 BAL 奖励分配权重)。

3.5 贿赂

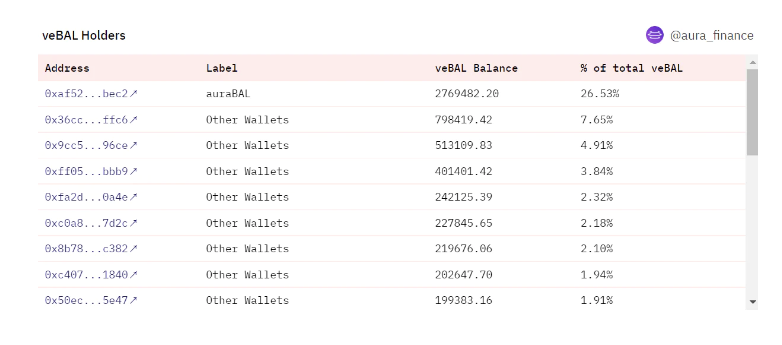

数据显示,目前 veBAL 已铸造总量约为 1044.49 万,其中 Aura 是排名第一的持有者,持有约 276.95 万 veBAL,占比约 26.53%。

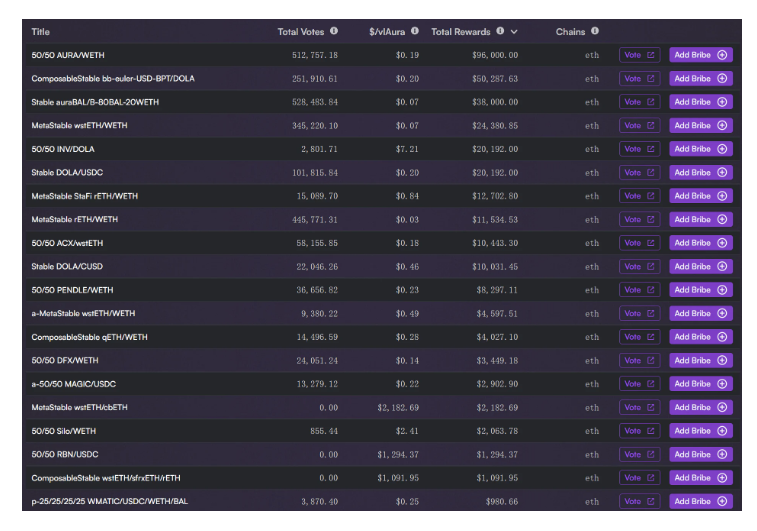

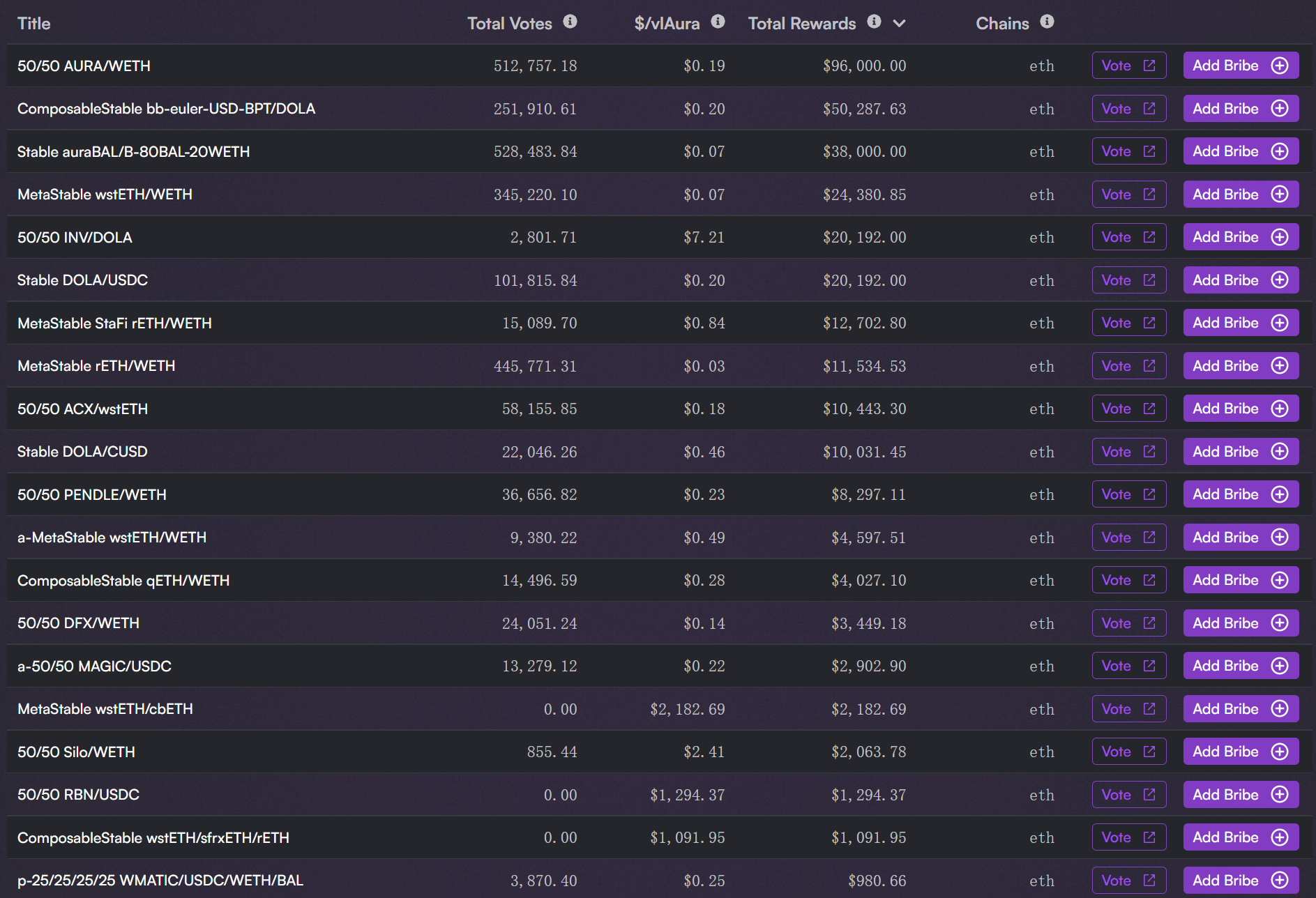

由此也意味着 Aura 平台整体占据了 Balancer 约 26.53%的治理权,贿赂 vlAURA 的持有者也成为了项目方们的一个重要选择。目前可以在 Hidden Hand 平台为 BAL 奖励分配权重的选举进行贿赂,吸引 vlAURA 的持有者投票给对应的池子。

3.6 业务数据

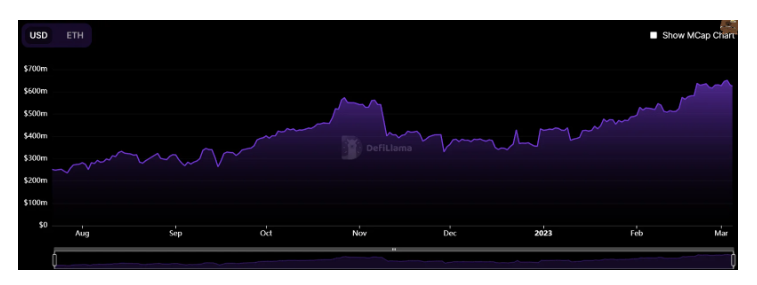

根据 DefiLlama 的数据,当前 Aura 的 TVL 为 6.25 亿。

根据 Llama Airforce 的数据,自 2022/6/28 第一轮投票以来,Aura 平台的贿赂累计价值约为 619 万美元,平均每 1 美元的贿赂可以为池子争取到价值 1.59 美元的 BAL+AURA 代币分配(高于 1 美元即代表:贿赂相比使用传统的流动性奖励有更高的资本效率),Curve 生态的 Convex 该值为 1.08。

04 经济模型

4.1 代币分配

AURA 代币供应上限为 1 亿,公平启动无 VC,初始设定的分配如下:

-

50%:奖励给质押在 Aura 的 LP,根据 LP 获得的 BAL 数量按比例分配,下文详述

-

10%:奖励给 auraBAL/BPT LP 的质押者,释放期 4 年

-

2%:Balancer LBP

-

3%:在 Balancer 80AURA/20ETH 池添加初始流动性

-

17.5%:国库,释放期 4 年

-

2.5%:空投给 Balancer、Convex Finance 和 LobsterDAO 社区

-

1%:未来的空投

-

2%:BAL 国库,释放期 2 年

-

2%:veBAL 引导奖励

-

10%:贡献者,释放期 2 年

在代币发行初期,由于 LBP 没有被完全认领,以及调整初始流动性、空投等问题,有 282 万 AURA 流入了国库。

4.2 代币释放

50% 的 AURA 释放给在 Aura 质押的 LP(铸造新币),这部分的释放规则参照下方公式:

AURA 释放量 = (((500 – (totalSupply() – 50000000) / 100000) * 2.5 + 700) / 500) * BAL 奖励数量

简单来说,LP 每挖到 1 个 BAL,就会按比例铸造出若干 AURA 奖励给 LP。在第一天,挖到 1 个 BAL 将奖励 3.9 AURA,随着 AURA 的总发行量的增加,该数值将慢慢减少,最终变为 1.4 AURA。

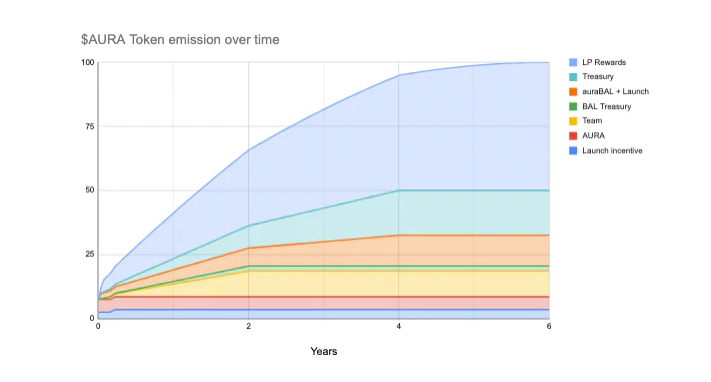

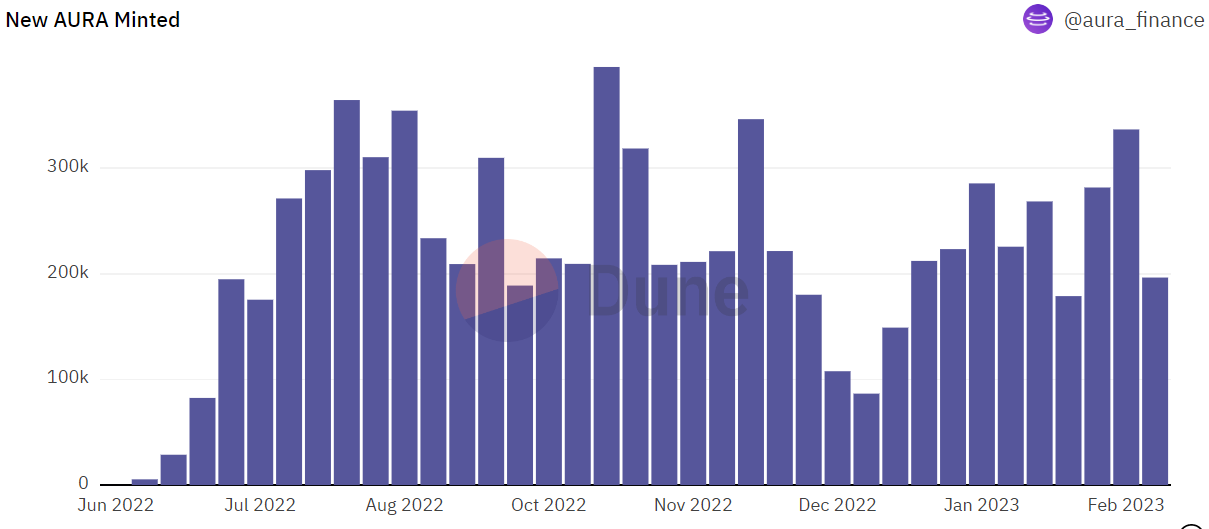

总体的代币释放趋势如下图所示,TGE 时间为 2022 年 6 月。

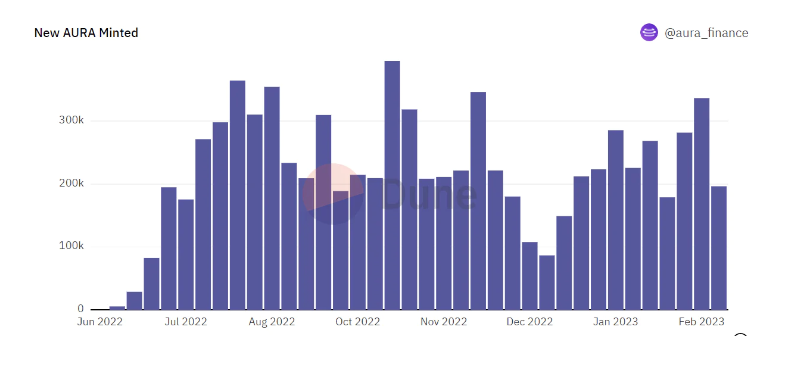

根据官方 Dune 统计的数据,近期每周新铸造 AURA(用于平台奖励)的数量为 15 万-30 万左右,2023 年 2 月(以四周粗略计)新铸造量约为 106.58 万 AURA;同时,每月还有约 41.67 万 AURA 释放给贡献者(团队),所以当前每月释放量约在 150 万左右。初始国库的 1750 万 AURA 虽已释放约 328 万但至今未动,不计算在内。

4.3 市值信息

根据区块浏览器及 CoinGecko 的数据,目前 AURA 代币已发行约 5811 万,减去国库/奖励等各项未流通的部分,目前流通量为 2251 万 AURA,AURA 代币价格为 3.16 美元,流通市值约为 7129 万美元,FDV 约为 3.16 亿美元。

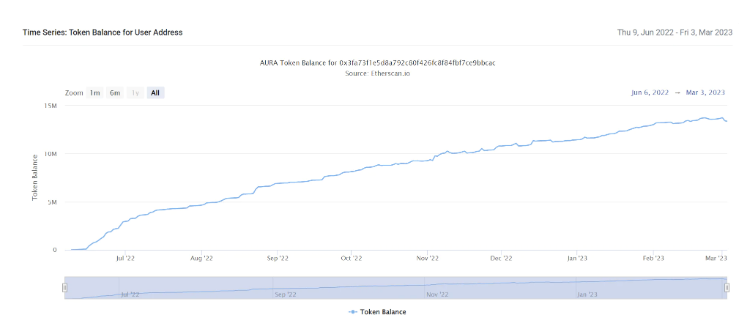

4.4 锁仓信息

目前流通的 AURA 代币中,包含约 1344 万锁仓 16 周的 AURA,锁仓占流通量的比例约为 59.26%。数据显示,AURA 锁仓量处于持续稳定上涨状态。

对比近三个月 AURA 代币的新增锁仓量和新增释放量,数据如下:

-

2023 年 2 月:新增约 71 万锁仓/新增约 148 万流通,锁仓比约 48%

-

2023 年 1 月:新增约 154 万锁仓/新增约 136 万流通,锁仓比约 113%

-

2022 年 12 月:新增约 57 万锁仓/新增约 94 万流通,锁仓比约 61%

4.5 治理价值

根据 Aura 平台持有的 veBAL 总量和锁仓的 AURA 数量(即 vlAURA 数量),每个 vlAURA 相当于控制着约 0.21 个 veBAL,每个 vlAURA 的实际治理价值约 3.43 美元,与当前 AURA 代币 3.16 美元的价格接近。

05 合作伙伴

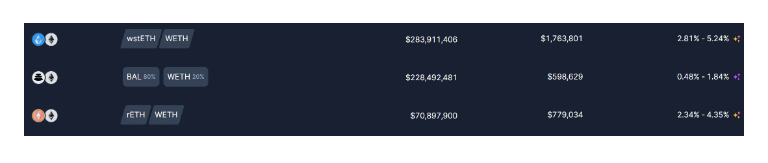

LSD 是今年的主要叙事之一,LSD 相关资产在 Balancer 上有着庞大的 TVL。目前 Balancer 流动性最大的前三个池子分别为 wstETH/WETH、BAL/WETH、rETH/WETH,第二名是与 veBAL 相关,另外两个池均为 LSD 相关(Lido 和 Rocket Pool)。

Aura 作为 Balancer 生态的龙头,已经与一系列 LSD 协议建立了合作关系,包含 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等。

此外,进入 2023 年以来,Aura 增加了很多合作伙伴和投资者/拥护者,下面列举部分。

-

OlympusDAO 卖掉了 CVX 转投 AURA,购买了 20 万美元的 AURA 代币,并准备在接下来 4 个月内再购买 80 万美元。

-

加密资管公司 Arca 在 2 月初陆续购入了近 30 万 ARUA。

-

Alchemix 将其代币 ALCX 的流动性从 Sushiswap 迁移到了 Balancer,并购买 AURA 以锁定并参与治理,激励其流动池。

-

Synapse 通过投票,决定将 SYN 代币的流动性从 Sushiswap 转移到 Balancer,并向 vlAURA 行贿以实现对 LP 的激励。

06 项目小结

Aura 作为 Balancer 生态的龙头,和 Balancer 的发展是相辅相成的,目前包含大量 LSD 协议在内的项目方涌入 Aura,本质原因在于其资本效率优于传统的流动性奖励模式,也优于同赛道的 Convex。从当前每 1 美元所得的贿赂价值计算,Aura 的资本效率(1.59)比 Convex 的资本效率(1.08)高 47%。

AURA 代币的内在价值主要来源于 vlAURA 对于 Balancer 的元治理,前文提到,目前每个 vlAURA 等同于 0.21 个 veBAL 的投票权,那么单个 vlAURA 的治理价值可折算为 3.43 美元,当前币价相比治理价值低 8%,和 Convex 相比,CVX 币价比其治理价值高约 22%,仅按照该单一指标计算,AURA 有一定的上涨空间。但 AURA 相比 CVX,流通比例和 TVL 更低,虽然流通市值部分仅占 CVX 的 1/6,但 FDV 已超过 CVX 的 1/2,而 TVL 仅为 Convex 的 1/7。

对于该类项目而言,行贿的项目方需要更高的资本效率,也就意味着平台存入 BPT(铸造 auraBAL)的速度要高于 AURA 代币释放的速度;受贿者和持币者需要更高的治理价值,也就意味着需要更多行贿方的涌入,提供更多价值的贿赂;同时也要尽可能吸引更多的 LP,带来更多的 BAL 奖励(会部分分配给 auraBAL 持有者),吸引更多 BPT 的存入,当然,LP 的增加也会使 AURA 新增流通量增多。

综上,Aura 环环相扣,关注点较多,auraBAL 铸造量、AURA 代币新增流通量、贿赂总价值、TVL 等均需关注,这些数据的变动会影响到核心点:资本效率和单个 vlAURA 的治理价值。