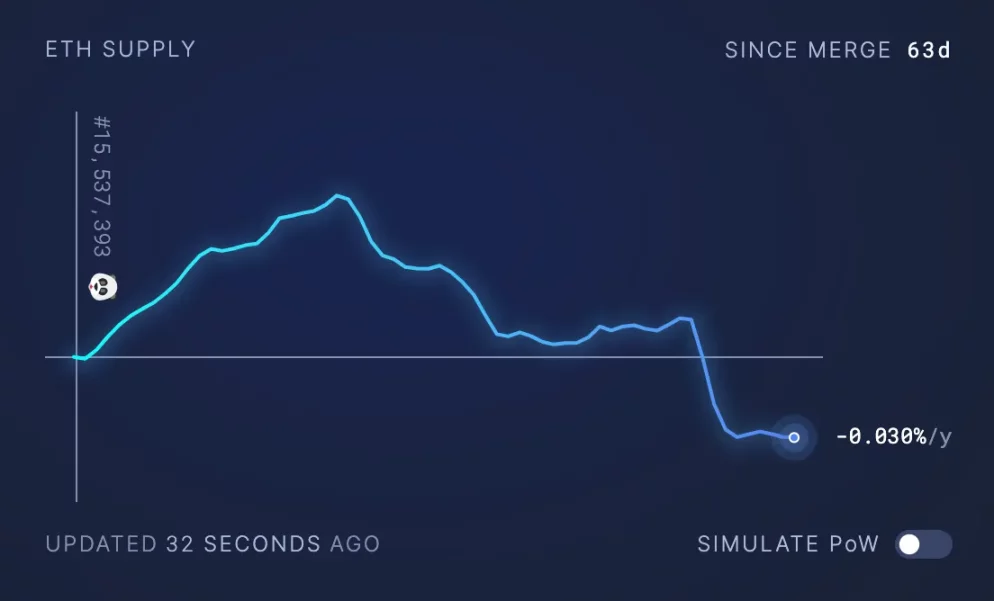

项目评级丨稳定币协议Liquity近期为何大火?

Liquity 是什么?

是一个借贷平台,也是一个发行平台。该协议于 2021 年 4 月 5 日上线,目前也只支持以太坊。Liquity 有两种原生资产,一种是挂钩美元的稳定币,一种是实用治理通证。

在 Liquity 上,用户可以存入,借出 $LUSD,最小的抵押率为 110%(即,借出价值 100 美元的 $LUSD 至少需要抵押价值 110 美元的 $ETH)。与其他超额抵押稳定币比,Liquity 有几个显著的特点:

- Liquity 只支持 $ETH 作为抵押物,且目前仅支持以太坊网络。

- 虽然 Liquity 的借款利率是浮动的,但其借款费用(利息)会在用户借款时一次性结清。借款期间利率的变化不影响借款利息、借款周期的长短也不影响借款利息。更有利于长期借款用户对借款成本的把控。

- Liquity 完全由算法和合约支持,独立运行。协议部署后无法修改,开发团队也没有相关权限。

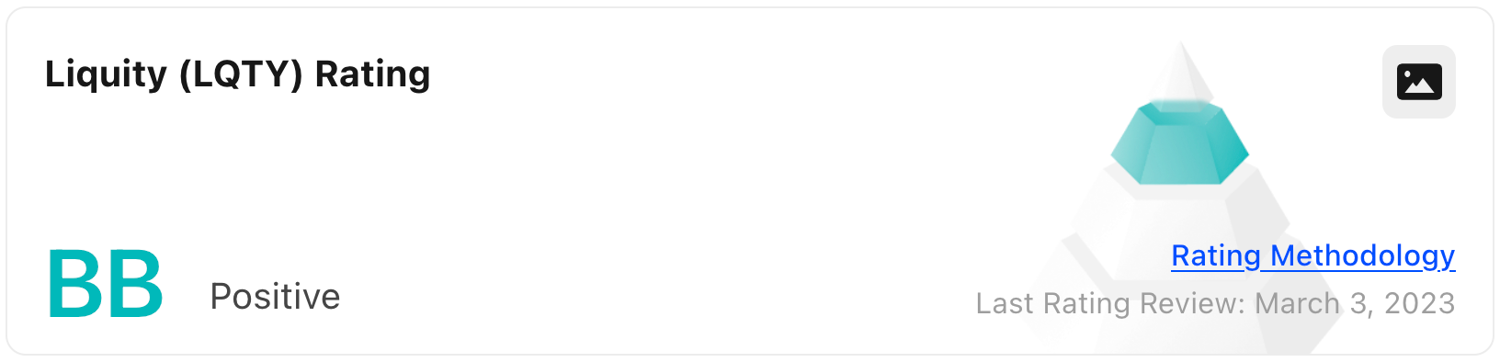

Liquity 的评级是什么?

TokenInsight 对 Liquity 目前的表现进行了评级,结果为BB,展望正面。Liquity 的同类项目还包括:、等。

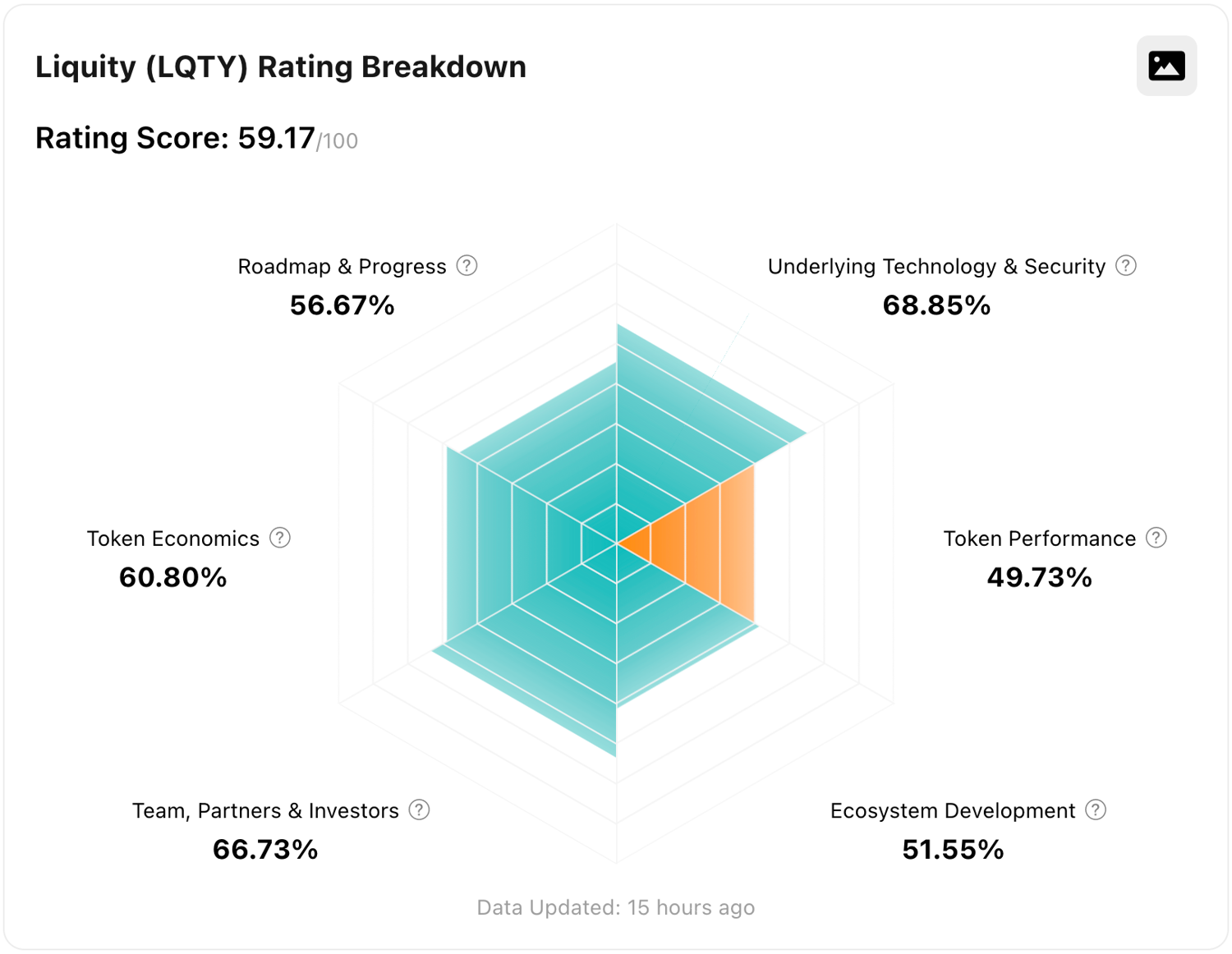

Liquity 评级结果的具体解析得分情况如下:

- 底层技术及安全性 68.85%

- 通证经济 60.8%

- 路线图及进展情况 56.67%

- 生态发展情况 51.55%

- 通证二级市场表现 49.73%

- 团队、合作伙伴及投资人 66.73%

底层技术及安全性(68.85%)

在风险方面,Liquity 采用了一种多层风险管理机制。首先,Liquity 使用整个协议的抵押率来衡量整体的风险水平,当整个协议的抵押率大于 150% 时为低风险,小于 150% 为高风险。

- 当协议处于低风险时,用户只要保持仓位抵押率大于 110% 就不会被清算。

- 当协议处于高风险时,抵押率小于150%的都有被清算的风险,且用户在开新仓时也需要保证大于150%的抵押率,直到协议恢复低风险。

其次,Liquity 的清算机制也分为两层。

- 第一层叫做稳定池清算。用户在稳定池(Stability Pool)中存入 $LUSD,作为清算资金,然后获得清算费用作为奖励。清算时,协议用池子里的 $LUSD 偿还贷款,然后把抵押物按比例分给池子里的存款用户。也就是说,用存在稳定池的 $LUSD 会随着清算过程越来越少,$ETH 会越来越多。该池子无锁定期,可随存随取,但当市场上有可清算的仓位时不行。

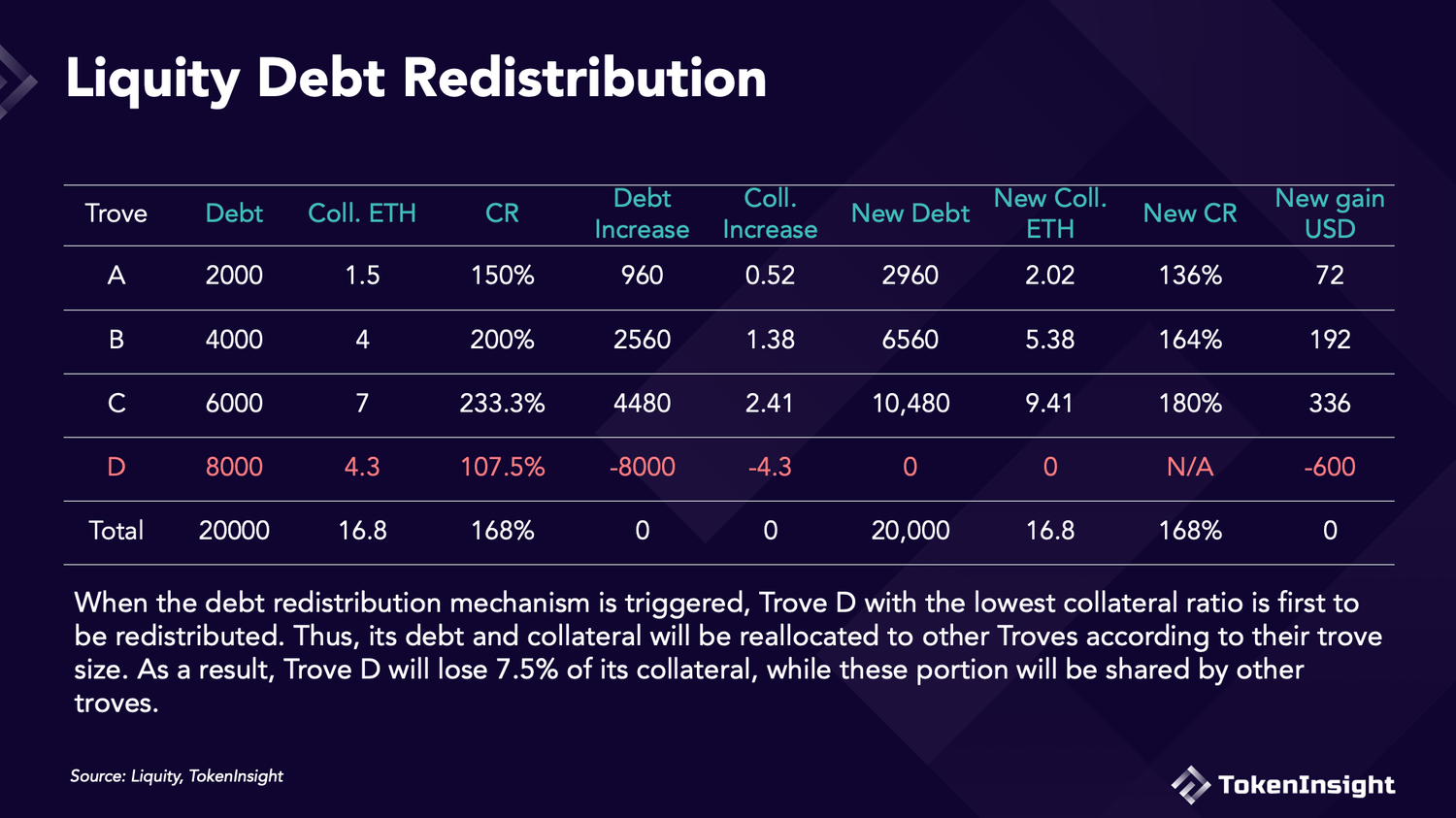

- 第二层清算机制在稳定池被掏空的时候会被触发一个债务重新分配机制。协议会将仓位按风险从高到低排序,然后逐个将高风险仓位的贷款和抵押物分配给低风险的仓位。比较复杂,感兴趣的朋友可以看下方的例子。通过这种方法,虽然协议的整体风险不变,但是仓位的整体偿付能力会上升。除被分配账户外,其他用户和协议都会受益。

另外,Liquity 有一个很大的特点是,,开发团队没有相关合约的管理权限。Liquity 也没有自己的交互界面,完全由第三方平台自发支持。这样的目的是增强协议的去中心化程度,减少人为干预。不过虽然,Liquity 的本意是让第三方平台互相竞争进而为用户提供更好的服务。但就目前而言,各个平台功能和产品设计都有差异,整体用户体验不是很好。

同时,一个由合约控制的平台,代码的安全性就显得尤为重要了。。审计覆盖的内容较为全面,报告显示部分风险未被修复。截至目前,Liquity 的合约还没有引发过安全事件。

通证经济(60.8%)

Liquity 有发行了原生治理通证 $LQTY 以及稳定币 $LUSD。

$LUSD 是由 $ETH 超额抵押支持的稳定币。$LUSD 可以存入稳定币池,赚取协议的清算收益以及 $LQTY 奖励。

除超额抵押外,$LUSD 还有一种稳定机制,叫做赎回(Redemption)。赎回是指任何 $LUSD 的持有者(无论是否通过抵押借款获得)都可以随时以 1 $LUSD 兑换 $1 的 $ETH。该赎回将从风险最高的仓位开始。如果你在 Liquity 开了仓,被赎回就是指别人用 $LUSD 换走了你的抵押物。由于 $LUSD 的价值最终会趋近于一美元,借款人并不会发生实际的损失。并且在每次用户赎回是协议的基础利率会上升,也就是说借款费用和赎回的手续费都会上升,一方面可以避免大规模赎回,另一方面可以降低借款,进一步促进 $LUSD 流通减少,帮助币价稳定。然而,相较于其他稳定币,$LUSD 的价格波动幅度较大。

$LQTY 于 2021 年 4 月,平台上线时发行。Liquity 一开始的愿景是一个无需治理的平台,完全由合约控制。因此,$LQTY 一开始只能用于质押,赚取平台的收入分成(包括借款费用和赎回费用)。不过,Liquity 在 2023 年 1 月,赋予了 $LQTY 投票权(目前处于试用期,三个月)。

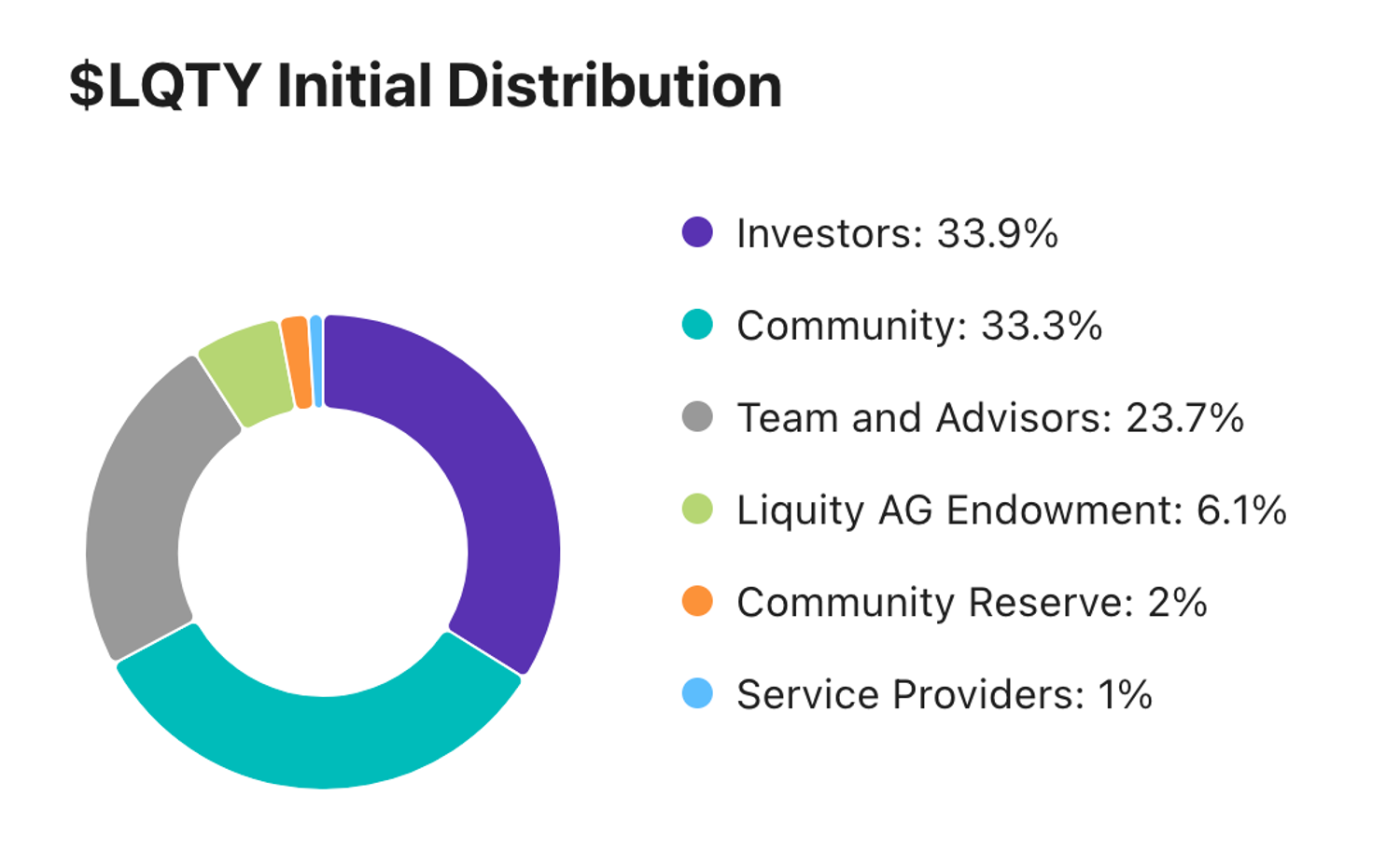

$LQTY 的初始分配计划如图,总供应量 1 亿,其中 56.6% 分配给了投资者、团队和顾问。团队和顾问的份额在 3.25 年内解锁。早期投资者的份额将在锁仓一年解锁,具体解锁计划并未披露。

路线图与进展情况(56.67%)

Liquity 没有披露具体的发展路线图,但其每个季度会发报告总披露项目进展。根据 2022 年第 4 季度的报告,项目方打算进一步提升 $LUSD 在 Arbitrum 的流动性。此外,项目方每个月会对社区提案进行投票,也可以了解到一些项目动态,具体可参见其。

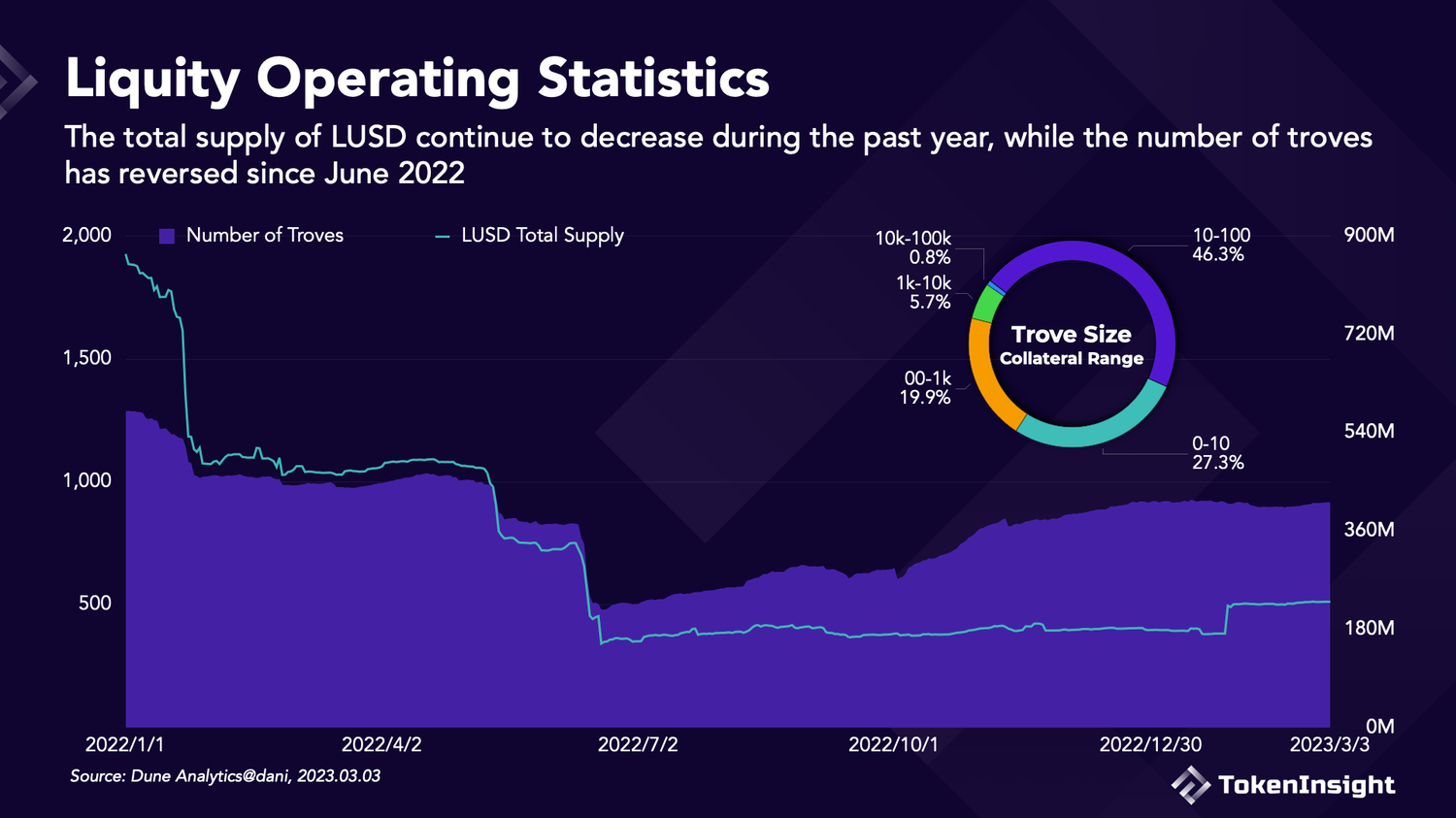

目前,Liquity 的总 $LUSD 发行量约为 230m,协议总 TVL 约为 $600m,平台的总抵押率为 259.9%。自熊市以来,$LUSD 供应量整体呈下降趋势,过去一年下降了 ,但 Trove 从 2022 年 6 月起持续上升,已经基本恢复去年年初水平。不过大部分 Trove 都是 100 $ETH 以内的小仓位,10k-100k $ETH 的只有7个。

$LQTY 目前的流通量为 91m,53.43m $LQTY 在质押,约占 58.72%。$LQTY 的质押量从 2022 年 4 月开始持续上升,但近期因为价格上升导致今日的质押量相比 27 号下降了 99,011.84 $LQTY。$LUSD 稳定池和 $LQTY 质押的收益率(APR)分别为 5.74% 和 0.76%。

生态发展情况(51.55%)

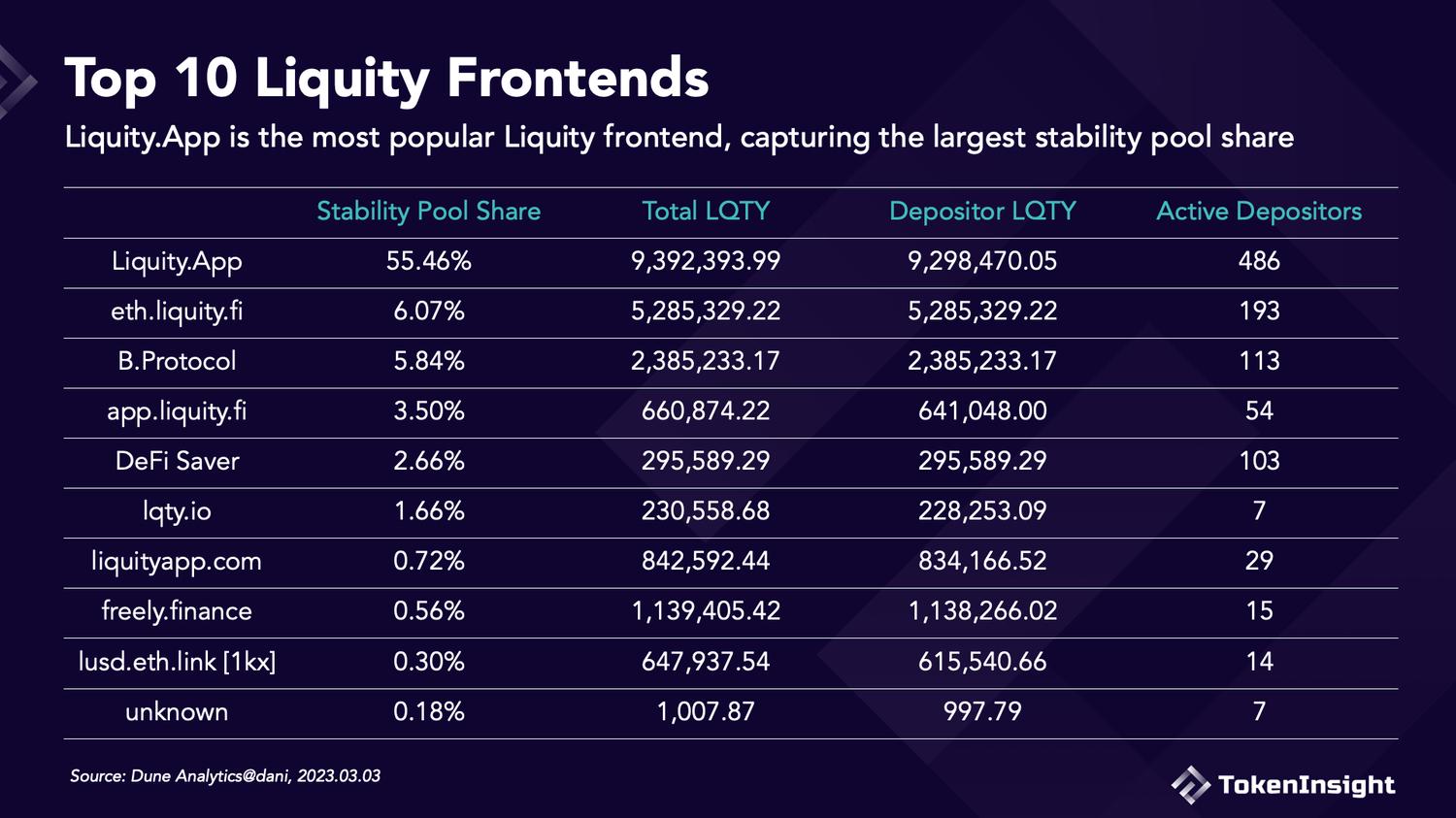

截至年 2023 年 3 月,Liquity 在官网列出了 20 个前端,其中活跃用户数最高的是。

来源:

根据 Liquity 的报告披露,现在 $LUSD 生态的三个主要部署方向分别是:Chicken Bond、Layer2 和借贷。

- Chicken Bond 是 Liquity 团队在 Liquity 基础上开发的新产品,用户存入 $LUSD 可以赚取比稳定币更高的收益。收益主要来自于来自稳定池复利收益以及少部分 Curve $LUSD 池的 LP 收益。目前,Chicken Bond 的 TVL 为 $20.64m,其中有 $6.38m 来自用户存入的 $LUSD。

- :Liquity 致力于向 Layer 2 网络部署流动性,包括和部署流动性,成为二层网络上的主要稳定币。

- :Liquity 集成了其他借贷平台(如、等),用户可以在这些平台上存/借 $LUSD。

来源:、

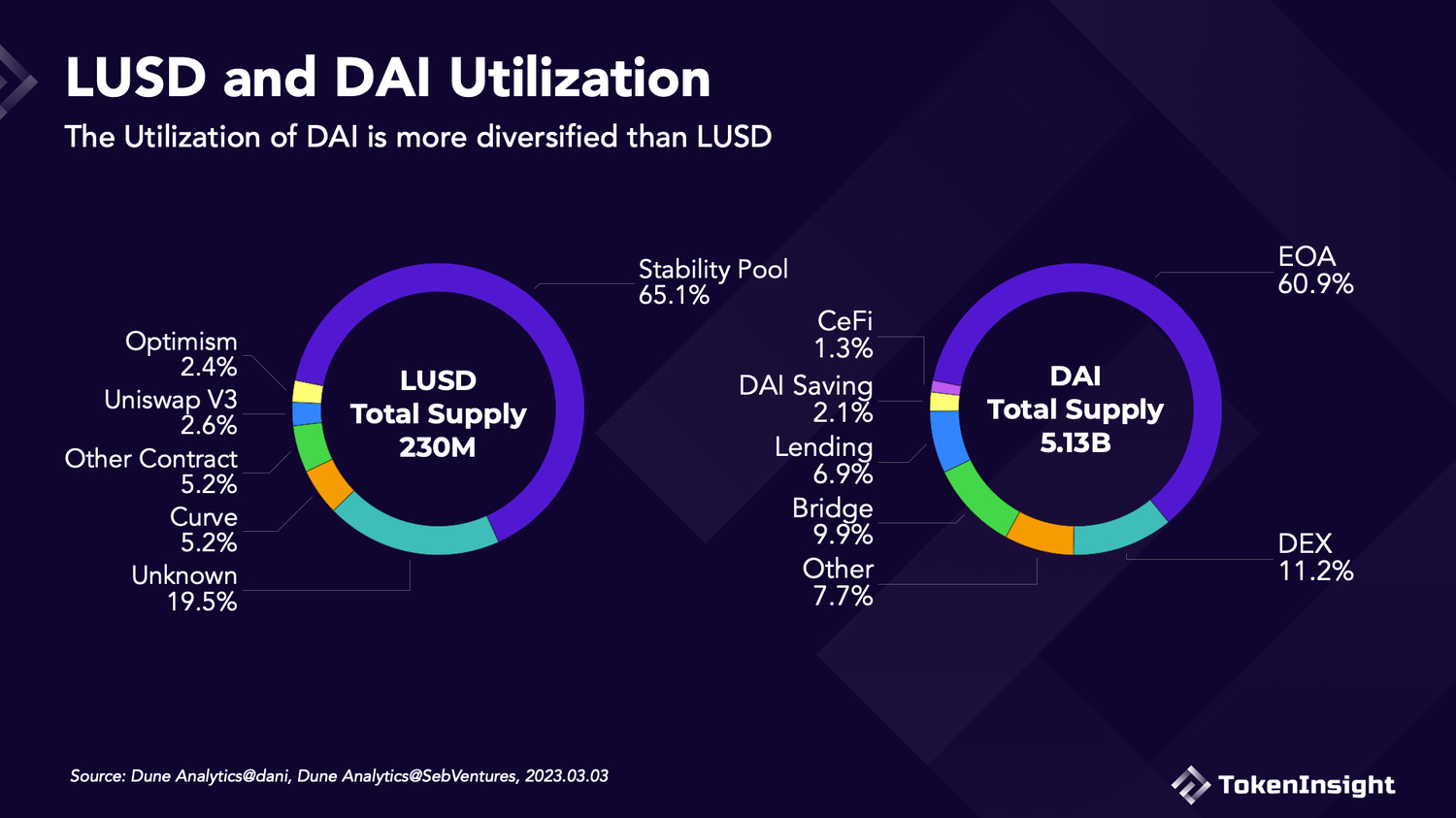

从 $LUSD 的分布来看,除稳定池外,$LUSD 大部分在 Curve 和 Uniswap,Layer2 和其他借贷协议上的分布并不多。根据 DefiLlama 的数据统计,目前 OP 上的稳定币总市值为 $656.9m,最多的是 USDC 占 54.97%,$LUSD 仅占 0.89%。

通证二级市场表现(49.73%)

下图为 $LQTY 近 90 天的价格走势。可以看出 $LQTY 受益于今年 2 月在,从 2 月 1 日到 27 日,$LQTY 价格从 $0.711 到 $1.278。2月28日,$LQTY 上线 Binance,其价格进一步翻倍。目前价格维持在 $2.2 附近。

来源:

团队、合作伙伴及投资人(66.73%)

Liquity 由和创立,目前由担任 CEO。两位创始人均有 5 年以上的区块链相关工作经验。

据统计,Liquity 在 2020 到 2021 年共完成了两轮融资,共计 $8.4m。主要投资者包括:、、Alameda Research、IOSG Ventures、1kx、Tomahawk.VC 等。

写在最后

Liquity 本身去中心化程度很高,协议完全由合约支撑运营,且社区和开发团队对于协议本身的干预程度很低。但其在用户体验上也有一些不足,由于 Liquity 没有自己的前端,第三方开发的前端形态各异、功能不一,可能会造成一些使用上的不便。

机制上,Liquity 只支持 $ETH 抵押物,并且只收取一次性的借贷费用。与 Maker 的多抵押物,多种利率模式相比更有千秋。但 $LUSD 在价格的稳定性上不如其他稳定币,波动更高,但相对套利空间也更大。

目前,$LUSD 相较于其他稳定币生态较弱,使用场景还不够丰富。由于 $LQTY 治理刚上线不久,其功能性相对于其他协议的治理通证也有待提高。不过整体来说,不管是 $LUSD 还是 $LQTY 的质押率都相对较高。

虽说由合约管理运行,Liquity 的合约还没出现过安全问题,持续稳定经营。但是目前,其生态较弱,通证的使用场景还不够丰富。未来,随着行业对去中心化的重视程度提高,该协议的被认可度可能会逐渐提升,对于生态发展也会有积极作用。

基于以上信息,TokenInsight 给予 Liquity 的评级为BB,展望正面