恐慌和挤兑袭来袭,USDC这次能扛得住吗?

原文作者:Jack、Logicrw、FYJ,BlockBeats

1 天时间,SVB 的涟漪效应就来到了加密市场。今晨,因 SVB 中有部分存款,USDC 稳定币发行商 Circle 突然面临严重挤兑,USDC 出现持续性脱锚。同时,Binance、Coinbase 等中心化交易平台均宣布关闭 USDC 的部分兑换服务。截至撰稿时,USDC 价格脱锚至 0.933 美元附近,过去 24 小时已销毁超 27 亿枚 USDC。面临恐慌和挤兑,USDC 会进入死亡螺旋吗?

为什么会挤兑?33 亿美元 SVB 储蓄

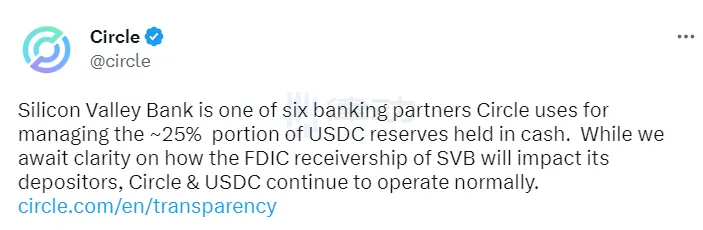

稳定币发行商 Circle 今日在社交媒体上发文表示,硅谷银行是 Circle 的六家银行合作伙伴之一,负责与其他银行共同管理 USDC 约 25% 的现金储备。Circle 目前正在等待观察美国联邦存款保险公司接管硅谷银行对其储户的影响,但 Circle 和 USDC 继续正常运营。

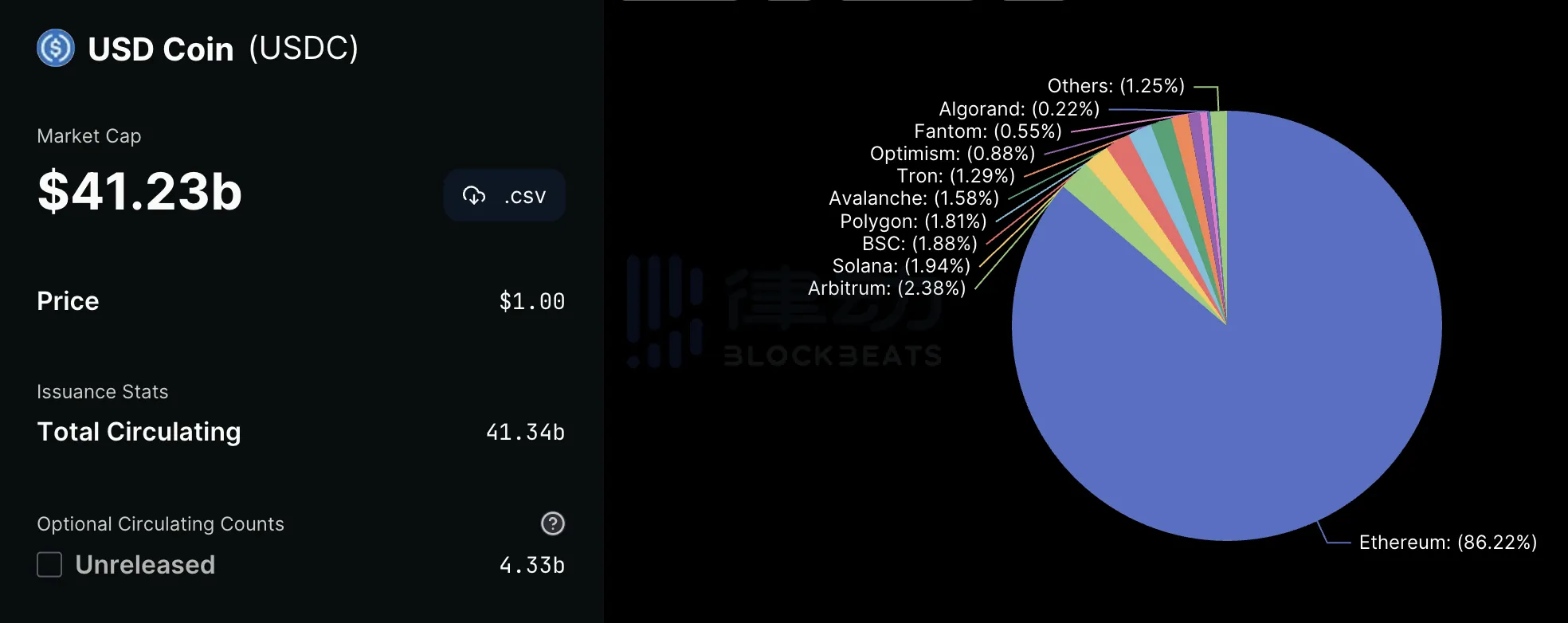

据 Circle 官网发布的最新数据显示,目前流通中的 USDC 市值共计约为 434 亿美元,资金储备共计 435 亿美元,其中现金储备为 111 亿美元,占比约为 25%,其余 334 亿美元储备为短期国债投资组合。今天结束时确认,星期四发起的去除余额的指令尚未处理,因此美元稳定币(USDC)账户储备中仍有大约 40 亿美元中的 33 亿美元储备留在 SVB。与其他接受 SVB 银行服务的客户一样,Circle 将遵循各州和联邦监管机构提供的指导。

什么情况会让 Circle 进入死亡螺旋

根据 BlockBeats 目前收集到的信息,Circle 在「SVB 事件」中面临的损失应该不大。但从当前市场的恐慌程度来看,USDC 仍存在持续脱锚的风险。那么在什么情况下,USDC 会出现严重的脱锚呢?BlockBeats 对几个关键影响因素进行了梳理。

首先,USDC 崩盘的前提一定是恐慌情绪的持续。Circle 的背书储备大部分为美国国债,如果恐慌持续,Circle 的现金储备被耗尽,这将导致 Circle 不得不立刻出售自己手中的国债,以应对市场的赎回需求。然而不巧的是,全球加息潮使得整个债券市场的收益率都来到了空前的高度,如果此时出售国债,Circle 将像 SVB 一样面临严重的亏损,使其无法有效应对市场赎回。这时,Circle 赎回周期变长,再次促涨恐慌情绪,赎回加剧,USDC 进入死亡螺旋。

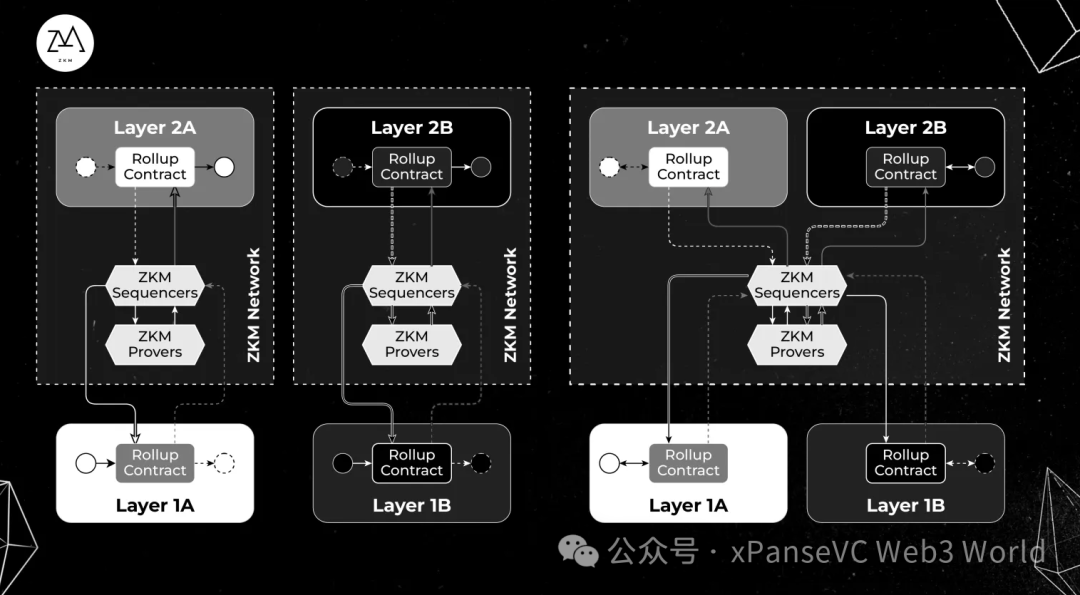

其次是价格锚定和流动性层面,无法及时赎回的 USDC 将通过市场流动性的方法试图逃离。不可否认,就链上流动性而言,USDC 是当前稳定币中的老大,各个 AMM 和借贷协议的 LP 池中都能看到它的影子。这里要说明的是,因为链上借贷行为大多不以 USDC 作为抵押品,因此价格上面临清算的风险并不高,导致脱锚的关键因素实际在于 AMM 上的流动性。现在,我们以 Curve、Uniswap 作为主要依据看一看可供 USDC 出逃的流动性有多少。

在 Curve 上,USDC 最主要的出逃口径就是 3Crv 池。目前,该池 TVL 超 4 亿美元,其中 USDC 的占比近 50%,价值约 2.2 亿美元,DAI 占比约 47%,USDT 占比约 3%。如果恐慌持续发生,则会出现下面两种情况:

1. 大部分持有者将 DAI 视为去中心化庇护所,将 USDC 兑换为 DAI,这时 3Crv 池上暂时有约 2 亿美元的流动性保护 USDC 的锚定。

2. 部分持有者发现 DAI 的锚定大部分由 USDC 背书,选择将 USDC 兑换为 USDT,这时 3Crv 池里 1400 万美元的薄弱流动性便会让 USDC 出现持续甚至是严重的脱锚。

另外一个链上出逃口径就是 USDC 兑 ETH 等资产的 AMM 池,比如 Uniswap V3 的 USDC/ETH 池。目前,USDC 410 亿市值里有超 86% 都在以太坊主网上,价值约 350 亿美元,和其他公链相比,以太坊主网仍是 USDC 出逃的主要口径。

而目前 Uniswap V3 上 TVL 最高的流动性池同样为 USDC 兑 DAI 的 0.01% 和 0.05% 池,TVL 约 4 亿美元,其次才是 USDC 兑 ETH 的流动性池。0.3% 加 0.05% 两个池,TVL 约 3.35 亿美元,其中,两个池内目前共有约 11 万枚 ETH,价值约 1.6 亿。从整个以太坊主网看,目前 TVL 为 260 亿,对稳定币市值的占比也是各公链中最小的(排除 Tron)。

因此,如果市场恐慌较长持续下去,USDC 持有者将在 Curve 池耗尽后选择 AMM 作为出逃口径,用 USDC 兑换 ETH 等各类蓝筹甚至非蓝筹资产。这时,一方面 USDC 可能面临价格死亡螺旋,一方面 ETH 等资产价格也可能出现上涨。

更要命的是,中心化交易平台也开始切断 USDC 的流动性。今晨,Binance 暂时关闭了 USDC 自动转换 BUSD 的功能,并在社交媒体上发文表示,由于 USDC 资产大量流入使自动转换的负担加重,这是 Binance 采取的常规风险管理程序步骤。随后,Coinbase 也做出了同样的声明。要知道,当 CEX 老大哥们也开始逃避 USDC 时,其他交易平台做出同样动作或许只是时间问题。当中心化平台也切断流动性后,USDC 的噩梦就真的来临了。

USDC 崩盘会发生什么?

很显然,Circle 在 SVB 一事中的亏损并不多,USDC 此次脱锚是恐慌或蓄意造成的挤兑,但如果 Circle 真的因此出售自己以国债为主的投资组合,便会将一时的恐慌挤兑转变为真的资产亏空。Circle 此时要做的,就是关闭赎回,宣布融资等外部资金支持,然后等待市场恢复信心。当然,如上文所述,在等待信心恢复的这个过程中,USDC 的严重脱锚是难以避免的。

最要担心的还不光是 USDC 的脱锚问题,而是整个稳定币生态的挤兑风险。想一想,USDT 的大部分储蓄同样是国债,倘若 Circle 最终因为巨大脱锚压力出售手中的国债而导致亏损,难道这场大火就不会蔓延到 USDT 身上吗?

其次便是 DAI、FRAX 等主要以 USDC 进行背书的去中心化稳定币。BlockBeats 曾在《加密全民战争,「去 USDC 化」稳定币的捍卫之路》中指出了当前稳定币生态严重中心化的问题,其中最主要的因素就是中心化稳定币 USDC 的广泛应用。如果 USDC 真的出现严重脱锚,那么不出 1 日,DAI、FRAX 等稳定币的背书将大打折扣,同样面临着挤兑风险。

而稳定币市场的崩盘,意味着整个加密行业 5 年以上的倒退,因为就目前来说,AMM、借贷、衍生品等 DeFi 应用,甚至是 NFT 和 NFTfi 都早已离不开稳定币的支持,CeFi 则更是如此。稳定币崩塌,散户没有了入金口径,行业内没有了流动性,整个加密生态都陷入休克状态。

当然,现实情况并不一定会这么悲观,我们已经发现,像 LQTY 这样「老牌算稳」的治理 Token 价格正出现上涨。没错,曾经因 Luna 被「证伪」的算法稳定币又回来了,在这一刻,算稳成为了最去中心化甚至是「最安全」的稳定币。如果这个逻辑被市场认可,则 Liquity、Tribe 等古老的算稳项目将暂时成为加密用户的避难所。

当然,这些都只是单纯的设想,我们仍然希望 USDC 能熬过此劫。接下来,Circle 会怎么做呢?