Arbitrum基金会事件反思:做市交易的机制和滥用的可能性

作者:, 加密KOL

编译:Felix, PANews

在公开市场购买加密治理代币之前,每个投资者都应该知道的事:加密做市商(MM)交易的机制和滥用的可能性。

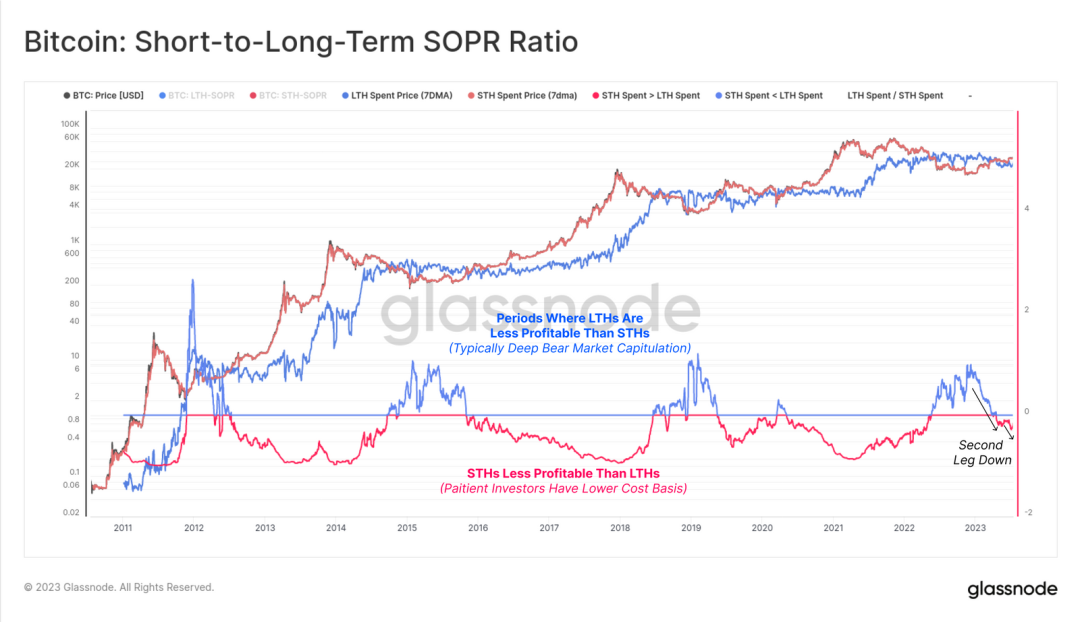

为什么现在加密项目都有做市商交易?

项目方以前用原生代币来激励链上流动性池,而现在是使用经验丰富的做市商在CEX上提供流动性,是因为在CEX上的价格发现更有效,并能降低各方的成本。

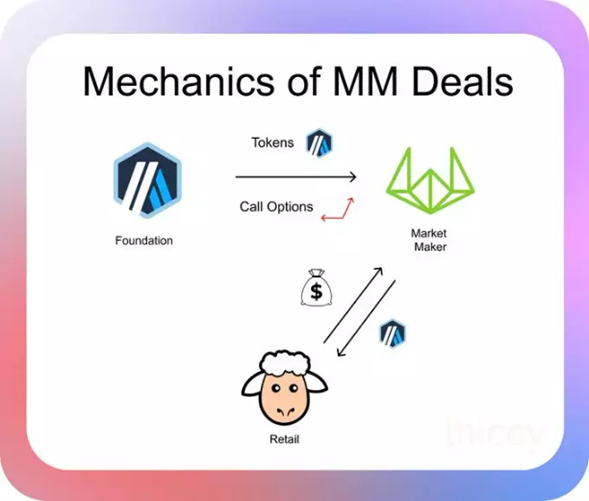

项目方如何激励做市商?

项目方向做市商提供为期1年的代币贷款(通常为3-5个做市商),代币附带零成本看涨期权。做市商在贷款期间内,需要保证在指定价差内有指定的市场规模。(保证一定的交易深度)

为什么项目方要借币给做市商?

做市商需要贷款以确保其运营中有足够的库存。通过有效借贷,以抵消可能出现的过量购买的现象。借贷利率通常为零(或非常低)。

为什么要给做市商看涨期权?

项目方需要给做市商支付服务费用。因为项目方现金少,但有代币,所以宁愿支付代币。但是,项目方不希望做市商马上抛售,因此他们调整激励措施,提供看涨期权。如果代币价格高,大家皆大欢喜。

那什么是期权?

看涨期权是在特定时间(到期)后以特定价格(执行)购买资产的权利,但不是义务。

通常给予做市商看涨期权的到期日与贷款期限一致,通常为1年。

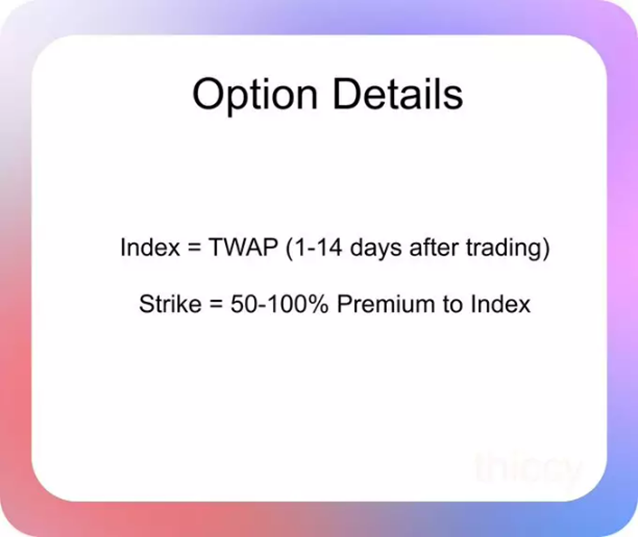

如果代币还没有开始交易,如何设定看涨期权的执行价格?

执行价格比指数价格有50-100%的溢价,这意味着在交易时执行价格是未知的。

最后一件有趣的事情:

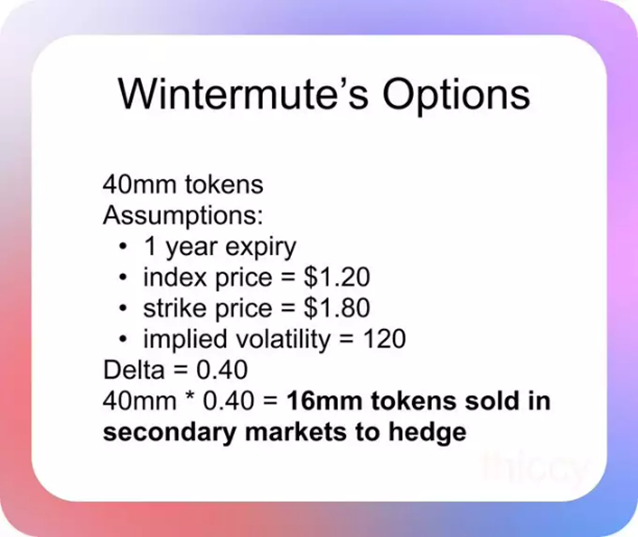

看涨期权有“delta”,即期权价值对标的资产变动的敏感性。如果做市商想在看涨期权上进行“delta对冲”,做市商需要出售代币。

做市商的交易机制并非天生就是恶意的,但问题在于没有向散户投资者披露任何信息,这对公开市场参与者来说是不公平的。

看看最近Arbitrum的失败案例。

在文件中:

- 没有任何条款提到做市交易

- 没有提及基金会会立即出售代币,没有OTC交易条款

- 没有提及做市商Wintermute是否是Arbitrum的投资者

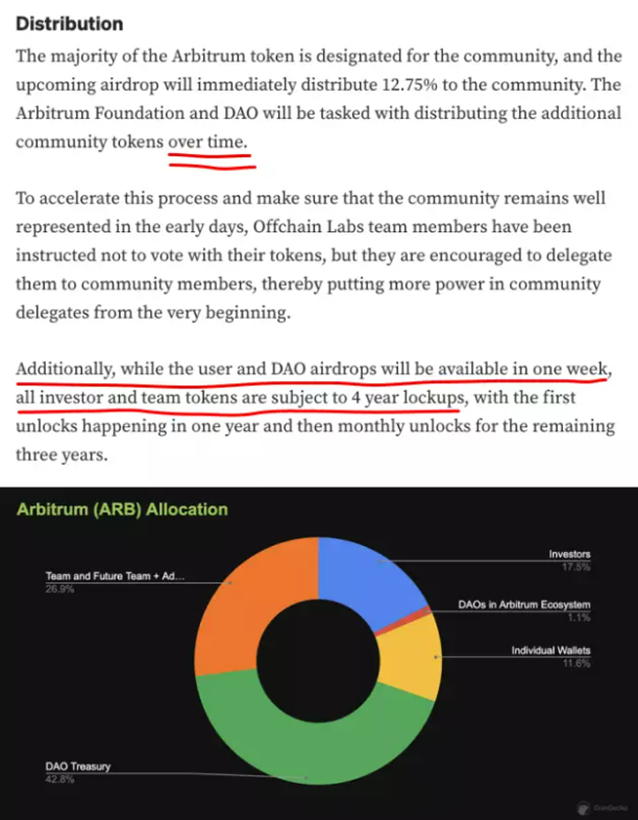

散户做出投资决策的前提是,本文件中提到的12.75亿代币是二级市场上唯一的供应量,但不幸的是,事实并非如此。

下面描述一下哪里出了问题。

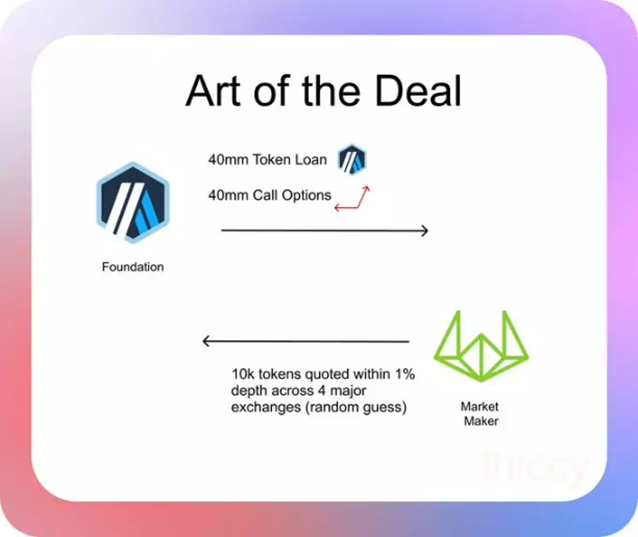

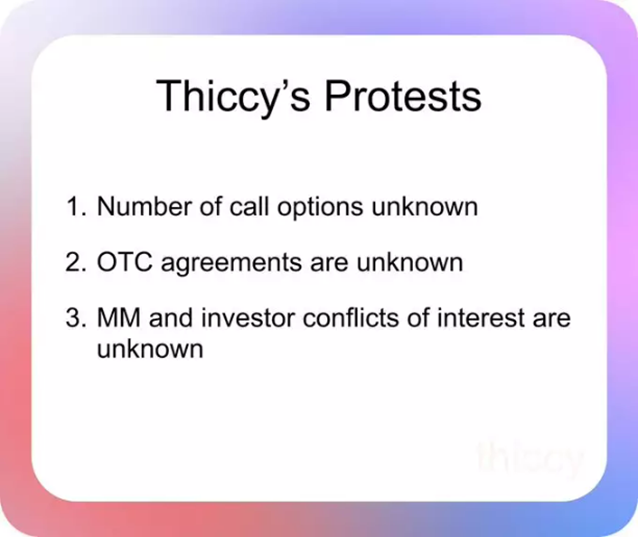

1. 看涨期权数量未知

看涨期权综合增加了流动量。

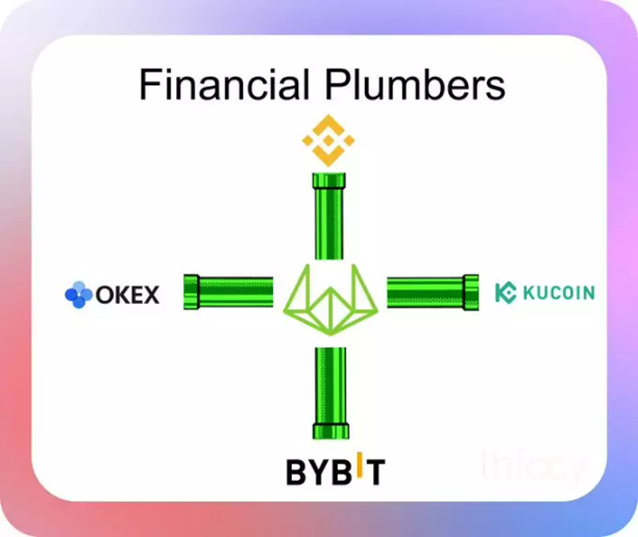

因为做市商必须保持市场中立,所以做市商通过出售代币来对冲他们的看涨期权delta。在Arbitrum案例中,Wintermute的对冲交易大约为公开市场增加了1600万枚无人知晓的代币。

2. OTC交易条款未知

该基金会通过与Wintermute的场外交易出售了1000万美元的代币,直到交易发生后,这些操作都没有在任何文件中向散户投资者披露。甚至没有提到该基金会很快就会出售代币。

3)投资者和做市商的区别未知

目前尚不清楚Wintermute是否是Arbitrum的投资者,但散户应该知道投资者和做市商之间的是否存在任何的潜在利益冲突。

1.项目投入大,却只有1-year cliff(注:即1年后一次性归属)

2.锁定做市协议,贷款1年

3.从项目方中获得大笔贷款

4.立即抛售所有代币

5.代币到位后一年内偿还贷款

6.???(注:指暗箱操作)

7.获得利润

因此,在散户不知情的情况下,将多出来的代币倾售在散户身上,以及Arbitrum项目方假装去中心化,但被逮个正着。双重打击导致代币价格下跌。

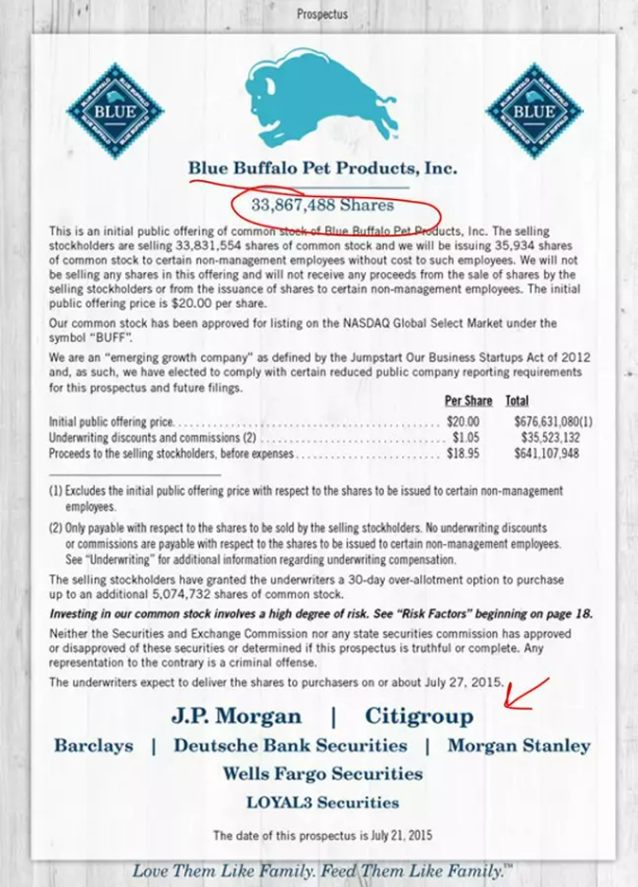

在传统金融市场中,IPO需要概述清晰的招股说明书是有原因的,需要公开:

- 已发行股份数量

- 首次公开发行价

- 参与交易的承销商

- 承销商获取的价差

这些信息对于做出投资决策至关重要。

这也是存在内幕交易的症结所在,拥有大量代币和内幕信息的各方需要公开他们的市场操作。但在加密领域,可疑的代币转移经常发生,坦率地说,令人作呕。

大家都能意识到上周的崩溃对该加密领域的破坏性有多大。规则是不公平的。如果不能为公开市场参与者提供基本的透明度和保证,散户的交易环境只会更加恶化。

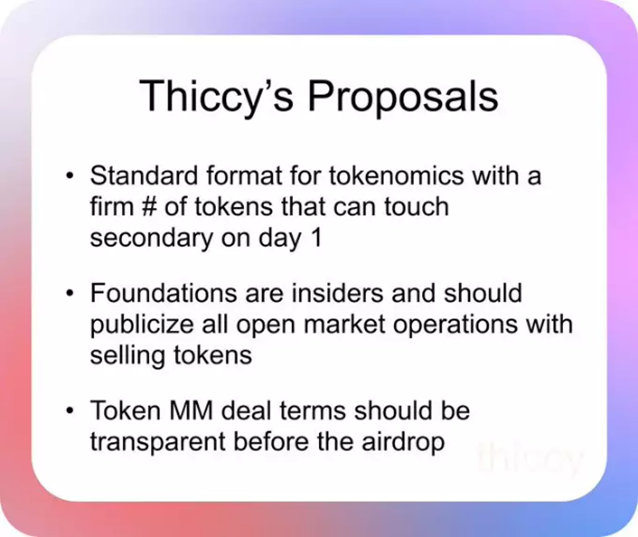

为了能为所有市场参与者创造更公平的环境,因此呼吁大家可以共同执行一项社会契约(也包括未来的项目)——那就是不购买信息不透明的治理代币。

Alex并不是想把Arbitrum或Wintermute单独列为坏人。

Arbitrum是一个伟大的项目,但不幸的是,它因为被曝光而受到了惩罚。他们给基金会分配了相对较少的代币,并试图以去中心化的方式创建他们的基金会。初心虽好,但执行不济。

Wintermute是该领域受人尊敬的做市商,毕竟外面有很多像Alameda这样的恶意公司,作为与品牌声誉良好的做市商打交道的溢价,Arbitrum项目方支付了除必要的代币贷款和期权以外更多的钱。

Alex已经在Arbitrum治理论坛上分享了对此事的看法,也在努力提交一份提案来解决问题。